- Accueil

- Blog

Blog

Que ferez-vous à la retraite ?

Le 09/11/2018

Une fois l’heure de la retraite sonnée, mieux vaut pouvoir s’occuper, et surtout en avoir les moyens. D’où l’intérêt de disposer d’un complément de revenus qui ne sera pas de trop au regard de l’évolution de nos finances publiques.

Et vous, comment vous situez-vous par rapport à la retraite ? Avez-vous une idée du niveau de vos pensions si vous êtes encore actif ? De combien de revenus mensuels aurez-vous besoin à ce moment-là ? Quels moyens avez-vous mis en œuvre pour disposer d’un complément de revenus ? Connaissez-vous le prix d’un établissement médicalisé ? Autant de questions qui devraient légitimement vous préoccuper. Il ne s’agit pas de faire peur mais d’anticiper. Plus vous disposerez de temps devant vous pour préparer votre retraite, plus son montant sera important. Le temps est une variable qu’il ne faut jamais négliger.

Mieux vaut anticiper sur les questions avant de prendre sa retraite

Vous disposez certainement d’une épargne mais quelle est sa forme ? Livrets ? Assurance-vie ? SCPI ? Immobilier locatif en direct ? PEA ? PERP ? Autres ?

Si vous êtes encore loin de la retraite, avez-vous envisagé le recours au crédit afin de profiter des taux bas actuels, et par conséquent, d’un effet de levier ?

Quoi que vous décidiez, sachez que les jours passent très vite et qu’il vaut mieux ne pas trop attendre.

Vente des Hospices de Beaune - Millésime 2018 - jusqu'au 8 novembre 2018

Le 05/11/2018

|

Défiscalisation : on vous aide à y voir plus clair sur cette obscure année blanche

Le 25/10/2018

Avec l’année blanche, vos revenus 2018 ne seront pas soumis à l’impôt. Dépenser ou investir pour en diminuer le montant semble donc inopportun. Mais ce n’est pas si simple. Tour d’horizon des différentes options qui vous sont offertes.

Traditionnellement, à la rentrée, une fois digéré l’avis d’imposition vous présentant la note, le contribuable que vous êtes n’a plus qu’une idée, fort légitime : défiscaliser afin de réduire la prochaine facture. Cette année, vous restez sur vos gardes et ne savez pas trop quoi faire. Les responsables de ce flottement s’appellent prélèvement à la source de l’impôt sur le revenu et crédit d’impôt modernisation du recouvrement.

En 2019, comme vous le savez, l’impôt sera prélevé à la source sur les revenus de l’année en cours. Toutes les ressources perçues à compter du 1er janvier seront concernées, à l’exception de celles donnant lieu à un prélèvement forfaitaire (plus-values immobilières, revenus mobiliers). Pour les salaires, les pensions de retraite, les allocations chômage et les indemnités maladie, le prélèvement à la source (PAS) sera effectué par l’employeur ou l’organisme verseur.

Pour ceux qui ont des revenus fonciers ou des bénéfices d’activités indépendantes, le fisc ponctionnera directement leur compte en banque. Mécaniquement, avec le décalage d’un an que l’on connaît encore aujourd’hui entre la perception et la taxation des revenus, vous auriez normalement dû acquitter l’impôt sur les revenus 2018 en sus. Il aurait donc fallu payer deux fois en 2019 !

Pour éviter une telle ponction, vous recevrez un avis d’imposition avec un montant qui sera annulé par l’octroi d’un crédit d’impôt modernisation du recouvrement (CIMR). Par conséquent, vos revenus 2018, à l’exception de ceux considérés comme exceptionnels, seront exonérés d’impôt. Dans ces conditions, il est logique de se demander à quoi peuvent servir les déductions, réductions et crédits d’impôt accordés en fonction des dépenses et investissements de 2018. Après tout, puisqu’il n’y aura pas d’impôt sur les revenus 2018, ils ne servent à rien, a priori.

Une régularisation en septembre 2019

La réalité est beaucoup plus complexe. En effet, avec le prélèvement à la source, si les revenus sont taxés l’année de leur perception, les avantages fiscaux seront maintenus et décalés d’un an. Autrement dit, au titre d’une année X, ils seront appliqués l’année X+1. Au début de 2019, le fisc ne pourra pas avoir connaissance de vos dépenses de 2018. Il faudra donc qu’il attende votre déclaration de revenus 2018 réalisée au printemps 2019 pour savoir précisément à quoi vous pouvez prétendre.

Initialement, vous ne deviez donc profiter de vos avantages fiscaux pour 2018 que dans le courant du deuxième semestre 2019. Conscient des inconvénients, Bercy a décidé que, pour certains crédits et réduction d’impôt, une avance de 60 % vous sera allouée en début d’année. Mais celle-ci, attribuée pour la première fois en janvier 2019, sera calculée selon les avantages obtenus sur votre feuille d’impôt 2018 relative aux revenus et dépenses de 2017. A partir de septembre 2019, une régularisation interviendra car, en fonction de l’évolution de vos dépenses « défiscalisantes » de 2018, vous aurez droit à un complément ou devrez rembourser le trop-perçu. De plus, le Trésor vous versera en même temps les avantages acquis pour certains placements (par exemple dans les PME) ne donnant lieu à aucune avance. Ainsi de suite tous les ans…

Ce système est d’autant plus compliqué que, cette année, il se plaque sur les dispositions du CIMR. S’agissant des déductions du revenu global ou des revenus catégoriels (comme l’épargne retraite ou les travaux sur les immeubles déductibles des loyers avec possibilité de dégager un déficit foncier), la situation n’est pas brillante. Les dépenses de l’année 2018 s’imputent sur le revenu 2018 même s’il n’est pas taxé. Cela incite à s’abstenir. Mais il faudra y réfléchir à deux fois. Car les parlementaires ont mis en place, sous la houlette de Bercy, un système sophistiqué qui vous oblige à placer ou dépenser en 2018 pour pouvoir défiscaliser en 2019.

Quant aux nombreux autres crédits et réductions d’impôt, ils ne sont pas perdus puisque le fisc vous restituera les sommes dues à l’automne 2019. De plus, si vous souhaitez en 2020 bénéficier d’une avance de 60 %, ce sont vos opérations 2018 qui seront prises en considération et la régularisation ne se fera qu’en fin d’année pour vos dépenses et investissements 2019. Pour y voir plus clair, examinons tous les tuyaux de cette usine à gaz en fonction de la nature de vos dépenses et investissements.

LE TOP DE LA DEFISCALISATION EN 2018 : LE GIRARDIN INDUSTRIEL !

Sans contestation possible, c'est le mécanisme de défiscaliation qu'il convient de mettre en place pour 2018 :

Ainsi, dans le cas de la souscription à une opération Girardin en 2018, la réduction d'impôt sera restituée à l’été 2019 via le crédit d'impôt de modernisation du recouvrement, après réception de l’avis d’imposition.

Par exemple, en investissant cette année 35 885 euros dans une opération Girardin Industriel de plein droit, dès 2019 vous obtiendrez 40 909 euros qui vous seront restitués sur votre compte directement par l’administration fiscale, soit un bénéfice fiscal de 5 024 euros.

Le prélèvement à la source de l’impôt sur le revenu implique uniquement un changement dans le mode de collecte de l’impôt. Ainsi tous les crédits et réductions d’impôts sont maintenus dans les mêmes conditions. Concrètement, les réductions d’impôt réalisées en année N ouvriront droit à une réduction fiscale en année N+1.

Comme le taux du prélèvement à la source ne tient pas compte des crédits d’impôt et des réductions d’impôt, les contribuables devront faire une avance de trésorerie à l’administration fiscale jusqu’en août 2019, date à laquelle ils récupéreront les sommes correspondant aux avantages fiscaux précédemment obtenus.

Selon le produit souscrit, la réduction d'impôt peut atteindre :

- 40 909 euros avec le Girardin industriel de plein droit ;

- 52 941 euros avec le Girardin industriel avec agrément fiscal ;

- 60 000 euros avec le Girardin logement social ;

Contactez sans tarder votre conseiller AVENIR & SERENITE PATRIMOINE pour une souscription car les enveloppes sont limitées ; en revanche, les formalités sont assez réduites et la signature peut se faire en mode électronique.

L’épargne retraite : adapter ses versements au dispositif anti-optimisation

Ouvrir un plan d'épargne retraite populaire (PERP) ou, pour les commerçants, professions libérales et artisans, un contrat Madelin, présente un intérêt fiscal non négligeable. En effet, ces produits à sortie en rente (taxable) autorisent à déduire du revenu imposable les sommes qui y sont versées. Ce qui, par ricochet, diminue l’impôt. Les sommes déductibles sont limitées dans leur montant mais elles restent très élevées. L’effet défiscalisant peut être important, surtout si vous êtes taxé dans les plus hautes tranches du barème.

Pour 2018, vous êtes très tenté de suspendre vos versements annuels. Mais c’est oublier un peu vite le dispositif mis en place par Bercy pour empêcher une décrue calamiteuse des dépôts. L’idée du ministère des Finances est assez simple. Il s’agit de restreindre la déduction des versements 2019 sur l’épargne retraite s’il n’y en a pas eu suffisamment en 2018. Autrement dit, vous devrez verser pour rien en 2018 sinon vos dépôts de 2019 seront pénalisés.

Explication. Pour l’année blanche, alimenter ses contrats d’épargne retraite n’a aucun impact fiscal, les sommes venant diminuer un revenu qui, grâce au CIMR, ne sera pas taxable. L’opération n’a d’intérêt que si vous avez des revenus exceptionnels restant imposables. Mais si vos versements de 2018 sont inférieurs à ceux de 2017 et de 2019, le montant de 2019 ne sera pas déductible dans la limite de vos plafonds . Le fisc établira une moyenne sur deux ans.

Si en 2018 vous ne procédez à aucun dépôt et, en 2019, vous épargnez 1 000 euros, vous diminuerez votre revenu de seulement 500 euros (1 000 euros de 2019 + 0 euro en 2018, divisés par 2). Par conséquent, si vous souhaitez déduire 1 000 euros en 2019, il vous faut verser sans avantage la même somme en 2018. Quant au Madelin, vous ne serez pas soumis au dilemme du choix car contractuellement, vous devez l’abonder tous les ans d’un montant minimal (1 657 euros en 2018), faute de quoi l’avantage fiscal du produit peut être remis en cause. Il vous suffira donc d’effectuer un versement identique en 2018 et 2019 pour réduire votre revenu 2019.

Le verdict : si vous n’avez pas encore de Perp ou de Madelin, inutile d’en ouvrir un puisque vos versements n’auront aucun impact sur cette année. Mieux vaut attendre l’an prochain car cette règle ne jouera plus. Quant à ceux qui possèdent déjà un Perp, l’alimenter en 2018 ne présente un intérêt que si vous voulez déduire en 2019. Par exemple, si vous avez peu versé en 2017, il peut être utile de réaliser un dépôt analogue cette année afin de réaliser un gros versement en 2019, lequel sera alors intégralement déductible.

L’investissement immobilier à réduction d’impôt : anticiper en prévision de 2019

Notre Code général des impôts regorge de placements immobiliers locatifs donnant droit à une réduction d’impôt répartie sur plusieurs années. En achetant un bien neuf Pinel, la réduction maximale est de 63 000 euros étalée sur douze ans. Pour un appartement Malraux (immeubles anciens à restaurer situés dans des sites patrimoniaux remarquables), l’avantage fiscal, qui peut atteindre 120 000 euros, est échelonné sur quatre ans. Enfin, pour un investissement Censi-Bouvard (résidences étudiantes, seniors, établissements pour personnes âgées dépendantes), la diminution d’impôt est plafonnée à 33 000 euros et accordée par fractions égales pendant neuf ans.

Pour ceux qui ont déjà investi et bénéficiaient d’un avantage fiscal les années précédentes, la réduction d’impôt pour 2018 n’est pas perdue et prendra la forme d’un crédit d’impôt. Il n’y a donc pas lieu de s’inquiéter. En revanche, le primo-investisseur que vous êtes se demande s’il doit signer avant la fin de l’année puisque l’impôt ne sera pas perçu pour les revenus de 2018. En fait, vous n’avez pas à vous tourmenter.

La signature définitive devant notaire n’interviendra certainement pas avant l’an prochain. De plus, même si l’achat a été conclu en 2018, il faut savoir que cette date n’est pas celle de l’octroi de votre première réduction d’impôt. En effet, pour le Pinel comme pour le Censi-Bouvard, elle ne commence que l’année d’achèvement du logement ou des travaux de réhabilitation. Si vous signez en décembre 2018 pour une livraison au troisième trimestre 2019, la première réduction d’impôt sera appliquée au titre de 2019, année où vos revenus seront de nouveau imposables selon le système du prélèvement à la source. Quant au Malrax, la première réduction d’impôt est accordée au titre de l’année de paiement des dépenses de travaux de restauration, le coût du foncier acquitté lors de la signature chez le notaire n’étant pas pris en compte. Là encore, si vous signez à la fin de l’année, les travaux ne débuteront certainement qu’en 2019, année où l’avantage fiscal viendra bien réduire un impôt redevenu exigible.

Le verdict : si vous trouvez le programme immobilier idéal, le bon emplacement restant un critère essentiel, n’hésitez-pas à prendre date et à signer un contrat de réservation. Votre réduction d’impôt ne jouera qu’à partir de 2019.

L’investissement immobilier « déficit foncier » : différer les travaux à 2020

Certains achats immobiliers destinés à la location ne donnent pas droit à réduction d’impôt mais jouent sur le mécanisme du déficit foncier, qui provient essentiellement de travaux importants déductibles du revenu locatif. S’ils dépassent les loyers, la règle fiscale autorise le contribuable à constater un déficit foncier imputable sur le revenu global. En diminuant ce dernier, il permet de réduire l’impôt. Lorsque vous achetez un bien ancien à rénover, le déficit imputable est limité à 10 700 euros par an avec report possible sur dix ans. Si vous devenez propriétaire d’un actif classé ou inscrit aux monuments historiques, il n’y a aucune restriction à l’imputation. Ce mécanisme est très efficace, à condition qu’il y ait un impôt à débourser.

Faut-il alors éviter ces placements et repousser la mise en oeuvre de travaux à l’année prochaine ? Si vous détenez un bien ancien, monument historique ou non, ou si vous envisagez un achat avant la fin de l’année avec début des travaux en 2019, il convient de vous interroger. En effet, afin d’éviter que le contribuable renonce à engager certaines dépenses en 2018 en raison de leur absence d’impact sur un impôt non exigible pour les différer d’un an, le Gouvernement a prévu des mesures anti-optimisation d’une hallucinante complexité. Essayons de résumer.

Vos dépenses courantes (primes d’assurance, quote-part du budget annuel de la copropriété, frais de gestion, intérêts d'emprunt, impôts locaux) de 2018 ne sont déductibles que des revenus non taxés de 2018 sans aucune possibilité de report sur l’année suivante, et ce, quelle que soit la date de leur paiement effectif. Elles sont donc perdues. Pour les travaux, c’est un cauchemar. Pour éviter que les propriétaires reportent ceux prévus en 2018, Bercy a élaboré un dispositif spécifique. En 2019, la déduction autorisée sera égale à la moyenne des dépenses réglées en 2018 et en 2019. A l’exception notable des travaux d’urgence et de ceux réalisés sur les immeubles acquis en 2019 ou monuments historiques qui, eux, restent entièrement déductibles en 2019.

Les conséquences de cette mesure sont paradoxales et dommageables. Même en l’absence de travaux déductibles en 2019, les propriétaires pourront déduire 50 % des sommes déboursées en 2018 de leurs revenus fonciers 2019 et constater un déficit d’un montant égal ! En revanche, en l’absence de travaux financés en 2018, ceux qui peuvent être déduits des loyers en 2019 ne le seront qu’à hauteur de 50 % de leur montant dans la limite du plafond de 10 700 euros.

Le verdict : une seule attitude est possible face à cette invraisemblable « tuyauterie fiscale » qui engendrera de nombreux redressements. Si vous envisagez d’investir, attendez 2020 car c’est seulement à cette date que vous pourrez tout déduire et imputer sur votre revenu global. Si vous détenez des biens anciens ou classés, même si des travaux sont nécessaires, mieux vaut les reporter à 2020. Quitte à voir vos biens se dégrader. C’est malheureusement le prix à payer pour éviter des erreurs et des problèmes avec le fisc.

Les dépenses personnelles : ne pas hésiter à les poursuivre

Bien des dépenses ouvrant droit à avantage fiscal sont liées à vos charges de famille, à votre situation personnelle ou à l’entretien de votre domicile. On peut citer pêle-mêle les frais de garde d’enfants, les dépenses de rénovation énergétique de votre habitation principale, l’installation d’équipements adaptés au vieillissement des occupants, les dépenses d’accueil dans un établissement pour personnes dépendantes, l’emploi d’un salarié (femme de ménage, jardinier, soutien scolaire, assistance informatique…) à votre domicile.

On peut y ajouter, car il ne s’agit pas d’investissements de défiscalisation, les cotisations syndicales et les dons aux associations et fondations. Les montants des crédits ou des réductions d’impôt varient selon les dépenses et leur cumul peut présenter une importante économie d’impôt. Ainsi, un couple qui confie ses deux enfants à une crèche, emploie une femme de ménage et fait appel à plusieurs services à domicile peut obtenir jusqu’à 9 800 euros de diminution d’impôt. Quant aux travaux d’économies d’énergie dans la maison, le même couple pourrait prétendre à un crédit d’impôt de 5 040 euros, alors que ses dons ouvrant droit à une réduction d’impôt de 66 % peuvent aller jusqu’à 20 % de son revenu imposable.

Le seul problème, c’est qu’au titre des revenus de 2018, vous n’aurez pas d’impôt. Dans la mesure où les avantages relatifs à ces frais ne sont pas reportables sur les années suivantes, il est légitime de s’interroger sur la nécessité de les engager ou, pour ceux qui sont incontournables, d’en réduire le montant. En fait, il n’y a pas d’hésitation à avoir. Vous pouvez continuer à payer un professeur pour le soutien scolaire de vos enfants, à rémunérer une assistante de vie ou à donner à une association de protection des animaux.

L’Administration a prévu de rembourser les avantages fiscaux acquis sans évoquer de limitation autre que le plafond de 10 000 euros des niches fiscales. Vos comptes devraient être crédités des sommes correspondantes à partir de septembre 2019 puisque le fisc n’aura eu connaissance de vos dépenses qu’après l’examen de la déclaration de vos revenus 2018 faite au printemps 2019.

Le verdict : pour toutes ces dépenses, souvent contraintes, indispensables à votre quotidien ou reflétant vos engagements personnels, il n’y a pas de souci. Pour 2018, la diminution d’impôt se transforme en chèque du Trésor. Le maintien de vos charges en 2018 a un autre avantage. Vous bénéficierez à plein en 2020 du régime d’avance de 60 % qui, rappelons-le, consiste à verser par anticipation une partie des crédits et réductions d’impôt que vous avez l’habitude d’obtenir. Selon la promesse de Bercy, qui s’exprime par la voix de Gérald Darmanin, ministre de l’Action et des Comptes publics, toutes ces charges sont prises en compte dans ce mécanisme. Or, celles de 2018 serviront à calculer l’avance en 2020. Vous n’avez donc pas intérêt à les diminuer ou à les différer !

Les placements dans les entreprises : à remettre à l’an prochain

Investir dans les entreprises pour obtenir un avantage fiscal se fait de différentes manières. Vous pouvez souscrire des parts de PME que vous vous engagerez à conserver pendant cinq ans. Vous obtiendrez alors une réduction d’impôt maximale de 12 500 euros si vous êtes seul et du double si vous êtes marié ou pacsé.

Il est également possible d’acheter des parts de fonds d’investissement de proximité (FIP) ou de fonds communs de placement dans l’innovation (FCPI) à concurrence de 12 000 euros pour les célibataires et de 24 000 euros pour les couples. La réduction d’impôt est de 25 % des montants versés, ce pourcentage étant porté à 38 % pour les parts de FIP investis en Corse. Là aussi, vous devez les garder cinq ans. Enfin, si le septième art vous intéresse, vous le soutiendrez par l’achat de parts de sociétés pour le financement d’oeuvres cinématographiques ou audiovisuelles (Sofica). Votre opération ouvrira droit à une réduction de 30 %, 36 % ou 48 % d’un plafond de 18 000 euros.

Tous ces avantages fiscaux sont des « one shot », c’est-à-dire qu’ils s’appliquent une seule fois l’année de la souscription. Autrement dit, si vous souscrivez avant la fin de l’année, la réduction ne concernera que les revenus perçus en 2018. Or, vous le savez, il n’y aura pas d’impôt grâce au CIMR. Certes, ces réductions prendront la forme d’un crédit et vous seront remboursées à l’automne 2019. Mais les sommes investies n’auront aucun impact sur vos prélèvements à la source de 2020 et ne seront pas pris en compte pour déterminer l’avance de 60 % d’avantages fiscaux qui sera prépayée en janvier 2020. Tous ces placements, à la différence de l’immobilier, en sont en effet exclus.

Le verdict : ces investissements sont essentiellement des outils de défiscalisation. Or, ils sont bien mal traités par le mécanisme du PAS, qui vous octroie un remboursement au lieu d’un amoindrissement de votre impôt. Mieux vaut vous abstenir. D’autant plus qu’il s’agit de produits risqués dont les frais sont très élevés et pour lesquels la rentabilité est loin d’être garantie, sauf si vous investissez en direct sur des dossiers très prometteurs !

Dans tous les cas, n'hésitez pas à prendre contact avec votre conseiller AVENIR & SERENITE PATRIMOINE, en fonction de votre profil d'investisseur, de votre budget et de votre horizon de placement, il saura trouver la solution la mieux adaptée à votre objectif personne;

Évitez les pièges du prélèvement à la source !

Le 22/10/2018

Les contribuables vont devoir adopter de nouveaux réflexes et se montrer plus proactifs pour éviter de faire inutilement des avances de trésorerie à l'État.

Le PAS, ce n'est pas si simple... ! Alors que cette profonde réforme du recouvrement de l'impôt est présentée par Bercy comme ayant pour but de simplifier la vie des contribuables, elle recèle en réalité de nombreuses chausse-trappes.

Le PAS n'est pas libératoire de l'impôt, il faudra encore en payer !

Dès le 1er janvier 2019, les revenus dans le champ d'application du PAS se verront en principe appliquer tous les mois le taux du foyer fiscal. Mais les contribuables n'en seront pas pour autant quittes avec le fisc, car il ne s'agit que d'un taux de recouvrement qui ne correspond pas à leur taux d'imposition définitif. C'est pouquoi le sacro-saint rituel de la déclaration de revenus au printemps de l'année N + 1 a été maintenu. Ceci afin de permettre au fisc de calculer l'imposition définitive sur l'ensemble des revenus de N (inclus ou non dans le PAS) de laquelle seront défalqués les retenues à la source et acomptes déjà opérés et les éventuels crédits et réductions d'impôt. Selon le cas, il pourra en résulter un trop versé (restitué automatiquement) ou un complément d'imposition à acquitter. « Il ne faut donc pas se dire que l'on a tout réglé avec le PAS » alerte Gaëlle Menu-Lejeune, avocat associé au cabinet Fidal. « Il est indispensable de mettre de l'argent de côté en prévision de ce solde d'imposition, tout particulièrement si vous avez perçu des revenus non concernés par le PAS, tels des revenus financiers ou si vous avez connu une hausse de revenus par rapport aux années de référence servant au calcul du PAS ».

Piloter sa trésorerie dans le couple

Des discussions animées risquent d'agiter certains couples pour lesquels l'avènement du PAS va les amener à revoir la répartition de l'impôt entre eux. « Dorénavant, chaque conjoint verra son revenu disponible amputé du PAS. Pour préserver le reste à vivre de celui qui gagne le moins, un couple marié ou pacsé peut opter pour un taux individualisé, mais son impôt final reste le même » prévient Me Menu-Lejeune. « Si l'un des conjoints est salarié et l'autre indépendant, il faut veiller à alimenter le compte bancaire renseigné dans la déclaration de revenus pour que les acomptes relatifs aux revenus indépendants puissent effectivement être prélevés et éviter tout risque d'impayé ». C'est d'ailleurs ce même compte bancaire (un seul compte par foyer fiscal) qui pourra servir à payer tous les mois le complément de retenue à la source (en cas d'option pour le taux neutre) ou le solde d'imposition de fin d'année. C'est sur lui aussi que seront perçues les éventuelles restitutions d'impôt de la part du fisc.

Les charges déductibles du revenu

Dans la formule de calcul du taux de prélèvement, il est tenu compte des déficits et charges déductibles du revenu global. Verser une pension alimentaire ou effectuer des versements sur un PERP (dépenses déductibles du revenu global) contribue donc à baisser le taux de prélèvement. Par exemple, pour un célibataire percevant un salaire de 100 000€ et déduisant une pension alimentaire de 10 000€ le taux de prélèvement est de 19,1% intégrant l'effet fiscal de la pension alimentaire (contre 23,2% en l'absence de pension). A noter qu'en matière d'épargne retraite, une règle anti-optimisation limite le montant déductible du revenu global de 2019 lorsque le total des cotisations ou primes versées en 2018 est inférieur à celui versé en 2017 et à celui versé en 2019 (sauf primo-cotisants en 2018 et personnes ayant liquidé leur PERP en 2018).

Début, diminution et fin d'activité

En cas de démarrage d'activité indépendante ou de location, il est possible d'opter pour le versement d'un acompte spontané calculé sur une base libre pour ne pas avoir un solde d'imposition trop important à régler en septembre de l'année suivante. « Avec le PAS, il faut être particulièrement vigilant en cas de baisse prévisible de revenus et ne pas se priver de demander le calcul d'un nouveau taux de prélèvement » conseille Me Menu-Lejeune. « Mais les règles sont complexes et il faut fournir à l'administration fiscale une estimation de l'ensemble de ses revenus de l'année. De plus, le délai prévu pour la prise en compte de cette modulation étant de 3 mois, il est indispensable de faire preuve d'anticipation pour limiter l'impact de trésorerie négatif ». Pour ceux qui disposent d'internet chez eux, la demande de modulation doit être formulée sur le site www.impots.gouv.fr dans leur espace personnel. Sinon, elle peut être faite par courrier ou directement auprès du service des impôts.

Réductions et crédits d'impôt

Les réductions et crédits d'impôt n'étant pas pris en compte dans le calcul du taux du PAS, les contribuables qui bénéficient d'avantages fiscaux sont donc pénalisés puisqu'ils doivent faire l'avance de trésorerie correspondant à leur montant en attendant la liquidation de l'impôt final. Cependant le gouvernement a annoncé le 4 septembre dernier, que les bonus fiscaux liés à l'emploi d'un salarié à domicile ou pour la garde d'un enfant de mois de 6 ans, ainsi que ceux au titre des frais d'hébergement en EHPAD, d'un investissement locatif Pinel, Duflot, Scellier Censi-Bouvard ou encore les dons à des associations donneront lieu dès le 15 janvier 2019 au versement d'un acompte égal à 60 % de l'avantage obtenu l'année précédente N-1 (régularisation lors du calcul de l'IR final).

Particulier-employeur: le PAS décalé d'un an

En principe, les particuliers employeurs auraient dû prélever la retenue à la source sur le salaire des personnes travaillant à leur domicile dès le 1er janvier prochain. La mise en place d'un dispositif « tout-en-un » visant à déléguer aux centres CESU ou PAJEMPLOI le versement des cotisations sociales et du PAS ayant pris du retard, Bercy a annoncé le report du PAS à 2020 pour les salariés de particuliers employeurs (à confirmer dans la prochaine loi de finances). En pratique, en 2019, les employeurs n'auraient pas à collecter l'impôt dû par les salariés et leur verseraient les montants nets de charges sociales habituels. Quant aux salariés à domicile qui sont imposables, ils devraient acquitter en septembre 2019 un acompte d'IR sur leurs revenus 2019 (avec régularisation en 2020 après déclaration des revenus 2019) tout en supportant le prélèvement à la source sur leurs revenus de 2020.

Défiscalisation 2018 : la bonne surprise de la fin de l'année !

Le 20/10/2018

Les opérations de défiscalisation généralement exercées en fin d’année ne sont en aucun cas remises en cause du fait de l’année de transition (ou année blanche) induite par le prélèvement à la source. Le bénéfice des réductions et des crédits d’impôt acquis en 2018 est maintenu. Mieux encore, certains avantages fiscaux seront remboursés au cours de l’été 2019 à condition d’agir avant la fin de l’année.

L'arrivée du prélèvement à la source et des mesures de transition qui en découlent ne constitue en aucune façon un frein aux stratégies de défiscalisation traditionnellement exercées en fin d'année.

Au contraire, l'année blanche ou de transition selon la terminologie de l'administration fiscale, favorise le remboursement des sommes habituellement déduites de l'impôt. D'ordinaire, les réductions d'impôt sont défalquées de l'impôt sur le revenu, lorsque leur montant excède la note fiscale, le surplus est la plupart du temps définitivement perdu.

Non seulement les avantages fiscaux (réductions et crédits d'impôt) produiront, comme à l'accoutumée, leur effet l'année suivante, mais en prime dès lors qu'il ne dispose pas de revenus imposables, l'investisseur sera exceptionnellement et automatiquement remboursé*.

Girardin industriel, FIP, FCPI, FIP Corse toujours d'actualité !

En 2018, les réductions d'impôts obtenues grâce aux investissements au titre des dispositifs tels que les Girardin Industriel, FIP, FCPI, feront l'objet d'un remboursement* en 2019.

Certains crédits et réductions d'impôts liés à des dépenses familiales bénéficieront de surcroît d'un traitement de faveur en 2019. La Direction Générale des Finances Publiques vient de publier la liste des avantages fiscaux concernés. Le crédit d'impôt lié à l'emploi d'un salarié à domicile, le crédit d'impôt lié à la famille (garde d'enfants de moins de 6 ans), la réduction d'impôt pour dépenses de dépendance (EHPAD), les réductions d'impôt en faveur de l'investissement locatif et la réduction pour dons à des associations ouvrent droit à un acompte en début d'année 2019.

Un acompte de 60 % au titre de certaines dépenses liées à la famille et aux dons

Le 15 janvier 2019, les contribuables percevront par anticipation 60 % des avantages fiscaux de l'année précédente cités ci-dessus. La base de l'avance est constituée des coups de pouce fiscaux obtenus en 2018 au titre des dépenses engagées en 2017.

Le solde de ces crédits et réductions d'impôt sera versé en juillet 2019 après la déclaration des revenus. La déclaration permettra à l'administration fiscale de prendre connaissance du montant des dépenses réellement effectuées en 2018 ouvrant droit aux avantages fiscaux. En cas de trop perçu, le fisc détiendra une créance sur le contribuable.

Ne pas attendre le dernier moment pour réduire ses impôts

Bien entendu, les sommes doivent être investies ou avoir été dépensées avant le 31 décembre 2018 afin d'obtenir une avance et/ou un remboursement en 2019.

Un dispositif de faveur pour les foyers « modestes »

En outre, un dispositif spécifique en faveur des « foyers modestes » rendus non imposables en 2017 et 2018 grâce à des réductions ou crédit d'impôt permettra « d'éviter qu'ils soient prélevés en 2019 ». En d'autres termes, si votre foyer fiscal n'a pas été imposé en 2017 et 2018 au titre de l'impôt sur le revenu du fait d'avantages fiscaux et que votre revenu fiscal de référence (RFR) inscrit sur votre dernier avis d'imposition sur le revenu est inférieur à 25000 € par part, vous serez exonéré de prélèvement à la source.

Contactez votre conseiller AVENIR & SERENITE PATRIMOINE sans tarder.

*Le remboursement des avantages fiscaux est plafonné. Le remboursement des réductions et crédits d'impôts est indirecte et conditionné par l'application d'un crédit d'impôt pour la modernisation du recouvrement (CIMR).

Le risque des placements sans risques : l'inflation !

Le 15/10/2018

Le 05/10/2018

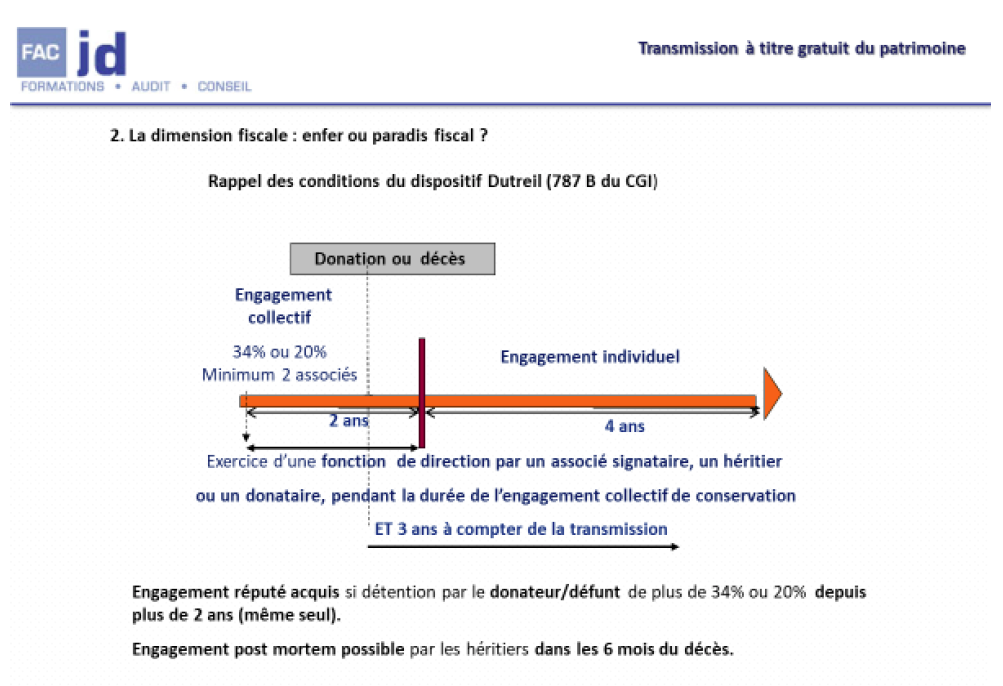

Pacte Dutreil et transmission du patrimoine professionnel : un régime plus favorable à compter de 2019 ?

Une tendance certaine se dessine à travers les orientations qui étaient prévues dans la proposition de loi visant à moderniser la transmission d’entreprise, adoptée en première lecture par le Sénat et transmise à l’Assemblée nationale. Ces dispositions ont été reprises – pour partie – dans le projet de loi de finances pour 2019 : une réelle volonté de faciliter la transmission à titre gratuit des entreprises, à travers l’assouplissement du pacte Dutreil transmission. Ce dernier permet, sous réserve du respect de nombreuses conditions, d’obtenir un abattement de 75 % sur la base taxable au titre des droits de mutation à titre gratuit.

Si l’avantage est conséquent, les contraintes sont nombreuses. Et notamment l’application du dispositif Dutreil a pour conséquence de figer la détention du capital social pendant la durée des engagements.

Rappel du mécanisme Dutreil transmission

Même si toutes les dispositions de la proposition de loi visant à moderniser la transmission d’entreprise n’ont pas été reprises dans le cadre du projet de loi de finances pour 2019, un certain nombre d’aménagements ont été proposés dans le but de favoriser la transmission d’entreprise (article 16 du PLF pour 2019).

En particulier, la tendance serait de faciliter les opérations de restructurations post-transmission en permettant notamment :

- l’apport de titres de sociétés reçues par donation Dutreil pendant la phase d’engagement collectif, alors qu’il convient d’attendre la phase d’engagement individuel à l’heure actuelle, ce qui permettrait la mise en œuvre de schéma de transmission de manière plus souple, sans devoir attendre parfois jusqu’à deux ans ;

- l’apport à une société holding dont les conditions seraient moins restrictives qu’actuellement, tant au regard de son objet social que de la composition de son capital, ce qui pourrait permettre d’y associer un partenaire financier, dans la limite de 25 % ;

- la remise en cause de l’abattement uniquement sur les titres cédés par le bénéficiaire de la transmission, en cas de non-respect de la condition de conservation pendant l’engagement collectif suite à cession de la participation à un autre signataire ;

- un allègement des obligations déclaratives annuelles, à savoir la production d’attestations « à première demande » de l’administration fiscale, un tel allègement tant attendu depuis plusieurs années.

En outre un certain nombre de mesures qui étaient prévues dans le cadre de la loi de modernisation de la transmission d’entreprise n’ont à ce stade pas été reprises : relèvement du taux de l’abattement à 90 % moyennant des délais d’engagement de conservation plus long, hausse du taux de réduction d’impôt de 50 à 60 % pour les donateurs de moins de 70 ans, assouplissement pour les sociétés unipersonnelles et les engagements collectifs post-mortem, extension du pacte Dutreil « réputé acquis » aux sociétés interposées, introduction d’une définition de la société holding animatrice spécifique au dispositif Dutreil…

On espère que ces mesures seront ajoutées progressivement dans le cadre d’amendements ou du projet de loi de finances rectificative pour 2018.

Mais la volonté d’incitation de la transmission à titre gratuit du patrimoine professionnel, à travers le dispositif Dutreil transmission semble être un axe de préoccupation majeur du gouvernement. A suivre…

(Analyse par Yasemin Bailly-Selvi, responsable de l’ingénierie patrimoniale office notarial de Decines-Charpieu, formateur chez Fac Jacques Duhem).

« L'art et le vin sont les joies supérieures de l'homme libre. » Aristote

Le 27/09/2018

RETOUR SUR DEUX JOURS passés en juillet dernier, pour une petite tournée initiatique dans les Grands Crus bordelais afin de faire vivre l’Expérience "Grands crus classés" à mes clients.

Château Pape Clément (AOC Pessac-Léognan dans la région de Graves)

Deux journées d'exception, où vignerons, maîtres de chais et propriétaires nous ont reçus en V.I.P., nous ont fait visiter leurs vignes, leurs chais, nous ont expliqué toutes les subtilités de ces vins d'assemblage connus et recherchés dans le monde entier.

Ils nous ont sorti leurs excellentes bouteilles pour des dégustations d'anthologie...

En effet, selon mon fournisseur, auquel je rends ici hommage de l'accueil magnifique qu'il nous fit : « les Grands Crus se vivent : c’est en dégustant les millésimes à leur apogée, en compagnie des vignerons, que l’on peut réellement comprendre ce qu’est un Grand Cru. »

Il me semble en effet qu'apprendre permet de mieux comprendre et donc de mieux déguster.

Le programme :

1er jour :

-

Visite et dégustation au Château Pichon Baron

-

Visite et dégustation au Château Cantenac Brown

-

Visite et dîner au Château Siran

2ème jour :

-

Visite et dégustation au Château Les Carmes Haut-Brion

-

Visite et dégustation au Château Pape-Clément

-

Visite et déjeuner au Château Haut-Bailly