Les Français et leur bas de laine, c'est une longue histoire marquée surtout par une grande aversion au risque. Trois quarts d'entre eux préfèrent ne rien gagner du tout plutôt que de prendre le risque de perdre de l'argent lorsqu'ils investissent. C'est ce qu'a révélé une étude d'Axa Investment Managers (IM), publiée ce mardi 20 novembre.

Cette prudence serait perceptible dès l'âge de 30 ans, selon l'enquête (*).

« La prudence des Français en matière d'investissement freine l'atteinte de leurs objectifs ambitieux sur le long terme. De plus, leur portefeuille type évolue peu au fil des années », détaille la filiale de gestion d'actifs du groupe Axa, qui ajoute : « Prudents dès l'âge de 30 ans, les Français investissent comme s'ils en avaient 60. »

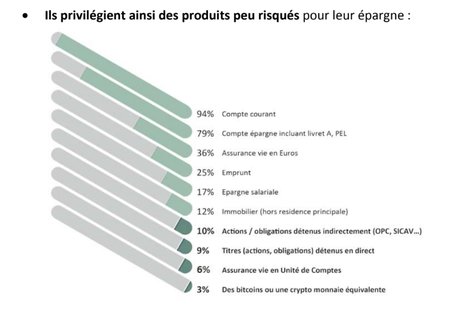

Une très grande majorité, quelle que soit la génération, choisit des produits d'épargne très peu risqués. Les placements préférés des Français restent le compte courant (pour 94% des personnes interrogées), qui ne rapporte aucun intérêt et s'apparente aux liasses sous le matelas, le compte d'épargne (79%), incluant le livret A (dont la rémunération est à son plus bas historique, 0,75%), et le PEL (au taux de 1%), suivi de l'assurance vie en fonds euros (36%), au rendement moyen de 1,80%.

Inversement, les titres détenus en direct comme les actions (9%), l'assurance vie en unités de comptes (6%) ou encore le bitcoin et les autres crypto-monnaies (3% tout de même), tous perçus comme des placements trop risqués, sont délaissés.

--

[Les Français privilégient les produits peu risqués. Crédits : Axa IM.]

--

Des objectifs de rendement ambitieux

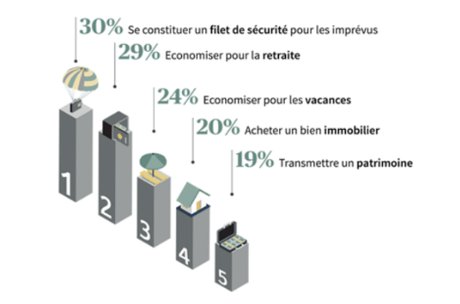

Ce choix de la prudence n'est pas forcément cohérent avec les objectifs que se fixent les Français. Selon l'étude, 29% des Français affirment épargner en vue de préparer leur retraite, il s'agit donc d'argent qui pourrait être immobilisé sur des placements plus rémunérateurs à long terme. Toutefois, 30% des personnes interrogées ont pour priorité la constitution d'un filet de sécurité pour faire face aux imprévus de la vie, 24% veulent mettre de côté pour leurs vacances et 20% en vue d'un projet d'achat immobilier.

--

[30% des Français ont pour priorité de se constituer un filet de sécurité pour les imprévus. Crédits : Axa IM.]

--

« Il est tout à fait compréhensible que les Français soient prudents avec leur argent. Mais la façon dont ils le gèrent aujourd'hui n'est pas alignée avec leurs objectifs de long terme », a commenté Bettina Ducat, responsable du développement et de l'offre chez Axa IM, citée dans un communiqué.

Même chose pour les objectifs de rendement : 70% d'entre eux espèrent obtenir une performance annuelle moyenne de leurs placements d'au moins 5%. Ils sont même 30% à vouloir attendre un gain annuel de 10% ou plus. Mais selon l'étude, l'allocation moyenne des Français ne leur permettrait pas d'atteindre ces objectifs, « la part des actifs considérés comme risqués, tels que les actions, restant faible quelles que soient les générations ». Axa IM observe d'ailleurs que l'allocation du portefeuille type n'évolue « pas beaucoup en fonction de l'horizon d'investissement » : un Français de 31 à 39 ans affiche en moyenne une performance de +3,23% par an sur dix ans de son portefeuille, à peine mieux que celle des plus de 55 ans (+2,89%).

Une autre étude, réalisée par Air Liquide avec le salon Actionaria, montre également que les Millenials (25 à 34 ans) et les "Xennials" (35 à 41 ans) épargnent pour des projets de moyen ou long terme, tels que la constitution d'un patrimoine ou en vue de la retraite, tout en privilégiant des placements de court terme à la faible rentabilité. Un comportement paradoxal que les auteurs de l'étude expliquent par le manque d'informations et de conseils.

--

[Les Français, toutes générations confondues, affirment manquer de connaissances financières. Crédits : Axa IM.]

--

Méfiance envers les robots-conseillers

En matière d'information justement, les Français privilégieraient largement encore le professionnalisme des conseillers financiers, plutôt que le recours à un robot-conseiller (robo-advisor), à un algorithme : 84% d'entre eux sollicitent les conseils d'un expert selon l'enquête d'Axa IM.

« Le rôle du conseiller financier devrait rester prépondérant dans les années à venir, puisque même chez les 16-24 ans, pourtant plus familiers aux usages d'Internet, il demeure la source d'information privilégiée », prédit l'étude.

Seulement 13% des Français interrogés, de tout âge, disent souscrire à des produits financiers via une plateforme d'investissement en ligne, sur laquelle ils effectuent leurs propres placements sans être conseillés. Ils sont 19% à vouloir le faire à l'avenir.

--

(*) L'enquête a été réalisée par le cabinet Gfk en juin dernier, auprès d'un échantillon représentatif de 1.009 personnes âgées de 16 à 55 ans et plus (50% de femmes et 50% d'hommes). Axa IM a également interrogé 120 enfants, âgés de 8 à 15 ans, des personnes sondées.

* * *

Communiqué de presse du rapport d'Axa IM :