- Accueil

- Blog

Blog

Investir dans le Grand Paris avec la « pierre papier »

Le 01/07/2019

En stimulant les transports et le développement économique, le projet du Grand Paris entraîne un bouleversement du marché de l’immobilier.

Les prix dans Paris intra-muros ont augmenté de plus 40% ces dix dernières années pour atteindre une moyenne de 10 000 € du m² fin 2018, soit 3 fois plus que les villes du Grand Paris. Avec le nouveau périmètre du Grand Paris les investisseurs se tournent vers la proche banlieue. On constate aujourd’hui que les villes du Grand Paris connaissent un nouvel essor, en ce sens on note en 2018 une hausse moyenne d’environ 15% du prix de l’immobilier dans des villes comme Clamart, Issy-les-Moulineaux, Montrouge. Avec la livraison des premières gares en 2020 et l’arrivée des JO, la hausse des prix devrait encore s’accentuer.

Ce nouveau dynamisme constitue une opportunité stratégique pour les investisseurs en quête d’un placement offrant à la fois du rendement et un potentiel de valorisation à long terme.

Fortes de ce constat, certaines SCPI se sont spécialisées et ont adapté leurs stratégies. Ces SCPI s’inscrivent aujourd’hui dans un projet de foncière dédié au Grand Paris, axée principalement vers des locaux commerciaux et de bureaux et vers l’immobilier tertiaire. Ces SCPI constituent un levier de création de valeur pour l’investisseur qui cherche à diversifier son patrimoine immobilier.

Opportunité sectorielle, « la pierre papier » dispose en ce sens de nombreux atouts pour investir dans le Grand Paris.

La SCPI permet un investissement indirect en immobilier. Son objet est de gérer un patrimoine immobilier locatif. Les revenus de cette activité sont ensuite distribués aux investisseurs après déduction des frais et charges. Ainsi :

• Moyennant un ticket d’entrée plus faible que ne le suppose l’investissement immobilier locatif direct, la SCPI permet un accès plus souple à la propriété immobilière.

• Le détenteur des parts d’une SCPI n’a pas à se préoccuper des contraintes de gestion qu’implique un investissement immobilier locatif. Cette tâche est déléguée à la société de gestion de la SCPI.

Avantageuse à bien des égards, cette solution d’investissement n’est cependant pas exempte de risques. En effet, comme tout produit d’épargne, la rentabilité de cet investissement reste fonction du marché.

La souscription peut se faire en pleine propriété ou en nue-propriété, en direct ou au sein d’un contrat d’assurance-vie de droit français. Afin d’amortir les frais d’entrée, il est recommandé de conserver ce placement au moins 10 ans. Il est possible de faire appel au levier du crédit pour investir en direct, toutefois, depuis la disparition du Crédit Foncier, il est devenu plus compliqué de trouver un établissement bancaire qui finance l’achat de parts de SCPI indépendantes. Compte tenu de la concurrence à laquelle se livrent les banques, nous pensons que, bientôt, un acteur principal va reprendre le marché du financement des SCPI.

Assouplissement de l’apport-cession : une opportunité à saisir en 2019 !

Le 26/06/2019

Une tribune de Jean-Baptiste de Pascal, Directeur Développement & Fiscalité du groupe Inter Invest.

Votre conseiller AVENIR & SERENITE PATRIMOINE distribue les produits INTER-INVEST.

Lorsqu'il cède les titres de sa société, le chef d’entreprise est imposable sur la plus-value réalisée à cette occasion.

Sauf option globale pour le barème progressif de l’impôt sur le revenu, elle est soumise au prélèvement forfaitaire unique de 30 %, incluant 17,2 % de prélèvements sociaux, auquel s’ajoute pour les contribuables les plus lourdement imposés la contribution exceptionnelle sur les hauts revenus de 3 % ou 4 %.

Le dispositif a été amélioré par la loi de finances 2019, ce qui le rend d’autant plus incontournable dans l’optimisation de la fiscalité sur les plus-values de cession.

Un intérêt efficace mais complexe pour le chef d’entreprise jusque-là

L’intérêt de cette opération connue sous le nom d’apport-cession (codifié à l’article 150-0 B ter du CGI) est de placer la plus-value constatée lors de l’apport sous un régime de report d’imposition. Si la holding revend les titres moins de trois ans après l’apport, cela entraîne en principe la fin du report d’imposition dont le chef d’entreprise a bénéficié lors de l’apport de ses titres à la holding.

Sauf si… la holding réinvestit au moins la moitié du prix de cession dans une activité éligible dans les deux ans de la cession. Mais paradoxalement, alors que ce dispositif est l’un des outils les plus utilisés dans le cadre du capital-investissement, le chef d’entreprise n’avait pas jusqu’à présent la possibilité d’investir dans des structures dédiées, ce qui l’obligeait à chercher dans un délai relativement bref des opportunités d’investissements compatibles avec ses propres objectifs et éligibles au dispositif de remploi.

Un dispositif assoupli par la loi de finances 2019

La loi de finances pour 2019 met fin à cette anomalie en élargissant le champ du réinvestissement à la souscription de parts de fonds spécialisés dans le capital-risque, FCPR et FPCI notamment, sous réserve qu’ils soient dans un horizon de cinq ans principalement investis en titres de sociétés non cotées ou cotées sur un marché réservé aux PME.

En contrepartie, le seuil d’investissement minimum est relevé de 50 à 60 % du prix de cession et la holding doit s’engager à conserver les parts souscrites jusqu’à l’expiration d’un délai de cinq ans à compter de leur souscription.

Ces nouvelles mesures qui s’appliquent aux cessions réalisées depuis le 1er janvier 2019 devraient permettre aux chefs d’entreprise de diversifier leurs investissements, tout en bénéficiant de l’expertise de professionnels du capital-investissement.

Vous êtes chef d'entreprise et souhaitez anticiper votre transmission ? Contactez votre conseiller AVENIR & SERENITE PATRIMOINE sans tarder.

Le PEA : nous le répétons, c'est le dernier paradis fiscal !

Le 26/06/2019

LE PEA, un outil d’investissement dans les entreprises dont le régime fiscal a été construit pour être incitatif

- Le PEA « classique » a drainé un peu plus de 93 milliards d’euros d’épargne depuis sa création en 1992…

- … alors que son pendant pour les PME, le PEA-PME, lancé en 2014, a été boudé par les investisseurs, n’attirant qu’un milliard d’euros d’épargne.

- Ces chiffres font toutefois pâle figure à côté de ceux affichés par les mastodontes de l’épargne que sont l’assurance vie et les livrets A.

La dernière loi de finances pour 2019, afin de renforcer l’attrait du PEA, avait déjà abaissé la fiscalité applicable aux gains réalisés lors des retraits sur des plans de moins de 5 ans, en l’alignant sur celle applicable depuis 2018 aux autres gains financiers (la flat tax de 12,8%).

Avec la loi Pacte, le législateur a décidé d’aller beaucoup plus loin, en adoptant de nombreuses nouveautés.

Ces mesures, censées dynamiser la collecte vers les PEA et PEA-PME, ont pour objectif de les rendre plus souples et plus accessibles.

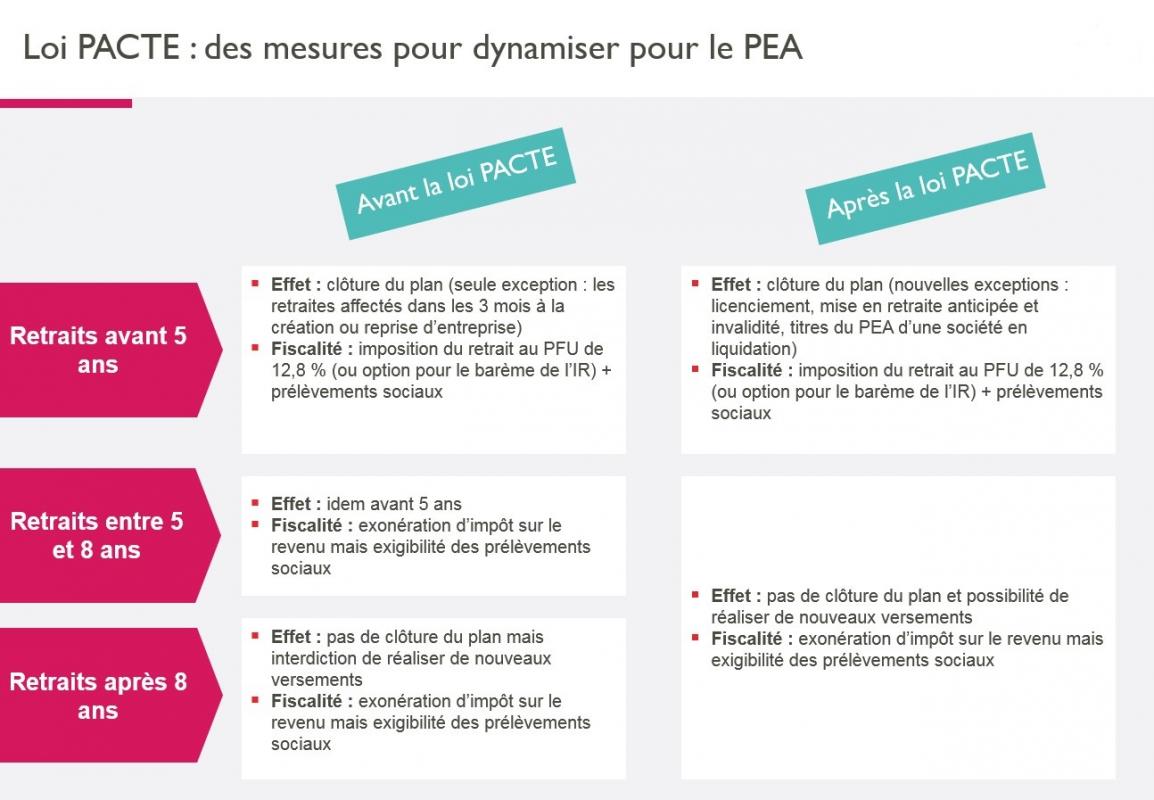

Assouplissement des règles de fonctionnement en cas de retraits

- AVANT // Les retraits réalisés sur un PEA (ou un PEA-PME) de moins de 8 ans étaient jusqu’à présent durement sanctionnés puisqu’ils entraînaient la clôture du plan et, par la suite, la perte du régime fiscal spécifique pour les revenus et les plus-values réalisés ultérieurement.

- DÉSORMAIS // Le législateur ramène la durée en deçà de laquelle un retrait entraîne la clôture du plan de 8 ans à 5 ans. Il est même allé plus loin en autorisant les versements complémentaires post retraits, dans la limite des plafonds de versement, ce qui était impossible jusqu’alors, quelle que soit la durée du plan au moment du retrait.

- ET MÊME PLUS ! // les retraits réalisés sur des plans de moins de 5 ans sont désormais possibles, sans entraîner de clôture du plan, dans des cas exceptionnels : le licenciement du titulaire, son invalidité (de 2e ou 3e catégorie) ou sa mise en retraite anticipée (ou celle de son conjoint / partenaire pacsé). D’un point de vue fiscal, ces retraits sont soumis à l’impôt sur le revenu (au prélèvement forfaitaire de 12,8 % ou, sur option, à l’impôt au taux progressif) et aux prélèvements sociaux (au taux actuel de 17,2 %).

En synthèse :

- les retraits sur un plan de 5 ans n’entraînent plus la clôture du plan et n’empêchent plus un versement ultérieur.

- des retraits sur des plans de moins de 5 ans sont possibles dans des cas exceptionnels

Enfin, le texte de la loi Pacte prévoit désormais la faculté, pour le titulaire, de retirer (sans frais) du PEA (ou du PEA-PME) des titres de sociétés en liquidation judiciaire, sans que ce retrait n’entraîne la clôture du plan ni n’empêche de nouveaux versements, y compris avant la 5e année dudit plan.

Les majeurs rattachés pourront dorénavant souscrire un PEA

- AVANT // Seuls les contribuables composant le foyer pouvaient souscrire un PEA, à l’exclusion des enfants encore rattachés au foyer fiscal, même s’ils étaient majeurs.

- DESORMAIS // Cette lacune est désormais comblée avec la création du PEA « jeune majeur ». Les jeunes majeurs, âgés de 18 à 25 ans (voire au-delà de 25 ans, s’il s’agit de majeurs atteints d’une infirmité ou accomplissant leur service national), peuvent désormais ouvrir un PEA classique, bien qu’ils soient rattachés fiscalement au foyer de leurs parents. Ce nouveau plan se voit doté d’un plafond de versement spécifique de 20 000 €, applicable jusqu’à la fin du rattachement fiscal.

Un élargissement des titres éligibles : peuvent dorénavant figurer sur un PEA-PME :

- les titres de dettes non cotés (titres participatifs, obligations à taux fixe et minibons) commercialisés par les plateformes de financement participatif

- ainsi que les obligations remboursables en actions non cotées,

Des plafonds de versements relevés et mutualisés

- Le plafond de versements sur un PEA-PME est relevé de 75 000 € à 225 000 €.

- Le plafond de versements sur un PEA classique demeure en revanche fixé à 150 000 €.

- Pour les personnes possédant à la fois un PEA classique et un PEA-PME, le plafond global de versements reste identique à celui qui s’appliquait jusqu’à présent, à savoir 225.000 €.

- Mais le titulaire des deux plans pourra désormais, dans la limite de ce plafond global, moduler ses versements entre ces deux plans.

Attention aux dépassements des plafonds ! Outre la clôture du plan, le titulaire qui ne respecte pas les plafonds de versements, encourt désormais une amende fiscale égale à 2 % du montant des versements excessifs.

L’entrée en vigueur des nouvelles dispositions

- Faute de précision dans le texte de loi, les dispositions relatives aux PEA et PEA-PME sont entrées en vigueur le lendemain de la publication de la loi Pacte, soit le 24 mai 2019, et s’appliquent donc aux PEA et PEA-PME déjà existants (à l’exclusion des PEA « jeunes »).

- Quelques interrogations demeurent : c’est le cas des retraits partiels qui ont été réalisés sur un PEA de plus de 8 ans avant l’entrée en vigueur de la loi : le titulaire peut-il bénéficier de la nouvelle mesure d’assouplissement et réaliser de nouveaux versements ou l’interdiction qui s’appliquait jusqu’alors demeure-t-elle ?

Le 24/06/2019

Taux réel négatif

Aujourd’hui, on s’appauvrit en épargnant et on s’enrichit en empruntant…

Cela fait plus d’un an que les taux réels sont négatifs pour l’emprunteur immobilier... C’est-à-dire que l’on s’endette à des taux inférieurs à l’inflation !

Ces conditions d’emprunts exceptionnelles font que même sans les réductions d’impôts, il est pertinent d’investir dans l’immobilier, ancien comme neuf.

Les nombreux avantages du neuf

Le neuf a des avantages en dehors des économies d’impôts «Pinel» : frais de notaires réduits, absence de travaux les premières années, économies d’énergies (très important aujourd’hui), parking, ascenseurs etc.

Et Il y a de nombreux secteurs ou le prix de l’ancien a augmenté si vite que la différence avec le neuf a fortement diminué.

En «Pinel», le rendement locatif s’établit à 3,5% en moyenne. En «loyer libre», l’investisseur gagne 1 point de plus dans les secteurs tendus (25% de loyer en plus).

Le rendement brut, avant impôts et charges, atteint ainsi 4,5% (5% en meublé, 6% dans le pays Genevois ou sur certains secteurs touristiques de la Côte d’Azur etc.).

En empruntant à 1,5%, le taux de rendement interne (TRI), pour un contribuable taxé à 30%, ressort à 6% ! C’est beaucoup plus performant que le Livret A, le PEL ou l’assurance vie en euros.

La fin du dispositif Pinel ?

La fin des gros dispositifs que l’on connaît depuis plus de trente ans sans discontinuer, depuis la loi «Méhaignerie» de 1986 : si les taux restent ultra bas c’est hautement probable et il faut s’y préparer.

En tous cas il ne faudra pas manquer les deux ans et demi qui nous restent pour profiter du «Pinel» tel que nous le connaissons. Car même s’il est reconduit, il sera moins intéressant. Personne ne peut raisonnablement en douter.

Bien sûr, il y a d’autres façons d’investir en immobilier avec un attrait fiscal que le «Pinel» comme en «déficit foncier», en Malraux (qui donne à peu près les mêmes performances en réduction d’impôts qu’un «Pinel»), en Monument Historique, ou en «Denormandie», en Meublé, en Girardin Outre-Mer, en nue-propriété...

Le 23/06/2019

Qui sont ces Français qui paient l'impôt sur la fortune immobilière ?

Dans une lettre envoyée à un député, le ministre de l'Action et des Comptes publics Gérald Darmanin a dévoilé des chiffres inédits sur le profil des contribuables assujettis à l'IFI.

(LaVieImmo.com) -

"Petits riches" ou membres des classes très aisées ? Qui est vraiment soumis à l'impôt sur la fortune immobilière (IFI) ? On a désormais une réponse à cette question, grâce à une lettre du ministre de l'Action et des Comptes publics Gérald Darmanin envoyée au député communiste Jean-Paul Dufrègne, dont le contenu a été dévoilé par Le Figaro ce vendredi.

Globalement, l'IFI a rapporté à l'Etat 1,291 milliard d'euros en 2018 grâce aux contributions de 132.722 foyers fiscaux. Dans cette missive, le ministre indique que le contribuable assujetti à l'IFI a en moyenne 68 ans, possède un patrimoine net taxable moyen de 2,3 millions d'euros et que son foyer dispose d'un revenu fiscal de référence médian de 118.000 euros (la moitié des contribuables gagnent davantage, l'autre moitié d'entre eux ont des revenus inférieurs). On apprend par ailleurs que ces contribuables ont versé 9.730 euros en moyenne au fisc au titre de l'IFI en 2018, soit un peu plus que ce à quoi s'attendait Bercy

Pour rappel, l'IFI, qui a remplacé l'ISF en 2018, s'applique au patrimoine immobilier lorsque ce dernier dépasse 1,3 million d'euros. Mais il existe un abattement de 30% sur la valeur de la résidence principale, des exonérations pour certains biens (par exemple les forêts) ainsi que divers déductions possibles (notamment les dettes). C'est pourquoi on parle de patrimoine net taxable. Comme avec l'ISF, les biens professionnels ne sont pas pris en compte.

Un peu plus de 1.000 foyers ont un patrimoine supérieur à 10 millions d'euros

Derrière les moyennes, il y a cependant des écarts de patrimoine (et donc de contributions) importants. Ainsi, 78% des foyers à l'IFI ont un patrimoine net taxable compris entre 1,3 et 2,57 millions d'euros. Ce ne sont donc pas majoritairement des grandes fortunes, même s'ils font indéniablement partie des Français les plus riches. A titre de comparaison, dans sa dernière enquête patrimoine, l'Insee notait que le patrimoine net moyen des ménages (c'est-à-dire ici net des dettes) était de 235.900 euros en 2015. Seulement 5% des Français les mieux dotés en termes de patrimoine affichaient la même année un patrimoine net supérieur à 883.900 euros. C'est donc parmi eux que l'on retrouve les assujettis à l'IFI.

Pour revenir aux chiffres dévoilés par Gérald Darmanin, parmi les contribuables qui paient l'IFI, 22% des foyers concernés déclarent donc un patrimoine net taxable supérieur à 2,57 millions d'euros. Ils sont seulement 0,86% (soit 1.139 foyers fiscaux sur les 132.722 concernés) à déclarer un patrimoine net taxable supérieur à 10 millions d'euros. Ces ménages "concentrent au total 20,534 milliards d’euros de patrimoine net taxable (6,6 % du total) et disposent d’un revenu fiscal de référence moyen de 1,218 million d’euros", détaille Gerald Darmanin. Il s'agit là ici clairement de ménages très riches.

Mais gros patrimoine ne rime pas toujours avec gros revenus. Gérald Darmanin note ainsi que 16% des foyers à l'IFI ont un revenu fiscal de référence inférieur à 52.000 euros. Et 1,8% des foyers bénéficient du plafonnement (le montant total de l'IR, des prélèvements sociaux et de l'IFI ne peut excéder 75% du revenu de référence du contribuable). Ceux-ci affichent en moyenne un revenu fiscal de 30.000 euros mais un patrimoine net taxable de 6,9 millions d'euros. Le manque à gagner lié à ce plafonnement pour le fisc est par ailleurs beaucoup plus faible qu'avec l'ISF : 91 millions d'euros, contre un milliard avec l'ancienne version de l'impôt sur la fortune.

Jean Louis Dell'Oro - ©2019 LaVieImmo

Quelques précisions sur les réformes fiscales pour 2020

Le 21/06/2019

Le Premier ministre a, au cours de sa déclaration de politique générale, le 12 juin dernier, apporté quelques précisions sur les projets de réformes fiscales envisagées par le gouvernement à l’issue du Grand débat national.

De manière globale, le gouvernement a ainsi décidé de procéder, d’ici la fin du quinquennat, à une baisse d’impôt des ménages évaluée à 27 milliards d’euros.

Cette baisse se concentrera essentiellement sur la suppression de la taxe d’habitation (17 milliards) et la diminution de l’impôt sur le revenu (5 milliards). Par ailleurs, la question de la reconduction de la prime exceptionnelle défiscalisée a également été abordée, de même que celle de la révision des niches fiscales, bien qu’aucun réel éclaircissement n’y ait, pour l’instant, été apporté.

Impôt sur le revenu

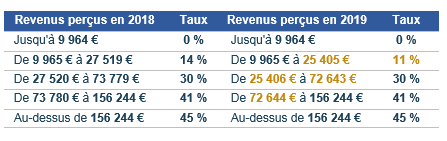

La baisse de l’impôt sur le revenu devrait finalement passer par un abaissement de 3 points de la 1ère tranche imposable du barème de l’IR, qui devrait ainsi passer de 14 % à 11 % à compter de 2020. Cette réforme représenterait un allégement de la facture fiscale des contribuables compris dans cette 1ère tranche de 350 euros, et de 180 euros pour les contribuables compris dans la 2ème tranche du barème.

En revanche, cet abaissement ne concernera pas les tranches supérieures, le Premier ministre ayant annoncé que « l’effet de cette réforme pour les tranches suivantes sera neutralisé », a priori par un abaissement des seuils d’entrée dans les 3 dernières tranches, qui permettrait également de réduire le gain fiscal pour les contribuables imposés au taux de 30 % (2ème tranche imposable).

D’après les informations relayées largement par la presse, le barème s’établirait de la façon suivante pour 2020 (revenus perçus en 2019) :

Taxe d’habitation

Revenant sur le sujet de la taxe d’habitation sur les résidences principales, Edouard Philippe a assuré sa suppression totale en 2020 pour 80 % des contribuables. En attendant, ces derniers bénéficieront pour la taxe due au titre de 2019, comme prévu initialement, d’un dégrèvement égal à 65 % du montant de la taxe d’habitation due en 2017 (année de référence du dispositif de dégrèvement).

Cependant, alors que la suppression de la taxe pour les 20 % des contribuables restant était prévue pour 2022, le Premier ministre a indiqué qu’un étalement de la fin de la taxe d’habitation sur les 3 prochaines années était envisagé, repoussant ainsi la suppression totale de la taxe pour l’ensemble des contribuables à 2023. A ce titre, le ministre chargé du Budget a précisé par voie de presse que ces contribuables bénéficieraient d’un 1er abattement d’un tiers en 2021, puis de 2/3 en 2022, et enfin 100 % en 2023.

Niches fiscales

La question de la révision de certaines niches fiscales, permettant notamment de financer la réduction d’impôt pour les ménages, reste toujours relativement obscure. Le Premier ministre a en effet uniquement annoncé qu’elle devrait se concentrer sur les niches anti-écologiques, celles concernant les très grandes entreprises et celles réduisant les droits sociaux des salariés.

Il a par ailleurs annoncé la volonté du gouvernement de remettre totalement à plat les aides relatives à la transition énergétique, pour les rendre plus simples et accessibles aux ménages en ayant le plus besoin. Le CITE devrait ainsi être transformé en une aide plus massive. Les annonces et perspectives sur ce crédit d’impôt sont toutefois assez éparses et changeantes, à suivre donc…

Prime défiscalisée

Enfin, la reconduction de la prime exceptionnelle défiscalisée (exonérée d’IR dans la limite de 1 000 €) en 2020 a été confirmée. Le versement de la prime serait toutefois conditionné à l’adoption, par l’entreprise, d’un accord d’intéressement au profit de ses salariés avant le 30 juin 2020, ce afin d’inciter une meilleure association des salariés aux résultats de l’entreprise et d’en pérenniser la pratique.

Source : Déclaration de politique générale du Gouvernement, AN, 12 juin 2019

Le 19/06/2019

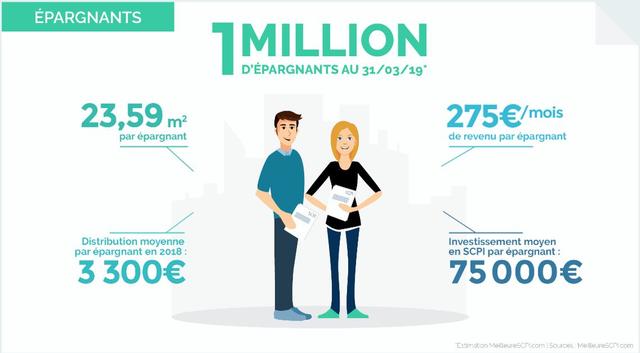

En 2018, les SCPI ont rapporté environ 3 300 € en moyenne aux épargnants pour un montant placé de 75 000 €, soir 4,39 %. Un complément de revenus non négligeable, dans l’actuel contexte financier où les placements traditionnels comme le Livret A ou l’assurance vie rapportent peu.

L’argent investi dans des Sociétés civiles de placement immobilier (SCPI) - 75 000 € par épargnant en moyenne - n’a pas à être regretté. Avec un rendement global de 4,39 % (taux de rendement moyen) en 2018, les SCPI ont distribué en moyenne 275 € par mois aux épargnants soit 3 300 € par an.

Ainsi, en dessous de la barre des 5 %, la performance de ces fonds d’investissement immobilier est plus intéressante que les taux d’intérêt servis par les autres placements. En comparaison, il est près de 3 fois supérieur à celui de l’assurance vie (fonds en euros) et 5 fois plus élevé que le rendement du Livret A qui ne rapporte plus que 0,75 % par an.

Compte tenu de cet état de fait, les SCPI ont séduit plus d’un million d’épargnants. Depuis sa création dans les années 60, elles ont acquis près de 12 000 actifs immobiliers de tout type (du petit commerce à l’immeuble de bureaux en passant par la plateforme logistique).

Votre conseiller AVENIR & SERENITE PATRIMOINE se tient à votre disposition pour vous présenter sa sélection de SCPI.

Dégustation de grands crus classés de Bordeaux

Le 17/06/2019

Votre conseiller AVENIR & SERENITE PATRIMOINE vous invite à découvrir

et déguster les Grands Crus de France dans des conditions ultra-privilégiées.dans des cind