- Accueil

- Blog

Blog

Vraiment trop peur de la Bourse ?

Le 31/03/2020

Trois placements décorrélés des marchés financiers

Les investissements boursiers ont été fortement impactés par la crise sanitaire. Personne ne peut prévoir si cela va continuer et jusqu’où cela peut baisser. Difficile également d’anticiper les effets sur l’immobilier, commercial et résidentiel. Où investir quand on souhaite rester à l’écart de la crise actuelle, avec une bonne marge de de sécurité et un rendement relativement attractif ? Voici trois idées.

Le fonds en euros du contrat d'assurance-vie

Malgré la baisse des rendements ces dernières années, le fonds en euros reste le placement garanti le plus rentable aujourd’hui. Bien au-dessus du Livret A qui est passé de 0.75% à 0.50% depuis février dernier, les fonds euros ont réalisé en 2019 une performance annuelle moyenne de 1.4%* nets de frais de gestion en 2019, soit 1,16 % après prélèvements sociaux.

Autre point important : il ne s’agit que d’une moyenne. Les meilleurs fonds ont dépassé les 1.5%* voire 2%* en 2019. 2 voire 3 fois plus que le Livret A, avec une liquidité identique.

Contrairement à une idée reçue, les sommes versées dans l’assurance-vie ne sont pas bloquées : il est toujours possible d'effectuer un retrait (un rachat) sur son contrat d'assurance-vie, à tout moment, même si le contrat n’a même pas un an.

Quid de la fiscalité sur l'assurance-vie ? Il y a plusieurs possibilités :

- Tant que vous ne faites pas de retrait, vous n'avez pas d'IR

- Si vous faites un retrait partiel, seule la part des gains du retrait est imposée

- Si votre contrat a plus de 8 ans, vous bénéficiez d'une fiscalité douce et notamment un abattement annuel sur les gains des retraits de 4 600 € pour un célibataire et 9 200 € pour un couple

- Si vous faites un retrait total, et que votre contrat a moins de 8 ans, alors vos gains subiront la flat tax (12,8 % en plus des prélèvements sociaux de 17,2%)

Si vous avez un fonds en euros moyen (1,4 %* nets de frais de gestion), le rendement net d'impôt ressort donc, au pire des cas, à 0.98 %. Mais dans beaucoup de cas, c'est plus. Par exemple si vous ne faites pas de retrait ou un retrait partiel, et/ou si vous avez un fonds performant. Si vous avez un fonds en euros de bonne qualité (au-dessus de 1.75 %* nets de frais de gestion en 2019), le rendement net d'impôt (dans le cas où vous faites un retrait total) ressort donc à plus de 1,2 %.

La forêt, le refuge idéal ?

Le GFI (groupement foncier d'Investissement) est une société civile à vocation forestière. Son activité est donc rattachée à un ou plusieurs massifs forestiers. Il permet à des investisseurs particuliers d'acheter des parts de parcelles de forêts. La société de gestion va alors exploiter son actif, c'est à dire l'entretenir, découper le bois et le revendre. Elle distribue les revenus à ses associés, les porteurs de parts. Parts dont le prix peut également évoluer avec le marché des forêts et la pousse des arbres non récoltés.

Il s'agit naturellement d'un investissement développement durable, qui permet la continuité des exploitations forestières en France.

Il s'agit surtout d'un actif tangible, réel, peu risqué et décorrélé des autres actifs « classiques » notamment des marchés financiers. En 2008, le prix de l’hectare de forêt n’a pas été impacté par la crise financière.

La gestion de la forêt par des professionnels est un confort supplémentaire pour le souscripteur d'un Groupement Forestier. Les groupements forestiers achètent auprès d'institutionnels et de particuliers des forêts françaises tout en prêtant attention à leur qualité (nature et densité des peuplements, qualité des sols, exploitabilité…).

L'investissement est accessible à partir de 5 000 €, sans aucun frais d'entrée.

La rentabilité des forêts dépend du prix du bois. Il est fonction de l'offre et de la demande. Historiquement, le rendement brut d'une forêt varie entre 1 et 3 %, et se situe généralement autour de 2%**, soit un rendement net de l'ordre de 1%** après frais de gestion du GFI.

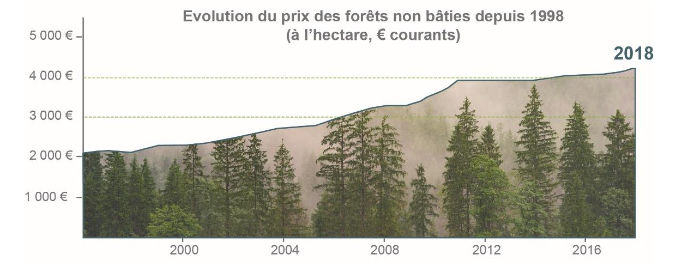

La valeur des parts dépend de la valeur des forêts qui progresse avec la pousse des peuplements qui ne sont pas récoltés. Elle dépend aussi du prix à l'hectare qui est fonction de l'offre et de la demande. Si on croit le dernier rapport annuel sur le marché des forêts, publié par la Société forestière et des Safer (Société d'aménagement foncier et d'établissement rural), le prix moyen de l'hectare de forêt a progressé de 3.5%** en 2018, ce qui porte sa hausse à 100%** en 20 ans. Une hausse notamment poussée par la forte demande : les ventes ont atteint l'année dernière un niveau record, à 1,6 milliard d'€.

* Source : SAFER - juin 2019

Pour soutenir le secteur, durable et créateur d'emploi, l’État lui a conféré plusieurs avantages fiscaux. Et notamment un avantage successoral : au moment de la succession ou lors d'une donation, une réduction de 75 % des droits fiscaux, sans plafonnement ni contrainte de lignée ou de conservation des parts, mais avec un engagement d'exploitation durable sur 30 ans pris par le Groupement Forestier.

Cet abattement s'applique sur la valeur des forêts françaises détenues par le Groupement, pas sur la trésorerie.

Ainsi, dans une optique de succession, il est recommandé d’investir dans des parts de Groupement Fonciers déjà bien constitué.

Dépêchez vous d'y souscrire : Ce GFI va clôturer le 24 avril 2020.

Outre l'avantage succesoral, les souscripteurs bénéficient d'une réduction d'impôt sur le revenu de 18 % de leur investissement dans la limite d'un investissement de 50 000 € pour une personne seule (soit 9 000 € de réduction IR) et de 100 000 € pour un couple (soit 18 000 € de réduction IR), en contrepartie d'une durée de blocage jusqu'au 31 décembre de la 8ème année suivant celle de la souscription. Cette réduction IR est soumise au plafonnement global des niches fiscales de 10 000 €, mais l'excès de réduction IR non utilisée est reportable sur les 4 années suivantes.

A noter également que les GFI sont exonérés d'IFI (Impôt sur la Fortune immobilière), sans limite de montant. Afin de bénéficier de ce dispositif, l'associé doit détenir moins de 10 % des parts du Groupement Forestier.

Pour réduire l'IR à payer l'an prochain, les investisseurs doivent acheter des parts de GFI avant le 31 décembre 2020.

Le viager, ça s'envisage ?

Selon l'INSEE, en 2060, 1 Français sur 3 aura plus de 60 ans. À ce moment, on comptera deux fois plus de retraités qu'aujourd'hui. 10 millions de plus qu'en 2017. L'effet du baby boom et de l'allongement de la durée de vie des Français.

Et parmi ces retraités, de nombreux auront besoin de compléments de revenus. 70 % des retraités perçoivent moins de 1 200 euros par mois. Ces revenus sont largement insuffisants pour combler les dépenses à la retraite. Heureusement, beaucoup de retraités ont anticipé et ont épargné dans l'optique de se créer un complément de retraite. Mais pour ceux qui n'ont pas pu le faire, ou qui l'ont fait de manière insuffisante, le viager présente une situation très intéressante, voire vitale, pour se dégager un complément de revenus. La plupart des retraités sont propriétaires de leur résidence principale. 77 % des plus de 70 ans sont propriétaires mais disposent de peu de liquidités. Le viager permet à une personne de vendre la nue-propriété de sa résidence principale. Une vente qui lui permettra de recevoir des revenus sans perdre l'usage de sa résidence principale.

Un acheteur en viager va acquérir un bien avec une forte décote (30 à 60 % du prix d'achat). Au moment du décès de l'usufruitier, il récupère le bien en pleine propriété. Donc son capital est multiplié par 2 environ (on achète à 50 % du prix et on récupère 100% au décès de l'usufruitier). Sur une période de 15 à 20 ans, cela donne une performance annuelle comprise entre 3,5 %*** et 4,7 %***. Avec un risque très faible puisque le remembrement est automatique au décès. Le seul risque de perte est la baisse des prix immobiliers.

Par rapport à un autre investissement immobilier, l'achat en viager propose de nombreux atouts : pas de gestion locative, pas de risque d'impayés ou de vacances locatives, et une certaine solidité dans la performance puisque le remembrement est mécanique : il se revalorise automatiquement avec le temps qui passe.

Nous déconseillons l'investissement en direct dans un seul viager, l'aléa est trop important. En revanche, investir en viager via un véhicule type SCI offre plusieurs avantages :

- Le risque, notamment l'aléa du décès, est mutualisé : Lorsque vous achetez un bien en viager, le risque, au-delà de la baisse du prix de l'immobilier, est de ne récupérer le bien qu'au bout de très longues années. Comprendre : que l'usufruitier vit bien au-delà son espérance de vie. Un risque en plus particulièrement « gênant » : vous ne voulez pas souhaiter le décès de quelqu'un. En investissant dans un véhicule type SCI, cet aléa est mutualisé : la SCI détient en effet une quarantaine de biens en viager. Certains de ces viagers vont durer très longtemps, mais d'autres seront beaucoup plus courts. Au final, la durée moyenne des viagers sera très proche de l'espérance de vie des usufruitiers. On fait donc disparaître l'aléa du décès.

- La SCI ne souhaite en plus pas du tout jouer sur l'aléa du décès : Elle ne verse au vendeur qu'un « bouquet » (une somme d'argent), et aucune rente viagère comme cela peut se faire dans certains cas. Même si le bouquet sera plus élevé que s'il y avait une rente (la SCI achète les biens immobiliers avec une décote autour de 40 %), il n'y a plus aucun aléa du décès avec la SCI.

- La SCI est un produit liquide, que vous pouvez revendre à tout moment. À chaque année qui passe le senior vieillit et voit la valeur de son usufruit diminuer. La valeur de la nue-propriété augmente donc chaque année au bénéfice de la SCI en tant que nue-propriétaire.

- La SCI est le premier véhicule d'immobilier viager dédié au maintien à domicile des personnes âgées. C'est donc un investissement socialement responsable. En rendant liquide leur patrimoine, on permet aux seniors de rester chez eux dans de meilleures conditions, de percevoir une belle somme d'argent, et ainsi d’améliorer leur qualité de vie.

À noter enfin que cette SCI est disponible via un contrat d'assurance-vie. Vous bénéficiez donc des avantages fiscaux et successoraux de cette enveloppe fiscale. Vous bénéficiez aussi des frais les plus faibles. Sur les SCPI, les commissions de souscriptions s'élèvent à 8%, 9% voire plus de 10%. Avec la SCI, les frais ne sont "que" de 2%. Les frais sont déjà amortis au bout de 6 mois...

En 2019, la SCI a réalisé une performance remarquée, de 6,73%***, après un très bon 6.42%*** en 2018, nette de frais de gestion (hors frais de gestion du contrat d'assurance vie et hors fiscalité).

Le 14/03/2020

Indépendants, les assurances maintien de salaire sont inutiles contre le coronavirus

Vent de panique chez les indépendants. A cause du coronavirus, les commerçants, artisans et professions libérales anticipent une (très probable) baisse de leur activité.

Problème : les assurances prévoyance seront totalement inefficaces dans la majorité des cas. Ces contrats n’indemnisent en effet que les arrêts maladies, les hospitalisations ou les accidents. Mais en aucun cas des pertes de chiffre d’affaires lié à un confinement épidémique. L’assurance prévoyance de maintien de salaire ne servira à rien si vous n’êtes pas malade. En clair : pas de compensation de salaire... si l’on attrape pas soi-même le virus.

Des indépendants très peu couverts

Il n’existe en réalité que deux façons d’être indemnisé face à une perte d’activité liée à la crise du coronavirus. La première est radicale : mettre la clé sous la porte, et demander l’indemnisation chômage. La seconde, elle, est kafkaïenne : il faut avoir souscrit une assurance multirisque professionnelle qui couvre les pertes d’exploitation. Et encore : vous devez avoir coché les bonnes cases du contrat. L’assurance doit couvrir les pertes “sans dommage matériel”. L’épidémie ne casse en effet ni les ordinateurs, ni les locaux… .

Et cela ne suffit toujours pas ! Il faut aussi que les épidémies soient considérées comme des causes possibles de pertes “sans dommage”. C’est vrai dans seulement 40% des cas.

Vous l’aurez compris : les indépendants se trouvent assez démunis face aux pertes liées au coronavirus.

L'assurance prévoyance malgré tout utile

Les commerçants, artisans et professions libérales sont rattachés à différentes caisses d’assurance maladies. Chacune fixe ses propres règles d’indemnisation à ses cotisants. Mais souvent, elles sont très largement inférieures aux indemnisations des salariés. Et ne s’appliquent qu’à partir d’une certaine durée d’arrêt maladie.

Peu couverts par les caisses professionnelles, les indépendants se tournent donc massivement vers les assurances prévoyance privée. Selon la Fédération Française de l’Assurance, 1,7 million d’indépendants sur 3 millions en activité y avait souscrit fin 2018.

Celles-ci compensent en effet les risques liés aux arrêts maladies de ces professions. Elles ne sont donc pas inutiles… mais seront absolument inefficaces contre les pertes de clientèles liées au coronavirus.

Contrôles fiscaux : une année record

Le 04/03/2020

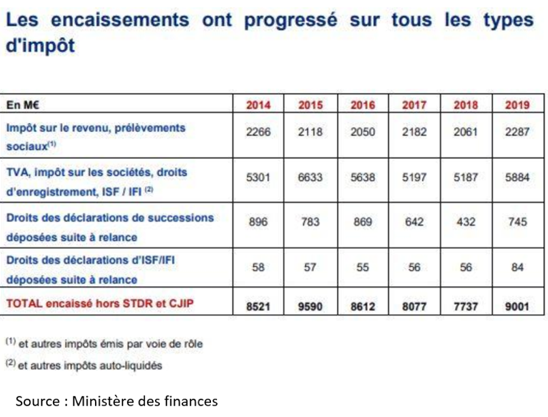

« C’est un milliard de plus qu’en 2017 et 2018, donc un milliard de moins dans la poche de ceux qui ne respectent pas la loi», a expliqué le chef du gouvernement Édouard Philippe, reçu lundi 17 février 2020 par le ministre de l'Action et des Comptes publics, soit une augmentation de 130 % par rapport à 2018.

Grâce aux opérations de contrôles fiscaux, l’État a récupéré près de 10 milliards d’euros en 2019 après des contrôles fiscaux, des redressements et des pénalités liés à des fraudes fiscales. Les services des impôts ont ainsi empêché le remboursement indu de crédits d’impôt en 2019, à hauteur de 1,8 Md€ (dont 1,7 Md€ de rejet de demande de remboursement de crédits de TVA), en hausse de 8,4 % par rapport à 2018.

Nouvelle arme à disposition de l’administration fiscale : le big data

Outre le renforcement de la police fiscale, l’administration fiscale multiplie ces sources d’information, notamment grâce au «data mining», une technique qui permet de croiser les données des contribuables, entreprises et particuliers, via l’utilisation d’un algorithme qui examine de larges bases de données et permet de repérer des irrégularités dans certains dossiers de contribuables français. Le traitement automatique de données massives a ainsi permis de transmettre 100 000 dossiers aux contrôleurs fiscaux selon le ministre de l'Action et des Comptes publics. C’est 16 % de plus qu’en 2018. Le nombre de dossiers transmis à la justice a également doublé (1 678 dossiers en 2019).

Dans le cadre de la lutte contre la fraude fiscale, l’administration fiscale avait réalisé, en octobre 2018, un investissement de 20 millions d’euros dans le dispositif de data mining mis en place initialement en 2014 sous le nom de « CFVR » (ciblage de la fraude et valorisation des requêtes).

Testé dans un premier temps auprès des contribuables professionnels (entreprises), ce fichier a été enrichi en 2017 des données de 37 millions de contribuables personnes physiques.

Qui a dit que l’administration fiscale n’évoluait pas avec les nouvelles technologies disponibles de son temps ?!

Mesures d’expérimentation pendant 3 ans : administration fiscale et réseaux sociaux

La loi de Finances pour 2020 autorise les administrations fiscales et douanières, à titre expérimental pour une durée de trois ans, à collecter et exploiter les données publiées par les internautes sur Internet (airirbnb, LeBonCoin,…) et les réseaux sociaux (Facebook, Instagram...).

Par précaution et transparence, le gouvernement souligne qu’elle n’utilisera pas de pseudonyme et ne s’infiltrera pas dans des cercles restreints de personnes pour les recueillir. Sic...

Et inutile de dire que ces données sont privées. L’utilisateur décide de lui-même de les mettre sur les réseaux sociaux, il accepte de fait que celles-ci soient publiques et accessibles à tous, y compris après leur suppression (cf Conditions générales d’utilisation).

Une personne physique déclarant à l’administration fiscale française qu’elle est non-résident fiscal pourra voir sa résidence fiscale à l’étranger remise en cause selon les données, informations qu’elle pourrait publier sur les réseaux sociaux concernant son/ses séjours en France et leur durée - ces données constituant un faisceau d’indices permettant de déclencher un contrôle plus spécifique.

Conclusion de convention judiciaire

Les amendes pénales, dans le cadre de la convention judiciaire d’intérêt public (CJIP) mise en place à compter du 9 décembre 2016 (loi Sapin 2) permet à une société de négocier une amende sans passer par un procès ou par la procédure de "plaider coupable".

Cette procédure a permis de rapporter 530 millions à l'État en 2019, Google a versé 500 millions d'euros dans ce cadre, en plus des 465 millions déjà recouvrés par le fisc, et Carmignac Gestion 30 millions d'euros. En 2020, Airbus SE a déjà versé 2 milliard d’euro, et Bank of China 3 millions d’euros dans le cadre de cette procédure.

L’année 2020 s’annonce déjà belle, sans oublier l’entrée en vigueur du mini abus de droit applicable à compter du 1er Janvier 2020.

Le 21/02/2020

Remboursement d'impôt inattendu ?

Parmi les contribuables ayant la maîtrise de leur rémunération (professions libérales, artisans, gérants de sociétés etc.), ceux dont les revenus ont augmenté l’an dernier pourraient recevoir en 2020 un chèque au titre du crédit d’Impôt modernisation du recouvrement (CIMR) complémentaire. Ce nouveau dispositif a pour vocation de rembourser les contribuables qui ont versé des sommes indues en 2019 dans le cadre du CIMR instauré pour la mise en œuvre du prélèvement à la source.

Pour mémoire, un dispositif anti-optimisation avait été mis en place pour éviter que certains contribuables ne profitent de l’année blanche » de 2018 pour déclarer des revenus exceptionnels volontairement élevés. Ainsi, seule une part des bénéfices (BIC / BNC / BA) de 2018 ont pu bénéficier du CIMR en 2019, le restant étant imposé de facto.

Un remboursement automatique …

Si le contribuable pense être concerné par le CIMR complémentaire, il se peut qu’il n’ait aucune démarche à effectuer. Le trop-payé en 2019 sera reversé en intégralité ou partiellement. Le bénéfice constaté en 2019 sera l’élément déterminant et ce, dans 2 situations :

Premier cas de figure, si Bercy constate que le bénéfice 2019 s’est révélé supérieur au bénéfice 2018, l’administration fiscale s’engage à restituer intégralement l’impôt versé en 2019 au titre de la catégorie de revenus.

Deuxième cas de figure, si le bénéfice 2019 est inférieur à celui de 2018 mais supérieur au plus élevé des bénéfices enregistrés en 2015, 2016 ou 2017, l’administration fiscale s’engage à restituer partiellement l’impôt sur les bénéfices payée 2019 et ce, en fonction de la croissance constatée

… ou non

En l’absence de remboursement automatique, il sera toutefois, dans certains cas précis, possible d’effectuer une demande auprès de l’administration fiscale. Il s’agit alors d’une « réclamation contentieuse ». Il conviendra alors de démontrer que la croissance de l’activité en 2018 n’est pas liée à une politique d’optimisation fiscale mais relève d’éléments tangibles et justifiables au regard de l’activité professionnelle.

Enfin, les contribuables ayant créé leur activité en 2018 ont bénéficié d’un crédit d’impôt total sur les revenus perçus cette année-là. Mais dans le cas où les revenus d’activités perçus en 2019 se sont avérés inférieurs à ceux perçus l’année précédente, le CIMR sera remis en cause partiellement. Dans ce cas, si le contribuable peut justifier que cette variation de l’activité s’explique par des éléments tangibles qui ne sont pas de son ressort, il pourra alors bénéficier du maintien de ce crédit d’impôt.

S‘il est potentiellement concerné par le CIMR complémentaire, il ne faut pas le dernier moment pour s’informer précisément de sa situation fiscale. La complexité du mécanisme et des démarches nécessitent le recours à un Conseil patrimonial. Ce dernier pourra calculer précisément les sommes qui seront remboursées : elles dépendent de la croissance enregistrée, des sommes imposées et des tranches d’imposition de chacun ; elles pourront dans certains cas atteindre plusieurs dizaines de milliers d’euros…

Deux produits incontournables : assurance-vie et SCPI

Le 21/02/2020

|

|

NEO, la nouvelle SCPI sans frais d'entrée : 7,26 % en 2019 (6,47 %, net de fiscalité étrangère)

Le 15/02/2020

SCPI NEO : accompagner la « transformation urbaine »

« Les phénomènes d’urbanisation et de métropolisation s’accélèrent partout dans le monde. 2,5 milliards de personnes supplémentaires vivront en ville en 2050, faisant naître autant d’opportunités immobilières qu’une nécessaire adaptation du bâti existant », explique Novaxia Investissement. La SCPI investira en conséquence dans les actifs immobiliers (majoritairement bureaux, hôtels ou résidences gérées, en France et dans certains pays de la zone OCDE), « situés dans des villes et territoires de plus de 200 000 habitants, d’ores et déjà établis, ou susceptibles de devenir des pôles de compétitivité économique et engagés dans des projets de modernisation, d’extension ou de construction d’infrastructures de transports urbains écologiques, durables et efficaces », comme le précise la notice d’information de NEO.

Le 14/02/2020

Performances en hausse, collecte et investissements records

L’ASPIM et l’IEIF publient les statistiques annuelles des deux principaux fonds d’investissement immobilier à destination du grand public.

Les SCPI et OPCI Grand Public ont collecté 11,4 milliards € en 2019, dépassant le précédent record de 2017 (10,4 milliards €). Le volume d’investissement des SCPI a également atteint le niveau historique de 9,2 milliards €. Les deux véhicules affichent des performances globales en hausse à fin 2019.

Pour Véronique Donnadieu, Déléguée générale de l’ASPIM, « L’année 2019 a été particulièrement dynamique pour le marché de l’immobilier non coté grâce à un contexte porteur et des fondamentaux solides. Les OPCI et SCPI s’affirment, année après année, comme des produits performants et stables dans un contexte de baisse du rendement de l’épargne liée à la persistance des taux bas. Ces véhicules devraient trouver toute leur place dans le nouveau Plan Épargne Retraite (PER) introduit par la loi PACTE. »

Collecte nette et investissement

- SCPI

En 2019 avec un total de 8,6 milliards €, les SCPI ont atteint un nouveau record historique depuis la création de ce véhicule d’investissement il y a une quarantaine d’années. Après avoir marqué une pause l’an dernier (19%), la croissance de la collecte s’établit à +68% par rapport à l’exercice 2018 et + 36% par rapport à l’exercice 2017.

Les SCPI ont réalisé pour 9,2 milliards € d’acquisitions en 2019 (+48%), particulièrement actives au dernier trimestre 2019 avec 3,7 milliards € d’acquisitions (soit 40% du total annuel). Sur l’année, les acquisitions se sont orientées sur les bureaux (63%), les locaux commerciaux (12%), la santé, les EPHAD et résidences de service pour seniors (10%), l’hôtellerie (4%), la logistique et locaux d’activité (6%). Les autres catégories (dont le résidentiel, les crèches/écoles, les locaux mixtes) complètent les investissements à hauteur de 5%.

D’un point de vue géographique, les acquisitions ont concerné d’abord l’Ile-de-France (48%, avec 10% à Paris), puis l’étranger (28%, pour moitié à destination de l’Allemagne et un quart du Benelux) et les régions (24%). Les SCPI ont également arbitré des actifs pour un montant de 1,7 milliard €, soit le double de l’exercice précédent. 79% des cessions ont concerné des bureaux très majoritairement localisés en Ile-de-France hors de Paris.

- OPCI Grand Public

En 2019, les vingt OPCI Grand Public majoritairement distribués par le biais des contrats d’assurance-vie, ont collecté un total de 2,8 milliards € (soit une hausse de 30% par rapport à l’exercice précédent).

Capitalisation et actif net

- SCPI

Au 31 décembre 2019, la capitalisation des SCPI atteignait au total 65,1 milliards €, soit une augmentation de 17% par rapport à la fin 2018.

- OPCI Grand Public

Au cours du dernier exercice, l’actif net cumulé des OPCI est passé de 15,2 milliards € fin 2018 à 18,6 milliards € fin 2019, soit une augmentation de près de 23%.

Marché secondaire

Avec un peu plus de 1 milliard € de parts échangées, le marché secondaire des parts de SCPI connaît un léger ralentissement (-8,4% par rapport à l’exercice précédent). Le taux de rotation annuel se situe à 1,53% pour l’ensemble des parts de SCPI (hors SCPI résidentiel). Surtout, le marché secondaire des SCPI ne connaît pas de tension sur sa liquidité : le cumul des parts en attente de cessions et des retraits non compensés se limite à 0,21 % de la capitalisation globale.

Performances

- SCPI

En 2019, les SCPI Immobilier d’entreprise ont vu leur taux de distribution remonter à 4,4% (contre 4,34% en 2018). Le niveau de revenus distribués par les SCPI leur permet de dégager une prime de risque en hausse (480 points de base au-dessus des emprunts d’Etat à 10 ans). En outre, la variation du prix moyen de part (VPM) est également en hausse à +1,2% (contre +0,8% en 2018).

- OPCI Grand Public

En 2019, la performance globale des OPCI a atteint 5,4% contre +0,8% en 2018. C’est davantage la valorisation du patrimoine (+4,3% contre 0,4% l’année précédente) qui a porté cette performance que le rendement courant (+1,2%, comme en 2018). La volatilité des marchés actions explique une forte fluctuation des performances sur les deux dernières années. Depuis le 31 décembre 2017, la performance annuelle moyenne des OCPI s’établit à +3,1% (dont 1,2% de rendement courant et 1,9% de revalorisation du prix de part).

Faux livrets d’épargne sur internet

Le 14/02/2020

Escroqueries financières : vigilance sur les bannières publicitaires

Dans le cadre de son activité de veille, l’ACPR a identifié des publicités, principalement sous forme de bannières internet, incitant les épargnants à placer leur argent sur des « livrets » dont la rémunération est très supérieure à celle des produits commercialisés par l’ensemble des acteurs autorisés. Il s’agit en réalité d’escroqueries.

Ces bannières affichent parfois la photo d’un « livret » (carnet rouge, jaune...) et renvoient vers des sites internet frauduleux dépourvus de mentions légales ou usurpant celles d’un professionnel autorisé.

L’ACPR vient ainsi d’inscrire deux nouveaux noms d’entités recourant à ce procédé sur la liste noire des sites ou entités non autorisés à proposer des crédits, des livrets d’épargne, des services de paiement ou des contrats d’assurance :

- https://epargnemalinfrance.com

Comment se protéger des offres frauduleuses ?

Vérifiez soigneusement que la société est autorisée à opérer en France, en consultant le registre des agents financiers ( www.regafi.fr ) ou celui des intermédiaires en assurance et en banque ( www.orias.fr ), et ne figure pas sur l’une des listes noires publiées sur le site Assurance Banque Épargne Info Service.

Que faire en cas de fraude ?

Si vous avez été victime d’une fraude, déposez une plainte via ce formulaire en ligne du ministère de l’Intérieur dans les meilleurs délais. L’ACPR recommande aussi de contacter INFO ESCROQUERIES en appelant le 0 805 805 817 et d’effectuer un signalement sur le portail officiel du Ministère de l’intérieur.