Pour bénéficier de l’IR-PME, il est nécessaire de conserver ses parts pendant au moins cinq ans, ce qui est tout à fait en ligne avec l’horizon d’investissement dans un groupement forestier, qui est en général compris entre sept et huit ans.

actualité

Déficit foncier doublé

![]() Par

agnes-hector

Le 09/05/2023

Par

agnes-hector

Le 09/05/2023

Impôt : la liste des travaux ouvrant droit à un déficit foncier maximal de 21 400 €

Par Stéphanie Alexandre

Pour Le particulier

Quels sont les travaux ouvrant droit au doublement temporaire du plafond d'imputation des déficits fonciers ?

Seuls certains travaux de rénovation énergétique permettent aux contribuables de bénéficier du plafond d'imputation des déficits fonciers, doublé à 21 400 €. Les contribuables doivent s'assurer que les opérations envisagées sur leur bien sont éligibles à ce bonus fiscal.

Pour encourager les propriétaires à rénover leurs biens les plus énergivores, le législateur a doublé le plafond d'imputation des déficits fonciers, dans la limite d'un plafond de 21 400 €, pour les bailleurs qui rénovent les biens qu'ils louent.

Ce bonus fiscal est uniquement ouvert aux bailleurs qui effectuent des travaux de rénovation énergétique permettant au logement de passer d'une classe énergétique E, F ou G, à A, B, C, ou D, au plus tard le 31 décembre 2025.

Dans les autres cas où un "déficit foncier" (charges déductibles du logement loué supérieures aux loyers perçus), le montant maximal déductible du revenu global imposable est plafonné à 10 700 €.

Seuls certains travaux sont éligibles au dispositif

Les dépenses éligibles au doublement du plafond d'imputation des déficits fonciers sont celles qui, au jour de l'acceptation du devis accompagné du versement d'un acompte ou, à défaut, à celui de leur paiement, sont afférentes aux travaux de rénovation énergétique et audits énergétiques préalables, qui ouvrent droit à l'éco-PTZ(CCH, article D. 319-16), y compris celles liées à des travaux, ainsi que les dépenses relevant de la prime de transition énergétique (MaPrimeRénov'). En revanche, exclus du dispositif les dépenses liées à la pose d'une chaudière à très haute performance énergétique ainsi que les travaux de réhabilitation de systèmes d'assainissement non collectif par des dispositifs ne consommant pas d'énergie.

Le déficit foncier à raison duquel le contribuable demande le rehaussement de la limite d'imputation sur son revenu global doit être mentionné sur la déclaration de revenus de l'année au titre de laquelle ce déficit est constaté.

Deux DPE sont à fournir

Outre les devis et factures, les contribuables doivent fournir deux Diagnostic de performance énergétique (DPE) :

- Un 1er DPE établissant que le bien est classé E, F ou G, en cours de validité à une date comprise entre le 1er janvier 2023 et la veille de la réalisation des travaux et audits;

- Un 2nd indiquant que le logement est passé en classe A, B, C ou D, en cours de validité à l'issue des travaux et audits réalisés au plus tard le 31 décembre 2025.

Ces nouvelles dispositions s'appliquent au titre des dépenses de rénovation énergétique pour lesquelles le contribuable justifie de l'acceptation d'un devis à compter du 5 novembre 2022 et qui sont payées entre le 1er janvier 2023 et le 31 décembre 2025.

Inflation : et si vous pensiez aux SCPI ?

![]() Par

agnes-hector

Le 16/09/2022

Par

agnes-hector

Le 16/09/2022

|

Au premier semestre 2022, la collecte nette des SCPI s’élève à 5,2 milliards d'euros, un niveau record qui illustre l’attractivité actuelle de la classe d’actifs immobiliers.

Le consensus du marché sur des taux d’intérêt réels négatifs devrait être un puissant soutien à la classe d’actifs immobiliers au regard de la volatilité des autres classes d’actifs. La forte incertitude qui caractérise l’environnement macro-économique devrait cependant renforcer la segmentation entre actifs immobiliers résilients et actifs plus fragiles. Les SCPI sont une formule d’investissement mature, elles proposent aujourd’hui un large choix de stratégies et de patrimoines immobiliers et surtout elles demeurent particulièrement adaptées aux périodes inflationnistes. |

|

Cette communication n'est pas un conseil financier. Pour savoir si ce type de produits vous est destiné, contactez-nous afin que nous étudions ensemble votre situation personnelle, vos objectifs, votre appétence aux risques et votre hrizon de placement. Les performances passées ne sont pas un indicateur fiable des performances futures. |

Votre pension Agirc-Arrco pourrait baisser en mars

![]() Par

agnes-hector

Le 19/02/2022

Par

agnes-hector

Le 19/02/2022

Retraite : pourquoi votre pension Agirc-Arrco pourrait baisser en mars

Certains retraités verront le montant de leur pension Agirc-Arrco diminuer au mois de mars, en raison de la prise en compte de leur nouveau taux de CSG.

Le 1er mars prochain, certains des 13 millions de retraités du privé qui perçoivent, chaque mois, une pension complémentaire Agirc-Arrco vont avoir une mauvaise surprise. En raison de l’augmentation de leur taux de contribution sociale généralisée (CSG) en 2022, le montant de leur retraite du mois de mars sera inférieur à celui versé habituellement.

Pour rappel, les pensions complémentaires peuvent être soumises à différents prélèvements sociaux : la contribution sociale généralisée (CSG), la contribution pour le remboursement de la dette sociale (CRDS), la contribution de solidarité pour l’autonomie (Casa), la cotisation d’assurance maladie.

Depuis 2019, il existe quatre taux de CSG selon le revenu fiscal de référence (RFR) du foyer et du nombre de parts de quotient familial :

- taux zéro,

- taux réduit de 3,8 %,

- taux médian de 6,6 %

- et taux normal de 8,3 %.

Pour 2022, il faut se référer au revenu fiscal de référence de 2020, figurant sur l’avis d’impôt 2021. Si votre RFR a évolué, il est donc possible que le taux de CSG prélevé sur vos retraites soit revu à la hausse en 2022. Attention, il faut avoir dépassé le seuil deux années de suite pour changer de taux de CSG.

Une baisse due à un taux de CSG plus élevé

Si c’est le cas, le nouveau taux de CSG sera effectif sur la pension complémentaire du mois de mars. Pour des raisons pratiques, l’Agirc-Arrco n’a, en effet, pas pu l’appliquer plus tôt. La pension versée le 1er mars sera donc diminuée des régularisations rétroactives des mois de janvier et février 2022. Au mois d’avril, le montant de votre retraite devrait donc augmenter.

A l’inverse, si votre taux de CSG a baissé en 2022, vous devez avoir reçu au mois de février un paiement correspondant à la régularisation due et la pension du mois de mars sera plus élevée qu’à l’ordinaire.

Calculez le montant de vos impôts

![]() Par

agnes-hector

Le 21/01/2021

Par

agnes-hector

Le 21/01/2021

Le simulateur officiel de l’impôt 2021 portant sur les revenus 2020 est en ligne. Vous pouvez d’ores et déjà anticiper son montant annuel, tout en gardant à l’esprit que vous réglez déjà cet impôt chaque mois via le prélèvement à la source.

La Direction générale des Finances publiques (DGFiP) a mis en ligne le simulateur officiel 2021 de l’impôt sur le revenu le 15 janvier.

Pour rappel, la DGFiP liste sur sa page « simulateurs » l’ensemble des outils officiels, avec leur date de mise à jour, parmi lesquels celui portant sur la réforme de la taxe d’habitation en 2021 et donc l’outil annuel de calcul de l’impôt sur le revenu.

Cette nouvelle version prend en compte la revalorisation du barème progressif de l’impôt, entré en vigueur avec la loi de finances pour 2021. Comme chaque année, l’administration fiscale propose une version simplifiée ainsi qu’un « modèle complet » reprenant la déclaration de base et certaines annexes spécifiques pour les contribuables perçant des revenus indépendants, libéraux, agricoles, pour les associations de sociétés, etc.

Le simulateur actualisé au barème 2021 (pour l’imposition des revenus 2020) vous permet d’anticiper le montant annuel de l’impôt à régler cette année, mais aussi d’estimer votre taux marginal d’imposition ou le taux de prélèvement à la source applicable lors de la prochaine mise à jour automatique en septembre 2021.

Pour rappel : le prélèvement à la source réalisé courant 2020 est une « avance » sur votre futur impôt 2021 sur les revenus 2020. Vous avez donc payé la majeure partie de votre impôt 2021. Le solde à payer (ou le trop-perçu qui sera remboursé par la DGFiP) sera régularisé à l’été 2021 suite à la déclaration annuelle des revenus, au printemps 2021. Le simulateur en ligne permet d’anticiper les montants obtenus à l'occasion de cette déclaration annuelle.

Une fois cet impôt estimé, rendez-vous sur nos pages "Défiscalisation".

Réduction d'impôt portée à 25 %

![]() Par

agnes-hector

Le 05/08/2020

Par

agnes-hector

Le 05/08/2020

« Madelin/IR-PME »: le taux de réduction d’impôt passe de 18% à 25%

Pour une souscription de 5.000 € au capital d’une start-up éligible d’ici la fin de l’année, le contribuable bénéficiera d’un crédit d’impôt de 25%, soit 1.250 € remboursé en juillet 2021…

La Commission européenne a donné son aval à la majoration du taux de réduction d’impôt de 18% à 25% jusqu’au 31 décembre 2020. La réduction vaudra pour les sommes investies avant le 31 décembre 2020.

Investir dans les petites et moyennes entreprises françaises ou européennes non cotées ouvre droit à une réduction d’impôt au travers du dispositif « Madelin/IR-PME ». Celle-ci s’apprête à passer de 18 à 25%. Il ne manque que la publication d’un décret pour que la majoration du taux de réduction d’impôt entre en vigueur sur les versements réalisés jusqu’au 31 décembre 2020.

Cette défiscalisation vaut pour la souscription au capital de PME ou d’entreprises solidaires d’utilité sociale (ESUS) mais aussi de parts de fonds communs de placement dans l’innovation (FCPI) et fonds d’investissement de proximité (FIP).

Restitution en juillet de l’année suivante

La mesure, déjà validée par la loi de finances 2020, devait obtenir le feu vert de l’Union européenne dans la mesure où le dispositif « Madelin/IR-PME » peut être considéré comme une aide de l’Etat accordée aux entreprises.

Pour bénéficier de la majoration du taux d’impôt de 18% à 25%, l’investisseur devra renseigner le montant investi dans la case 7 CF de sa déclaration complémentaire de revenus de l’année suivante. L’administration calculera alors la réduction d’impôt qui sera restituée intégralement au courant du mois de juillet, sous la forme de crédit.

Montant plafonné

Le montant de la réduction d’impôt sur le revenu vaut pour des sommes investies chaque année dans la limite d’un plafond de 50 000 euros pour une personne seule et de 100 000 euros pour un couple marié ou pacsé, rappelle le site economie.gouv.fr. Si votre investissement dépasse le plafond, le bénéfice de la réduction d’impôt n’est pas perdu. Il est possible de reporter la fraction de l’investissement qui excède cette limite sur l’impôt sur le revenu dû au titre des quatre années suivantes, dans la limite des mêmes plafonds annuels.

Par ailleurs, vous devez vous engager à conserver l’ensemble des titres que vous avez reçus en échange de votre souscription jusqu’au 31 décembre de la cinquième année suivant celle de votre souscription.

Les groupements forestiers bénéficient également de ce coup de pouce fiscal jusqu’à fin 2020

L’achat de parts de groupements forestiers est éligible à l’IR-PME. Or, jusqu’au 31 décembre 2020, le taux de réduction d’impôt passe de 18% à 25%. Les parts acquises sur le marché secondaire ne sont toutefois pas éligibles.

Les Français s'intéressent aux placements financiers

![]() Par

agnes-hector

Le 08/06/2020

Par

agnes-hector

Le 08/06/2020

53% des Français déclarent avoir déjà réalisé un placement dans un titre financier, ou souhaité le faire, selon une étude Harris Interactive pour la plate-forme d’investissement eToro. Parmi ceux qui sont passés à l’acte, 78% ont investi dans des actions.

Si les Français semblent avoir un intérêt grandissant pour les placements financiers, ils font néanmoins toujours preuve d’ambivalence à leur sujet. Pour 78% des répondants, les placements financiers sont une bonne source de revenus complémentaires, mais 82% d’entre eux les considèrent risqués et 67% difficiles à réaliser.

Parmi les freins à l’investissement, 35% des répondants déclarent ne pas suffisamment connaître les placements disponibles, et 22% citent le coût que représentent les frais de gestion.

La déclaration automatique des impôts

![]() Par

agnes-hector

Le 24/04/2020

Par

agnes-hector

Le 24/04/2020

La direction générale des finances publiques (DGFiP) va proposer à 12 millions de foyers fiscaux, soit 1 contribuable sur 3, ce mode de déclaration très allégé. La déclaration automatique peut être accessible aux télédéclarants comme aux personnes qui continuent à utiliser un formulaire papier.

Qu’est-ce que la déclaration automatique ?

La DGFIP qualifie cette déclaration d’« automatique » pour deux raisons. Premièrement, l’imprimé qui récapitule les revenus de 2019 – baptisé 2042 K Auto – est intégralement prérempli par l’administration. Charge à vous de vérifier l’exactitude et l’exhaustivité des ressources renseignées. Deuxièmement, s’il n’y a pas d’erreur, la déclaration est automatiquement validée sans action particulière de votre part. C’est pourquoi le ministère des Comptes publics résume cette nouveauté par l’expression suivante : « pour déclarer, il suffit de vérifier ».

Qui est concerné ?

La déclaration automatique, aussi appelée tacite, est dédiée aux personnes pour qui l’administration fiscale possède toutes les informations nécessaires au calcul de l’impôt. Cela vous concerne si vous êtes imposé uniquement sur des revenus dont le fisc à connaissance : les salaires et traitements, les pensions de retraite ou encore les revenus de capitaux mobiliers (livret d’épargne, assurance vie, compte-titres…).

En revanche, ceux qui tirent des revenus fonciers ne sont pas éligibles. Les revenus des plateformes collaboratives comme Airbnb sont désormais connus par le fisc. Mais ils ne sont pas renseignés non plus... c'est à vous de le faire.

Sont également exclus de la déclaration tacite les indépendants (dont le revenu dépend du chiffre d’affaires de leur entreprise), les salariés bénéficiant d’abattements spécifiques comme les journalistes, ou encore les personnes ayant changé d’adresse ou de situation familiale en 2019 (mariage, divorce, naissance…). Il en va de même pour celles ayant créé un acompte de prélèvement à la source en 2019.

La déclaration automatique reste une option facultative

Si vous êtes éligible à la déclaration automatique, y recourir n’est pas une obligation. « Vous pouvez, si vous le souhaitez, continuer à déclarer et corriger votre déclaration comme auparavant », précise la DGFiP sur impôt.gouv.fr.

Comment savoir si vous êtes éligible ?

Si l’administration fiscale estime que vous êtes a priori concerné par ce nouveau mode déclaratif, une communication par e-mail ou par voie postale, pour les personnes qui utilisent un formulaire papier, a dû vous parvenir autour du 20 avril. Compte tenu du coronavirus, il se peut toutefois que le délai d’acheminement des courriers soit rallongé. C’est d’ailleurs l’une des raisons qui expliquent le décalage du calendrier de cette campagne 2020 de déclaration de l’impôt sur le revenu.

Si vous optez pour la télédéclaration, le courriel reçu vous renvoie vers votre espace personnel sur impôt.gouv.fr. Après vous être identifié, vous avez deux choix : cliquer sur « vérifier les données de ma déclaration » et accéder à la déclaration automatique (2042 K Auto) ou « compléter ou rectifier ma déclaration » pour avoir accès à la procédure habituelle (formulaire 2042 K).

A quoi sert la déclaration de revenus automatique ?

La déclaration automatique revient, en pratique, à supprimer l’obligation d’envoyer une déclaration de revenus au fisc. Mais cela ne signifie pas que les contribuables concernés peuvent se permettre de survoler leur déclaration de revenus. Au contraire, les informations préremplies doivent être analysées. Car, en cas d’erreur, c’est bien le contribuable qui sera tenu responsable et pourra être sanctionné en conséquence.

En outre, tout comme lorsque le contribuable complète lui-même, envoie et signe l’imprimé, la déclaration tacite permet à l’administration fiscale de calculer l’impôt dû au titre de l’année précédente. Si celui-ci est supérieur aux sommes prélevées mensuellement sur les revenus et pensions du contribuable, la DGFiP procède alors à un rattrapage après l'été. Elle permet également d’actualiser le taux de prélèvement à la source, qui va s’appliquer à partir de septembre 2020. Elle sert aussi à calculer le revenu fiscal de référence de 2019, utile notamment pour demander des aides sociales.

Ce que comprend votre déclaration 2042 K Auto et comment la vérifier ?

En ligne, la déclaration automatique est scindée en 3 grandes parties. La première rappelle la dernière situation familiale connue par le fisc (l’état civil des membres du foyer et le nombre de personnes à charge), votre adresse, si vous êtes concerné par la redevance télé, ainsi que vos coordonnées bancaires.

Sur la deuxième page figure le tableau synthétique qui compile « vos revenus et charges 2019 connues de l’administration » : nature des revenus par déclarant, montants imposables et impôt à la source déjà payé. Pour faciliter le contrôle, le fisc associe à chaque ressource répertoriée la case correspondante dans la déclaration de revenus que vous avez l’habitude de remplir. Ainsi, 1AJ correspond au salaire du déclarant 1, 1BJ celui de son conjoint. En pratique, ce rappel des cases facilite surtout la vérification des revenus des produits d’épargne (« capitaux mobiliers »). Vous pouvez ainsi aisément comparer les gains indiqués avec ceux mentionnés dans l’imprimé fiscal unique (IFU) qui vous a été envoyé par votre banque. Côté charges, l’administration a accès à la CSG déductible et aux dépenses d’emploi à domicile (ménage, garde d’enfants) payées via Pajemploi et Cesu.

Ensuite, compte tenu des revenus et charges connus, le fisc indique dans le tableau suivant « votre impôt estimatif », le montant qu’il vous reste à payer et, le cas échéant, qui sera prélevé sur votre compte en banque en septembre 2020. Il vous donne également votre revenu fiscal de référence de 2019 et votre nouveau taux de prélèvement à la source du foyer applicable dès septembre. Les couples ont également accès au pourcentage propre à chaque co-déclarant en cas d’individualisation du prélèvement à la source.

En format papier, le document reprend logiquement les mêmes informations. Mais la présentation est différente. Le fisc résume sur une première page l’ensemble des informations portées à sa connaissance (identifiants fiscaux, coordonnées, montant estimatif de l’impôt…). Les 3 autres feuillets, semblables à la déclaration préremplie 2042 habituelle, permettent de corriger les ressources et charges erronées ou manquantes.

Comment modifier votre déclaration automatique ?

Si certains éléments doivent être complétés ou modifiés (adresse, situation de famille, montant des revenus et charges, dépenses éligibles à réduction ou crédit d'impôt…), vous êtes alors obligé de remplir et signer votre déclaration de revenus comme d’accoutumée. Si vous procédez via une déclaration papier, il faut barrer les informations fausses et renseigner les données exactes dans les cases correspondantes.

En ligne, vous pouvez corriger votre déclaration en cliquant soit sur le crayon en bas à droite de chaque encadré modifiable, soit sur le bouton « Déclarer en ligne » situé au début et à la fin du document numérique. « Si vous souhaitez juste modifier vos coordonnées bancaires, vous pouvez le faire à tout moment dans votre espace particulier sur impots.gouv.fr, rubrique « Gérer mon prélèvement à la source », précise l’administration fiscale. En revanche, les autres changements impliquent de remplir et envoyer une déclaration au fisc.

Au moment de vérifier votre déclaration, la DGFiP attire plus particulièrement votre attention sur deux éléments non pris en charge dans ce mode automatique. C’est le cas, premièrement, de l’ajout en 2019 d’une nouvelle dépense ouvrant droit à une réduction ou à un crédit d’impôt, comme les dons aux associations. Il en va de même pour les charges professionnelles déductibles en cas d’option pour les frais réels.

Utiliser la déclaration automatique est également impossible si vous souhaitez opter pour une imposition au barème à la place du prélèvement forfaitaire unique (PFU). L’imposition au barème des revenus de capitaux mobiliers (RCM) est « une option annuelle, donc non, on ne reconduit pas automatiquement l’option de l’année précédente. Si un foyer veut opter pour l’imposition au barème des RCM de 2019, il doit cocher la case 2OP explicitement », détaille le bureau de presse de Bercy.

Source : Marie-Eve FRENAY - MONEYVOX

Coronavirus : « neutralisation » de nombreux délais en matière de contrôle fiscal

![]() Par

agnes-hector

Le 17/04/2020

Par

agnes-hector

Le 17/04/2020

Compte tenu des difficultés qu'entraîne l'épidémie de Coronavirus aussi bien pour les usagers que pour l'administration fiscale, de nombreux délais en matière de contrôle fiscal sont « gelés » pendant la période d'urgence sanitaire.

1. L’article 11 de la loi d’urgence 2020-290 du 23-3-2020 a autorisé le Gouvernement à prendre par voie d’ordonnance des mesures visant notamment à adapter les délais et procédures administratives et juridictionnelles afin de faire face à l’épidémie de Covid-19. Dans ce cadre, plusieurs ordonnances datées du 25 mars 2020 ont été publiées au Journal officiel du 26.

Parmi ces ordonnances, l’ordonnance 2020-306 pose un principe général de report des délais qui viennent à échéance au cours d'une période dite « juridiquement protégée », qui s'étendra au moins du 12 mars au 24 juin 2020. Cette ordonnance comporte des mesures spécifiques au contrôle fiscal.

Parallèlement, le Gouvernement a annoncé l’interruption de la mission de contrôle fiscal de la DGFiP. En pratique, pendant toute la durée de la crise sanitaire, l’administration ne devrait lancer aucun nouveau contrôle et n’établir, en principe, aucun nouvel acte de procédure pour les contrôles en cours.

Les délais de reprise sont suspendus

2. Les délais imposés à l’administration pour exercer son droit de reprise en vertu des articles L 168 à L 189 du LPF, ainsi que de l’article 354 du Code des douanes, sont suspendus, qu’il s’agisse de la prescription triennale, sexennale ou décennale. La suspension concerne les délais en cours à la date du 12 mars 2020 ou qui auraient dû commencer à courir au cours de la période juridiquement protégée (du 12 mars au 24 juin, en l’état actuel des choses) et qui, en outre, auraient dû expirer au 31 décembre 2020. Ces délais sont suspendus pour une durée égale à la période juridiquement protégée (Ord. 2020-306 art. 10, I-1°). Ils sont donc en pratique prolongés de trois mois et 12 jours si l’état d’urgence n’est pas prorogé.

3. Conformément aux termes de l’ordonnance, l’administration précise que la suspension s’applique non seulement aux rectifications mais également aux intérêts de retard, majorations et amendes (BOI-DJC-COVID19-20 n° 10).

L’administration souligne également que les délais de reprise expirant postérieurement au 31 décembre 2020 ne sont pas concernés par la suspension, quand bien même le contrôle en cours porterait sur plusieurs années dont une pour laquelle le délai de reprise expirerait au 31 décembre 2020 (par exemple 2017, 2018 et 2019 avec application de la prescription triennale) (BOI-DJC-COVID19-20 n° 20).

Suspension des autres délais

4. Les autres délais prévus dans le cadre des procédures de contrôle en matière fiscale sont également suspendus, pour la durée de la période juridiquement protégée. La mesure est d’application large. Elle vise l’ensemble des délais accordés à l’administration et aux contribuables (personnes ou entités) par les dispositions du titre II du LPF (à l’exception des délais de reprise visés au n° 2), c’est-à-dire les délais prévus par les articles L 10 à L 167 du LPF (Ord. 2020-306 art. 10, I-2°).

Sont ainsi susceptibles d’être concernés, pour autant qu’ils soient en cours au 12 mars 2020 ou commencent à courir au cours de la période juridiquement protégée, les délais liés à une procédure de demandes de renseignements, d’éclaircissements ou de justifications, les délais liés à une mise en demeure, les délais relatifs à la durée du contrôle, les délais concernant les propositions de rectification (délai ouvert au contribuable pour répondre à la proposition comme délai ouvert à l’administration pour répondre aux observations du contribuable, délai pour demander la saisine de la commission des impôts directs et des taxes sur le chiffre d’affaires, de la commission départementale de conciliation ou du comité de l’abus de droit fiscal), délais applicables en matière de rescrits...

5. La mesure de suspension vise en outre expressément les délais prévus à l’article L 198 A du LPF en matière d’instruction sur place des demandes de remboursement de crédits de TVA (Ord. 2020-306 art. 10, I-2°).

6. Enfin sont suspendus dans les mêmes conditions et pour la même durée les délais prévus à l’article 32 de la loi 2018-727 du 10 août 2018 dans le cadre de l’expérimentation d’une limitation de la durée globale de l’ensemble des contrôles des PME (Ord. 2020-306 art. 10, I-3°).

L'Autorité des Marchés Financiers alerte

![]() Par

agnes-hector

Le 08/04/2020

Par

agnes-hector

Le 08/04/2020

L'AMF alerte sur l'usurpation d'identité de Conseils en Investissements Financiers suite à de nombreux signalements d'épargnants et d'associations professionnelles.

Suite à de nombreux signalements d’épargnants ainsi que d’associations professionnelles quant à l’usurpation de l’identité de conseillers en investissements financiers, il apparaît essentiel d’appeler leurs clients à la plus grande vigilance face aux propositions d’investissements atypiques.

Plusieurs plateformes invitant les épargnants français à souscrire en ligne à ces placements ont d’ores et déjà été ajoutées à la liste noire de l’AMF répertoriant les offres non enregistrées par l’AMF. Cependant, certaines plateformes usurpent l’identité de conseillers en investissements financiers sans utiliser de site internet. Il est ainsi primordial de sensibiliser le public sur les vérifications à mettre en œuvre avant de procéder à un investissement.

Le public est invité à appliquer les précautions et règles de vigilance ci-après avant tout investissement ou toute souscription :

- Obtenir un socle minimal d’informations sur les sociétés ou intermédiaires proposant le produit (identité sociale, pays d’établissement, responsabilité civile, règles d’organisation, etc.) ;

- Ne pas faire confiance à un site dont le seul moyen d’accès se fait par formulaire, dont les coordonnées ne sont pas cohérentes (numéro de téléphone en France avec une adresse à l’étranger) ;

- Pratiquer le contre appel en cas de démarchage téléphonique ;

- Vérifier la liste des mises en garde et listes noires sur le site de l’AMF ou via l’application AMF Protect Epargne téléchargeable sur internet https://protectepargne.amf-france.org/ et épinglable sur un mobile Android ou, téléchargeable depuis l’Applestore pour un Iphone ;

- Pour les placements atypiques : vérifier la liste blanche des offres autorisées : https://www.amf-france.org/fr/espace-epargnants/proteger-son-epargne/placements-atypiques

L’AMF a publié récemment un communiqué de presse rappelant ces règles de vigilance. Il évoquait notamment des investissements dans le whisky. Cependant, les escroqueries et usurpations touchent d’autres domaines d’investissement tels que les parkings ou les crèches. Par conséquent, il apparaît primordial que chacun à son niveau fasse preuve d’une grande vigilance. De plus, dans un contexte d’épidémie de coranavirus, l’AMF et l’ACPR ont conjointement appelé les investisseurs à la plus grande vigilance face aux arnaques financières : https://www.amf-france.org/fr/actualites-publications/communiques/communiques-de-lamf/lamf-et-lacpr-mettent-en-garde-le-public-contre-les-risques-darnaques-dans-le-contexte-de-lepidemie

Vraiment trop peur de la Bourse ?

![]() Par

agnes-hector

Le 31/03/2020

Par

agnes-hector

Le 31/03/2020

Trois placements décorrélés des marchés financiers

Les investissements boursiers ont été fortement impactés par la crise sanitaire. Personne ne peut prévoir si cela va continuer et jusqu’où cela peut baisser. Difficile également d’anticiper les effets sur l’immobilier, commercial et résidentiel. Où investir quand on souhaite rester à l’écart de la crise actuelle, avec une bonne marge de de sécurité et un rendement relativement attractif ? Voici trois idées.

Le fonds en euros du contrat d'assurance-vie

Malgré la baisse des rendements ces dernières années, le fonds en euros reste le placement garanti le plus rentable aujourd’hui. Bien au-dessus du Livret A qui est passé de 0.75% à 0.50% depuis février dernier, les fonds euros ont réalisé en 2019 une performance annuelle moyenne de 1.4%* nets de frais de gestion en 2019, soit 1,16 % après prélèvements sociaux.

Autre point important : il ne s’agit que d’une moyenne. Les meilleurs fonds ont dépassé les 1.5%* voire 2%* en 2019. 2 voire 3 fois plus que le Livret A, avec une liquidité identique.

Contrairement à une idée reçue, les sommes versées dans l’assurance-vie ne sont pas bloquées : il est toujours possible d'effectuer un retrait (un rachat) sur son contrat d'assurance-vie, à tout moment, même si le contrat n’a même pas un an.

Quid de la fiscalité sur l'assurance-vie ? Il y a plusieurs possibilités :

- Tant que vous ne faites pas de retrait, vous n'avez pas d'IR

- Si vous faites un retrait partiel, seule la part des gains du retrait est imposée

- Si votre contrat a plus de 8 ans, vous bénéficiez d'une fiscalité douce et notamment un abattement annuel sur les gains des retraits de 4 600 € pour un célibataire et 9 200 € pour un couple

- Si vous faites un retrait total, et que votre contrat a moins de 8 ans, alors vos gains subiront la flat tax (12,8 % en plus des prélèvements sociaux de 17,2%)

Si vous avez un fonds en euros moyen (1,4 %* nets de frais de gestion), le rendement net d'impôt ressort donc, au pire des cas, à 0.98 %. Mais dans beaucoup de cas, c'est plus. Par exemple si vous ne faites pas de retrait ou un retrait partiel, et/ou si vous avez un fonds performant. Si vous avez un fonds en euros de bonne qualité (au-dessus de 1.75 %* nets de frais de gestion en 2019), le rendement net d'impôt (dans le cas où vous faites un retrait total) ressort donc à plus de 1,2 %.

La forêt, le refuge idéal ?

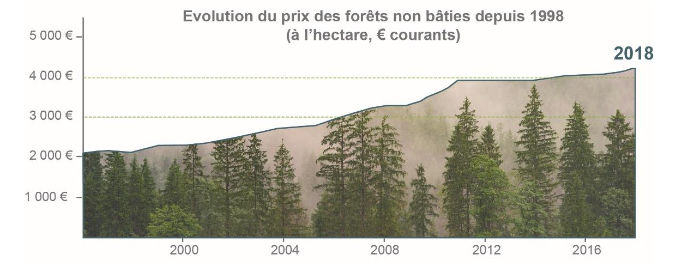

Le GFI (groupement foncier d'Investissement) est une société civile à vocation forestière. Son activité est donc rattachée à un ou plusieurs massifs forestiers. Il permet à des investisseurs particuliers d'acheter des parts de parcelles de forêts. La société de gestion va alors exploiter son actif, c'est à dire l'entretenir, découper le bois et le revendre. Elle distribue les revenus à ses associés, les porteurs de parts. Parts dont le prix peut également évoluer avec le marché des forêts et la pousse des arbres non récoltés.

Il s'agit naturellement d'un investissement développement durable, qui permet la continuité des exploitations forestières en France.

Il s'agit surtout d'un actif tangible, réel, peu risqué et décorrélé des autres actifs « classiques » notamment des marchés financiers. En 2008, le prix de l’hectare de forêt n’a pas été impacté par la crise financière.

La gestion de la forêt par des professionnels est un confort supplémentaire pour le souscripteur d'un Groupement Forestier. Les groupements forestiers achètent auprès d'institutionnels et de particuliers des forêts françaises tout en prêtant attention à leur qualité (nature et densité des peuplements, qualité des sols, exploitabilité…).

L'investissement est accessible à partir de 5 000 €, sans aucun frais d'entrée.

La rentabilité des forêts dépend du prix du bois. Il est fonction de l'offre et de la demande. Historiquement, le rendement brut d'une forêt varie entre 1 et 3 %, et se situe généralement autour de 2%**, soit un rendement net de l'ordre de 1%** après frais de gestion du GFI.

La valeur des parts dépend de la valeur des forêts qui progresse avec la pousse des peuplements qui ne sont pas récoltés. Elle dépend aussi du prix à l'hectare qui est fonction de l'offre et de la demande. Si on croit le dernier rapport annuel sur le marché des forêts, publié par la Société forestière et des Safer (Société d'aménagement foncier et d'établissement rural), le prix moyen de l'hectare de forêt a progressé de 3.5%** en 2018, ce qui porte sa hausse à 100%** en 20 ans. Une hausse notamment poussée par la forte demande : les ventes ont atteint l'année dernière un niveau record, à 1,6 milliard d'€.

* Source : SAFER - juin 2019

Pour soutenir le secteur, durable et créateur d'emploi, l’État lui a conféré plusieurs avantages fiscaux. Et notamment un avantage successoral : au moment de la succession ou lors d'une donation, une réduction de 75 % des droits fiscaux, sans plafonnement ni contrainte de lignée ou de conservation des parts, mais avec un engagement d'exploitation durable sur 30 ans pris par le Groupement Forestier.

Cet abattement s'applique sur la valeur des forêts françaises détenues par le Groupement, pas sur la trésorerie.

Ainsi, dans une optique de succession, il est recommandé d’investir dans des parts de Groupement Fonciers déjà bien constitué.

Dépêchez vous d'y souscrire : Ce GFI va clôturer le 24 avril 2020.

Outre l'avantage succesoral, les souscripteurs bénéficient d'une réduction d'impôt sur le revenu de 18 % de leur investissement dans la limite d'un investissement de 50 000 € pour une personne seule (soit 9 000 € de réduction IR) et de 100 000 € pour un couple (soit 18 000 € de réduction IR), en contrepartie d'une durée de blocage jusqu'au 31 décembre de la 8ème année suivant celle de la souscription. Cette réduction IR est soumise au plafonnement global des niches fiscales de 10 000 €, mais l'excès de réduction IR non utilisée est reportable sur les 4 années suivantes.

A noter également que les GFI sont exonérés d'IFI (Impôt sur la Fortune immobilière), sans limite de montant. Afin de bénéficier de ce dispositif, l'associé doit détenir moins de 10 % des parts du Groupement Forestier.

Pour réduire l'IR à payer l'an prochain, les investisseurs doivent acheter des parts de GFI avant le 31 décembre 2020.

Le viager, ça s'envisage ?

Selon l'INSEE, en 2060, 1 Français sur 3 aura plus de 60 ans. À ce moment, on comptera deux fois plus de retraités qu'aujourd'hui. 10 millions de plus qu'en 2017. L'effet du baby boom et de l'allongement de la durée de vie des Français.

Et parmi ces retraités, de nombreux auront besoin de compléments de revenus. 70 % des retraités perçoivent moins de 1 200 euros par mois. Ces revenus sont largement insuffisants pour combler les dépenses à la retraite. Heureusement, beaucoup de retraités ont anticipé et ont épargné dans l'optique de se créer un complément de retraite. Mais pour ceux qui n'ont pas pu le faire, ou qui l'ont fait de manière insuffisante, le viager présente une situation très intéressante, voire vitale, pour se dégager un complément de revenus. La plupart des retraités sont propriétaires de leur résidence principale. 77 % des plus de 70 ans sont propriétaires mais disposent de peu de liquidités. Le viager permet à une personne de vendre la nue-propriété de sa résidence principale. Une vente qui lui permettra de recevoir des revenus sans perdre l'usage de sa résidence principale.

Un acheteur en viager va acquérir un bien avec une forte décote (30 à 60 % du prix d'achat). Au moment du décès de l'usufruitier, il récupère le bien en pleine propriété. Donc son capital est multiplié par 2 environ (on achète à 50 % du prix et on récupère 100% au décès de l'usufruitier). Sur une période de 15 à 20 ans, cela donne une performance annuelle comprise entre 3,5 %*** et 4,7 %***. Avec un risque très faible puisque le remembrement est automatique au décès. Le seul risque de perte est la baisse des prix immobiliers.

Par rapport à un autre investissement immobilier, l'achat en viager propose de nombreux atouts : pas de gestion locative, pas de risque d'impayés ou de vacances locatives, et une certaine solidité dans la performance puisque le remembrement est mécanique : il se revalorise automatiquement avec le temps qui passe.

Nous déconseillons l'investissement en direct dans un seul viager, l'aléa est trop important. En revanche, investir en viager via un véhicule type SCI offre plusieurs avantages :

- Le risque, notamment l'aléa du décès, est mutualisé : Lorsque vous achetez un bien en viager, le risque, au-delà de la baisse du prix de l'immobilier, est de ne récupérer le bien qu'au bout de très longues années. Comprendre : que l'usufruitier vit bien au-delà son espérance de vie. Un risque en plus particulièrement « gênant » : vous ne voulez pas souhaiter le décès de quelqu'un. En investissant dans un véhicule type SCI, cet aléa est mutualisé : la SCI détient en effet une quarantaine de biens en viager. Certains de ces viagers vont durer très longtemps, mais d'autres seront beaucoup plus courts. Au final, la durée moyenne des viagers sera très proche de l'espérance de vie des usufruitiers. On fait donc disparaître l'aléa du décès.

- La SCI ne souhaite en plus pas du tout jouer sur l'aléa du décès : Elle ne verse au vendeur qu'un « bouquet » (une somme d'argent), et aucune rente viagère comme cela peut se faire dans certains cas. Même si le bouquet sera plus élevé que s'il y avait une rente (la SCI achète les biens immobiliers avec une décote autour de 40 %), il n'y a plus aucun aléa du décès avec la SCI.

- La SCI est un produit liquide, que vous pouvez revendre à tout moment. À chaque année qui passe le senior vieillit et voit la valeur de son usufruit diminuer. La valeur de la nue-propriété augmente donc chaque année au bénéfice de la SCI en tant que nue-propriétaire.

- La SCI est le premier véhicule d'immobilier viager dédié au maintien à domicile des personnes âgées. C'est donc un investissement socialement responsable. En rendant liquide leur patrimoine, on permet aux seniors de rester chez eux dans de meilleures conditions, de percevoir une belle somme d'argent, et ainsi d’améliorer leur qualité de vie.

À noter enfin que cette SCI est disponible via un contrat d'assurance-vie. Vous bénéficiez donc des avantages fiscaux et successoraux de cette enveloppe fiscale. Vous bénéficiez aussi des frais les plus faibles. Sur les SCPI, les commissions de souscriptions s'élèvent à 8%, 9% voire plus de 10%. Avec la SCI, les frais ne sont "que" de 2%. Les frais sont déjà amortis au bout de 6 mois...

En 2019, la SCI a réalisé une performance remarquée, de 6,73%***, après un très bon 6.42%*** en 2018, nette de frais de gestion (hors frais de gestion du contrat d'assurance vie et hors fiscalité).

Novaxia Immo Club 6, accessible jusqu’au 30 juin 2020 et éligible au PEA et au PEA/PME

![]() Par

agnes-hector

Le 11/02/2020

Par

agnes-hector

Le 11/02/2020

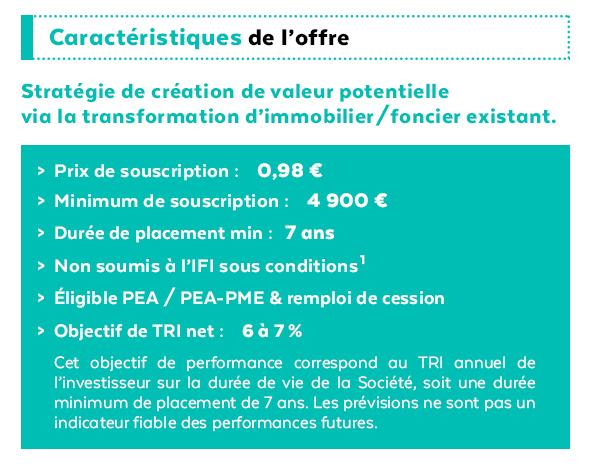

Novaxia Investissement lance la 2ème offre de souscription de Novaxia Immo Club 6, accessible jusqu’au 30 juin 2020 et éligible au PEA et au PEA/PME

COMMUNIQUE DE PRESSE :

Novaxia Immo Club 6 est le nouveau millésime 2019-2020 de l’offre PEA et PEA-PME créée par Novaxia Investissement. Elle clôture avec succès sa première offre de souscription avec 15,8M€ de fonds collectés. Une seconde offre est proposée aux épargnants jusqu’au 30 juin 2020 pour un montant minimum de souscriptionà 4900 euros sur la base d’une émission par action de 0,98 euros, dont 0,96 € de nominal et 0,02€ de prime d’émission.

Diversifier son épargne dans des opérations immobilières

Cette solution s’adresse aux épargnants souhaitant :

• Diversifier leur épargne via une stratégie de prise de participation dans des opérations de transformation immobilière sélectionnées pour leur potentiel de création de valeur ;

• Dont l’objectif de gestion sur 7 ans (durée de vie de la société) est la réalisation potentielle de plus-value ;

Contribuer au développement des grandes métropoles régionales

Novaxia Immo Club 6 investit dans des PME se positionnant sur des actifs immobiliers hors d’usage situés dans les grandes métropoles régionales (friches industrielles, entrepôts, bureaux), en vue de financer leur transformation (logements, bureaux, hôtels, résidences services...).

Ses actifs sont sélectionnés dans des quartiers offrant, selon Novaxia Investissement,un fort potentiel decréation de valeur.

Une solution éligible aux enveloppes PEA et PEA-PME, au remploi de produits de cession et exclue de l’assiette de l’IFI

Les épargnants peuvent investir dans Novaxia Immo Club 6 en direct ou au travers de leur PEA, PEA-PME et compte-titre. Elle permet d’investir sur un sous-jacent immobilier tout en se libérant de l’Impôt sur la Fortune Immobilière (IFI).

Cette offre est également éligible au remploi de produits de cession (150 Ob Ter du Code Général des Impôts) pour les personnes morales.

Novaxia Immo Club 6 comporte un risque de perte en capital et d’illiquidité.

(1) Le traitement fiscal lié à la détention de parts de Novaxia Immo Club 6 dépend de la situation individuelle de chaque client et est susceptible d’être modifié ultérieurement. L'investissement dans Novaxia Immo Club 6 est exclu de l'assiette de l'IFI si l'investisseur détient moins de 10% du capital et des droits de vote. Nous vous conseillons de vous renseigner auprès d’un conseiller fiscal.

Ce communiqué de presse est exclusivement conçu à des fins d’information. Il ne constitue ni un élément contractuel, ni un conseil en investissement.

Du fait de leur simplification, les informations contenues dans ce document sont partielles. Elles peuvent être subjectives et sont susceptibles d'être modifiées sans préavis.

La responsabilité de Novaxia Investissement ne saurait être engagée par une prise de décision sur la base de ces informations. Mise à disposition du prospectus. Le prospectus a été approuvé par l’AMF, en sa qualité d’autorité compétente pour l’application des dispositions du règlement (UE) n°2017/1129. L’AMF approuve le prospectus après avoir vérifié que les informations qu’il contient sont complètes, cohérentes et compréhensibles au sens du règlement (UE) 2017/1129. Cette approbation ne doit pas être considérée comme un avis favorable sur l'émetteur et sur la qualité des titres financiers faisant l'objet du prospectus. Les investisseurs sont invités à lire le prospectus avant de prendre une décision d’investissement afin de pleinement comprendre les risques et avantages potentiels associés à la décision d’investir dans les valeurs mobilières. Le prospectus a été approuvé le 3 février 2020 et est valide jusqu'au 30 juin 2020 et devra, pendant cette période et dans les conditions de l'article 23 du règlement (UE) 2017/1129, être complété par un supplément au prospectus en cas de faits nouveaux significatifs ou d'erreur ou inexactitudes substantielles. Le prospectus porte le numéro d'approbation suivant : 20-026.

L’attention du public est attirée sur les risques liés à cette opération qui figurent dans les sections “facteurs de risques” du prospectus et notamment un risque de perte en capital et un risque d’illiquidité. La durée minimum de placement recommandé correspond à la durée de vie de la société, soit au moins 7 ans. Il appartient à chaque investisseur de vérifier l’intérêt de l’investissement au sein de Novaxia Immo Club 6. Des exemplaires du prospectus sont disponibles sans frais au siège social de la Société : 1/3 rue des Italiens, 75009 Paris (France), sur le site Internet de la Société (https://www.novaxia-invest.fr/) ainsi que sur le site de l’AMF (https://amf-france.org/). Les facteurs de risques sont énoncés dans le prospectus.

Commmunication à caractère promotionnel

A propos du Groupe Novaxia : « La transformation urbaine est notre savoir-faire. L’actif obsolète est notre gisement, nous le transformons pour créer de la valeur. » Joachim Azan Président-Fondateur

Doté d’une double expertise dans la finance et l’immobilier, le Groupe Novaxia a développé une méthode unique qui concilie les intérêts des différents acteurs mobilisés sur un projet : propriétaires, élus et collectivités, et bailleurs. Les actifs urbains transformés (immeubles, entrepôts, friches), deviennent ainsi de nouveaux lieux de vie, créateurs de valeur pour tous. L’innovation et le savoir-faire du Groupe Novaxia en matière d’aménagement urbain ont été reconnus et primés notamment à l'occasion des prestigieux concours « Réinventer Paris » en 2016 et « Réinventer Paris 2 » en 2019, « Inventons la Métropole du Grand Paris » en 2017 et « Inventons la Métropole du Grand Paris 2 » en 2019. Depuis 12 ans, Novaxia a réhabilité et construit 400 000 m² et piloté plus de 2 milliards d'euros d'opérations immobilières.

A propos de Novaxia Investissement : Novaxia Investissement est une société de gestion agréée par l’Autorité des Marchés Financiers. Elle crée des véhicules d’investissements immobiliers dédiés.

Calendrier fiscal 2020

![]() Par

agnes-hector

Le 31/01/2020

Par

agnes-hector

Le 31/01/2020

Pour la première fois, le contribuable devra déclarer cette année ses revenus déjà imposés à la source. Voici quelques dates à retenir pour ne pas faire de faux pas et surtout ne pas se retrouver avec des prélèvements que l'on n'avait pas vus venir...

Concernant les crédits et les réductions d'impôt

- 15 janvier 2020 : versement de l'acompte de 60 % sur les crédits et réductions d'impôt 2019 (montant estimé d'après les dépenses engagées en 2018).

- Fin juillet 2020 : versement des crédits et réductions d'impôt de 2019 (dont le solde des crédits et réductions d'impôt ayant donné lieu à acompte en janvier)

Concernant votre déclaration sur le revenu

8 avril 2020 : ouverture du service de déclaration des revenus 2019 par internet

14 mai 2020 : date limite de déclaration 2020 sur les revenus 2019 en version papier

- Départements 1 à 19 : date limite de déclaration 2020 sur les revenus 2019 par internet le 19 mai 2020

- Départements 20 à 49 : date limite de déclaration 2020 sur les revenus 2019 par internet le 26 mai 2020

- Départements 50 à 976 : date limite de déclaration 2020 sur les revenus 2019 par internet le 2 juin 2020

Fin juillet 2020 : vous recevrez votre avis d'impôt 2020 d'après votre déclaration sur les revenus 2019

Précisons que c'est au moment où vous ferez votre déclaration de revenus 2019 que vous connaîtrez votre taux de prélèvement à la source applicable à partir de septembre 2020.

Concernant le prélèvement à la source

Le taux de prélèvement à la source calculé sur les revenus 2018, en tenant compte du nouveau barème fiscal applicable aux revenus 2020 est applicable du 1er janvier 2020 au 31 août 2020.

Les échéances de l'acompte trimestriel (pour les revenus sans tiers collecteur comme les revenus fonciers ou les revenus des idépendants par exemple) sont les suivantes :

- 1er acompte trimestriel : 17 février 2020

- 2e acompte trimestriel : 15 mai 2020

- 3e acompte trimestriel : 17 août 2020

- 4e acompte trimestriel : 16 novembre 2020

L'option pour le paiement par acomptes trimestriels s'applique à tous les acomptes du foyer, y compris ceux concernant les revenus du conjoint marié ou pacsé. Par conséquent, il est impossible de payer par acomptes mensuels pour certains revenus et par acomptes trimestriels pour d'autres.

Concernant les impôts locaux

Pour la taxe d'habitation (pour ceux qui la paieront encore) :

- À partir du 1er octobre 2020 : mise en ligne de l'avis de taxe d'habitation (envoi postal à partir du 30 septembre)

- 16 novembre 2020 : date limite de paiement de la taxe d'habitation en cas de paiement non dématérialisé

- 20 novembre 2020 : date limite de paiement de la taxe d'habitation en cas de paiement dématérialisé (par internet ou smartphone)

Pour la taxe sur les locaux vacants :

- 16 décembre 2020 : date limite de paiement de la taxe d'habitation sur les logements vacants en cas de paiement non dématérialisé

- 21 décembre 2020 : date limite de paiement de la taxe d'habitation sur les logements vacants en cas de paiement dématérialisé (par internet ou smartphone)

Pour la taxe foncière :

- À partir du 24 août 2020 : mise en ligne de l'avis de taxe foncière (envoi postal à partir du 31 août)

- 15 octobre 2020 : date limite de paiement de la taxe foncière en cas de paiement non dématérialisé

- 21 octobre 2020 : date limite de paiement de la taxe foncière en cas de paiement dématérialisé (par internet ou smartphone)

Sous réserve de la parution du calendrier officiel.

Assurance-vie : fonds €uros à 2,80 % en 2019

![]() Par

agnes-hector

Le 29/01/2020

Par

agnes-hector

Le 29/01/2020

Le contrat d’assurance-vie SERENIPIERRE, assuré par Suravenir, et distribué par votre conseiller AVENIR & SERENITE PATRIMOINE se distingue cette année encore avec un rendement du fonds en euros SECURITE PIERRE EURO (SPE) parmi les meilleurs du marché.

![]()

Au titre de l’année 2019, le fonds en euros SECURITE PIERRE EURO (SPE) affiche une performance de 2,80 % (1), tout en renforçant la réserve constituée chaque année depuis sa création. Dans un environnement de marché où le rendement des fonds en euros est sous pression, la performance de SPE demeure très attractive alors que la PPB (Provision pour Participation aux Bénéfices), qui représente 1,7% des encours, reste un gage de pérennité pour les rendements futurs.

SPE est investi majoritairement en immobilier tertiaire (Bureau, Commerce, Santé) et également en immobilier résidentiel, via un OPCI dédié et via des supports immobiliers collectifs – SCI, SCPI et OPCI.

En 2019, la stratégie d’investissement est restée en ligne avec les années précédentes, à savoir des bureaux neufs ou récents sécurisés par des baux fermes, des commerces de proximité, des actifs dédiés à la santé et l’éducation ainsi que des actifs résidentiels.

Comme le précise Latifa Kamal, Directrice Développement Produits du groupe Primonial : « Nous nous félicitons de ce rendement 2019 qui place une nouvelle fois Sécurité Pierre Euro parmi les meilleurs fonds en euros du marché. Avec un fort ADN Immobilier, Sécurité Pierre Euro, délivre, cette année encore, un taux attractif alors même que les fonds en euros traditionnels, principalement obligataires font face à des conditions de marchés moins favorables. Cette performance s’inscrit dans la durée, et cela depuis la création en 2012 de Sécurité Pierre Euro, grâce à la sélection des actifs et une diversification à la fois géographique (France – Europe) et sectorielle (Bureau – Commerce – Santé - Résidentiel) ».

Votre conseiller AVENIR & SERENITE PATRIMOINE distribue l'ensemble de la gamme PRIMONIAL.

Loi de finances 2020 : à noter

![]() Par

agnes-hector

Le 23/01/2020

Par

agnes-hector

Le 23/01/2020

Particuliers : Du nouveau en assurance-vie et dans le régime d’apport-cession

Changement dans les anciens contrats d’assurance vie. Les contrats souscrits avant 1983 (les plus anciens), bénéficiaient auparavant d’un régime fiscal dit avantageux en cas de rachat. De fait, les gains occasionnés étaient exonérés d’impôt sur le revenu. Désormais la nouvelle loi de finances met un terme à ce régime puisque les contrats seront soumis au régime de droit commun des contrats de plus de huit ans. En effet, même si l’assurance-vie figure toujours parmi les placements préférés des Français, la fiscalité qui lui est applicable évolue.

Régime de l’apport-cession. Le dispositif du report d’imposition des plus-values est aménagé dans le cadre de réinvestissements au profit de structures de capital-investissement. La loi de finances pour 2020 introduit la faculté de dissocier :

- L’engagement de souscription de titres auprès de la structure d’investissement (dans le délai général de 2 ans suivant la cession des titres détenus par le holding).

- De la libération des fonds (dans un délai de 5 ans à partir de l'engagement de souscription), et lorsque le « fonds professionnel » prévoit la possibilité d'appel progressif des capitaux.

Les conditions liées à la composition des actifs de la structure d'investissement sont aussi adaptées : en plus du respect de la quote-part de 75 % dans les sociétés éligibles, le fonds doit investir au moins 50 % dans des sociétés non cotées et les participations majoritaires ne sont plus exigées. Enfin, en cas de donation des titres reçus en rémunération de l'apport, le délai de conservation par le donataire passe de 18 mois à 5 ans, voire à 10 ans en cas de réinvestissement dans des structures de capital- investissement.

Loi de finances et lutte contre la fraude fiscale

Entrée en vigueur du « mini abus de droit fiscal ». Ce dispositif va permettre à l’administration fiscale de dénoncer comme abusives des opérations ayant un but « principalement fiscal ». Le délai de mise en œuvre a été fixé au 1er janvier 2021 de façon à laisser aux contribuables le temps d’intégrer la nouvelle donne afin d’agir en pleine connaissance de cause. Pour répondre aux craintes exprimées sur ce nouveau dispositif, il est précisé par exemple que l’intention du législateur n’est pas de restreindre le recours aux démembrements de propriété dans les opérations de transmissions anticipées de patrimoine. La nouvelle définition de l’abus de droit ne semble pas de nature à entraîner la remise en cause des transmissions anticipées de patrimoine et notamment celles pour lesquelles le donateur se réserve l’usufruit du bien transmis, sous réserve bien entendu que les transmissions concernées ne soient pas fictives. L’administration appliquera, à compter de 2021, de manière mesurée cette nouvelle faculté conférée par le législateur, sans chercher à déstabiliser les stratégies patrimoniales des contribuables.

Collecte et traitement des données personnelles. L'article 154 de la loi de finances 2020 permet désormais à l'administration fiscale et aux douanes de collecter et traiter massivement les données personnelles rendues publiques sur les réseaux sociaux, mais également sur toutes les autres plateformes de mises en relation comme Airbnb ou encore Leboncoin. Cette disposition, adoptée « à titre expérimental », est valable pour une durée de trois ans. L'objectif affiché par le gouvernement est donc de « mieux cibler les contrôles fiscaux et douaniers » grâce à des algorithmes.

A noter :

Une proposition de loi récente d’initiative sénatoriale, préconisait l’abrogation pure et simple de tout régime de faveur et l’intégration pure et simple les sommes perçues par les bénéficiaires dans l’assiette des droits de succession (V. Proposition de loi visant à adapter la fiscalité de la succession et de la donation aux enjeux démographiques, sociétaux et économiques du XXIe siècle ; Doc. Sénat, n° 710, 9 sept. 2019, art. 7 de la proposition de loi).

Evoqué lors des travaux préparatoires, le bornage temporel de l’article 990 I du CGI a été écarté en raison du risque de « déstabiliser le secteur » qu’il aurait engendré.

Les parlementaires ont préféré lui substituer la rédaction d’un rapport d’évaluation destiné, à évaluer ce régime pour pouvoir décider de « la poursuite de la réduction, voire de la suppression, de l’avantage successoral de l’assurance-vie en fonction des résultats de l’évaluation demandée par le présent amendement ».

L’article 180 de la loi de finances précise ainsi que le Gouvernement devra remettre au Parlement, au plus tard le 30 septembre 2021, « un rapport sur l’évaluation du dispositif prévu à l’article 990 I du code général des impôts, présentant notamment l’impact économique de ce dispositif, l’évolution de son coût et du nombre de ses bénéficiaires ainsi que les éventuelles perspectives d’évolution permettant d’en renforcer l’efficience ».

Notre conclusion : si vous n'avez pas encore ouvert d'assurance-vie, il est temps de le faire et d'aller aux plafonds ; si réforme il doit y avoir, il est fort probable que les nouvelles dispositions ne s'appliquent pas aux assurances-vie souscrites avant la réforme.

Le point sur le PER en 5 questions

![]() Par

agnes-hector

Le 28/10/2019

Par

agnes-hector

Le 28/10/2019

Depuis le 1er octobre 2019, le sobrement nommé Plan Épargne Retraite (PER) remplace progressivement les PERP, Préfon, Madelin, Perco et autres produits d’épargne retraite supplémentaire.

1 – À qui s’adresse le PER ?

À tous les épargnants, quelle que soit leur catégorie socio-professionnelle. Salariés, indépendants, dirigeants d’entreprise, fonctionnaires : tous peuvent prétendre au PER. C’était le fer de lance de ce projet issu de la loi PACTE : proposer un produit unique, facile d’accès et d’utilisation, mais qui puisse surtout s’adapter aux évolutions de la vie professionnelle de l’épargnant. Ce qui n’est pas le cas avec les produits actuels. Plus qu’un simple produit d’épargne, le PER se présente comme une véritable enveloppe fiscale, composée de trois versants :

- PER individuel (PERIN ou PER-I) qui remplace le PERP (tous professionnels), le contrat Madelin (indépendants) et le Préfon retraite (fonctionnaires) ;

- PER collectif (PERCOL) qui remplace le PERCO (entreprises) ;

- PER Catégoriel (PERCAT) qui prend la place de l’Article 83.

Ces trois composantes sont elles-mêmes divisées en trois compartiments, dépendants de la nature des versements :

- Compartiment 1 : versements volontaires de l’épargnant ;

- Compartiment 2 : versements issus de l’épargne salariale (participation, intéressement, etc.) ;

- Compartiment 3 : versements obligatoires du salarié et abondement de l’employeur.

Cette double répartition s’explique par le fait que la nature des versements décide des modalités de sortie et de la fiscalité du plan. Ce qui n’empêche pas le PER d’évoluer avec les changements de vie professionnelle du bénéficiaire.

2 – Quid de mes placements actuels ?

Pas d’inquiétude à avoir ; la fin de commercialisation de ces produits n’est prévue que pour le mois d’octobre 2020. Les titulaires de ces produits peuvent donc continuer à cotiser et à les alimenter jusqu’à cette date. Ils ont également la possibilité de les transférer dès maintenant sur un PER.

La loi Pacte prévoit une portabilité intégrale de l’épargne accumulée sur l’ensemble des contrats d’épargne retraite individuels. Cela signifie que le transfert de produits est ouvert à tout moment, au sein du même gestionnaire ou non.

3 – Vaut-il mieux transférer mes contrats actuels sur un PER ou les garder tel quels ?

Le PER présente de nombreux avantages comparé aux futurs anciens produits d’épargne. On pense évidemment à la sortie en capital (contre seulement 20% du capital avec un PERP par exemple), un argument de poids pour les détenteurs de PERP et de Madelin, qui ont tout intérêt à entamer dès que possible le transfert de leur plan vers un PER.

Néanmoins, il est préférable d'attendre que tous les intervenants aient sorti leur produit, afin de pouvoir les comparer, ce qui est loin d'être le cas.

Enfin, gardez en tête que le transfert d’un produit d’épargne (PERP, Préfon, PERCO, Madelin) vers un PER occasionne des frais si l’ouverture du plan date de moins de 5 ans. Frais qui s’élèvent à 1% maximum du total des sommes placées sur le plan. Pour les autres (ouverts il y a plus de 5 ans), le transfert est gratuit.

4 – Peut-on retirer de l’argent sur un PER ?

C’est sans doute l’un des plus gros freins à l’investissement dans l’épargne-retraite actuelle : l’impossibilité pour l’épargnant de récupérer son capital (sauf cas exceptionnels) avant la liquidation des droits. Si le PERP autorisait la sortie en capital pour l’acquisition de la résidence principale, il fallait attendre l’âge légal de la retraite pour pouvoir débloquer le plan. Un âge auquel bon nombre de particuliers sont d’ores et déjà propriétaires depuis belle lurette…

La réglementation du PER autorise toujours le déblocage anticipé des fonds dans les 5 cas prévus (invalidité, décès du conjoint, surendettement, etc.) mais permettra en plus aux aspirants propriétaires de se servir des sommes placées pour se constituer un apport personnel destiné à financer l’achat de leur bien immobilier.

Mais ce n’est pas tout : le PER prévoit également la possibilité pour les épargnants de choisir ou non la sortie en rente ou en capital : il sera possible de cumuler les deux ! L’idée étant de permettre aux épargnants de reprendre la main sur le placement, tout en prenant garde à la fiscalité à la sortie, qui peut être piégeuse.

5 – Les avantages fiscaux seront-ils maintenus ?

C’est tout l’intérêt des produits d’épargne supplémentaire : pouvoir déduire de son revenu imposable les versements effectués sur ceux-ci. Attention, tous les versements ne sont pas déductibles, et la déduction elle-même est plafonnée (10% des revenus nets d’activité professionnelle avec un maximum de 10% de huit fois le Plafond Annuel de la Sécurité Sociale). Bonne nouvelle de ce côté : les avantages fiscaux sont maintenus avec le PER. Toujours dans la limite des plafonds de déduction. Par ailleurs, dans le cas des PERCOL et des PERCAT, les sommes versées au titre de l’épargne salariale (intéressement, participation, compte épargne-temps, abondement de l’employeur)et les versements obligatoires ne subissent aucune imposition.

Concernant la fiscalité à la sortie, tout dépend de la forme sous laquelle l’épargnant récupère l’argent de son PER :

- sous forme de rente viagère : la rente est considérée comme une pension de retraite, au même titre qu’une pension de base ou complémentaire. En tant que telle, elle est naturellement assujettie au barème progressif de l’impôt sur le revenu, après abattement de 10 % plafonné à 3 812 €.

- en capital : concernant l’imposition lors d’une sortie en capital, il faut distinguer les plus-values, imposées au prélèvement forfaitaire unique (PFU) au taux de 30%, (12,8 d’impôt, 17,2% de prélèvements sociaux) du capital, soumis au barème progressif de l’impôt sur le revenu.

Dans tous les cas, les versements volontaires sur un PERIN ou un PERCOL sont soumis au barème progressif de l’impôt sur le revenu.

L’épargnant face aux taux négatifs

![]() Par

agnes-hector

Le 01/10/2019

Par

agnes-hector

Le 01/10/2019

A ce jour, une large part des obligations mondiales se négocie avec un rendement négatif, ce qui n’était le cas il y a 5 ans pour… quasiment aucune. Jour après jour, l’impact de la politique monétaire de taux négatifs durables se fait progressivement sentir et invite chaque épargnant ou emprunteur à revoir ses schémas du « monde d’avant ».

Ces dernières semaines regorgent d’exemples symptomatiques des conséquences de ces choix monétaires radicaux sur les épargnants français et européens.

En septembre, plusieurs banques implantées en France ont ainsi annoncé appliquer un taux négatif sur les comptes courants de particuliers fortunés. Un tabou tombe, puisque pour la première fois de l’histoire française, le liquide « pur » peut faire l’objet d’une taxation. En Allemagne aussi, la Sparkasse de Munich, cinquième caisse d’épargne du pays, a choisi d’appliquer un taux négatif à tous les dépôts supérieurs à 100 000 euros. Une taxation des comptes courants qui pourrait bien devenir universelle en Europe.

Les assureurs ont ensuite rejoint le mouvement, la semaine dernière. En France, GENERALI, rapidement suivi par ALLIANZ, a frappé un grand coup en annonçant que « le monde du fonds en euros roi est terminé ». L’assureur souligne qu’il ne lui est désormais plus possible, dans les conditions actuelles de marchés, de continuer à promouvoir un produit financier aux si généreux attributs – liquidité, garantie en capital, effet cliquet annuel sur les revenus – le tout dans un cadre fiscal avantageux tant pour l’imposition des revenus que pour la transmission. La principale raison de ce choix radical d’un point de vue commercial est là aussi l’installation durable en territoire négatif d’une large part des obligations les plus sûres, et son impact sur le risque d’insolvabilité des assureurs dans le cadre de la directive Solvency II.

Si la situation perdure, les assureurs ne pourront tout simplement plus garantir le capital ou verser un rendement garanti sur les fonds en euros traditionnels. C’est pour cette raison que tout est fait pour dissuader les épargnants de se diriger vers les fonds en euros traditionnels, et que les alternatives proposées – immobilier, fonds eurocroissance, unités de compte financières ou encore private equity – ont deux points communs : réduire le risque bilanciel pour l’assureur et proposer une espérance de rendement à long terme non nul ou négatif pour l’épargnant.

Finalement, il ne s’agit là que de la réalisation de l’objectif souhaité par la Banque Centrale Européenne en fixant des taux négatifs. Elle incite les différents acteurs du monde économique à prendre plus de risque soit en s’endettant, soit en investissant, afin de relancer l’inflation et soutenir la croissance.

Car plutôt que de financer les acteurs réputés les plus sûrs (comme les Etats) via l’achat de dettes, l’épargne est ainsi orientée vers des acteurs et des actifs certes plus risqués, mais potentiellement plus favorables à la croissance, et plus rémunérateurs. Si ce n’est pas par amour du risque, du moins par intérêt, l’épargnant doit désormais accepter le risque s’il veut se donner la possibilité d’obtenir un rendement à terme supérieur à l’inflation, sans quoi l’érosion de son capital sera certaine.

Attention aux arnaques financières

![]() Par

agnes-hector

Le 23/09/2019

Par

agnes-hector

Le 23/09/2019

Les arnaques financières auraient fait perdre au moins 1 milliard d’euros aux épargnants depuis deux ans

Selon un communiqué commun du Parquet du Tribunal de Grande Instance de Paris, de l’Autorité des marchés financiers (AMF) et de l’Autorité de contrôle prudentiel et de résolution (ACPR), on assiste à une véritable « industrialisation des escroqueries financières » qui entraînent des pertes considérables pour les épargnants. Au cours des deux dernières années : du 1er juillet 2017 au 30 juin 2019, elles sont évaluées à au moins 1 milliard d’euros.

Ces arnaques concerneraient les livrets d’épargne, et de nouveaux placements qui font le « buzz » actuellement : diamants, crypto-actifs (bitcoin), forêts, mais aussi le vin ou les cheptels… Ces placements abusifs qui mettent en avant une promesse de rendement financier alléchant devraient faire l’objet d’un enregistrement auprès de l’AMF (qui est obligatoire avant toute communication promotionnelle ou tout démarchage), ce que l’on peut vérifier en allant sur le site de l’AMF. Dans le doute, il faut passer son chemin, insiste les autorités. Et s’interroger sur le caractère plausible d’offres financières (rendement élevé sans risque…) qui s’écartent nettement de ce qui est proposé aujourd’hui par les banques, les sociétés de gestion et les courtiers d’assurances.

Ces arnaques fleurissent grâce à Internet, sur des « sites particulièrement bien documentés et présentant une apparence de sérieux », avertit le communiqué. « Les épargnants sont démarchés par des messages ou publicités ciblées reçues par divers canaux ». Les escrocs interviennent à distance en ligne (internet, messagerie) et on ne les rencontre pas physiquement. Puis les contacts se font par téléphone : un faux conseiller appelle depuis un numéro français (ou apparemment) et il rassure sa future victime avec un mélange d’informations exactes et de discours manipulateurs. Le but étant de mettre en confiance l’épargnant pour obtenir un premier versement qui lui fera croire à la bonne qualité de son placement… Au lieu d’empocher ses gains, l’investisseur est encouragé à remettre beaucoup plus au pot. Et c’est alors qu’il ne peut plus récupérer son argent (qui a été versé sur des comptes bancaires étrangers).

Les retraités sont les plus touchés par ces arnaques (48,2% des montants investis). Géographiquement, c’est la région PACA qui concentre le plus de victimes (17,3% des montants investis).

Les autorités rappellent qu’elles ont obtenu le blocage de l’accès à 50 sites illégaux d’investissement depuis 2018 et qu’il est interdit de faire de la publicité par voie électronique pour des produits considérés comme spéculatifs et risqués.

Communiqué Parquet du TGI de Paris, AMF, ACPR du 17 septembre 2019

La BCE en quelques actions

![]() Par

agnes-hector

Le 13/09/2019

Par

agnes-hector

Le 13/09/2019

Le pot de départ de Draghi s’est soldé par une nouvelle baisse (-10 bps) du taux de dépôt de la BCE, à -0,5 %.

Ce taux rémunère, ou plutôt facture (taux négatif), les montants placés par les banques auprès de la BCE.

Dès le 1er novembre prochain, l’institution compte également se remettre à acheter – programme d’achat d’actifs (QE) – à un rythme de 20 milliards d’euros par mois « aussi longtemps que nécessaire » (Draghi).

La BCE a par ailleurs confirmé qu’un nouveau programme de prêts ciblés de long terme à destination des banques (TLTRO) serait lancé prochainement pour une durée de 3 ans (2 ans pour les précédents).

Enfin, plus que d’habitude, Draghi a mis l’accent sur la nécessité, pour les Etats de la zone euro, d’accompagner cette politique monétaire accommodante. Autrement dit, il appelle les gouvernements à déraper sur leurs budgets respectifs pour « soutenir la croissance »…

Les chiffres de l'épargne

![]() Par

agnes-hector

Le 12/09/2019

Par

agnes-hector

Le 12/09/2019

En ces temps de taux bas, où trouver les meilleurs rendements pour une épargne garantie et disponible ? Pour éclairer et relativiser vos choix, rappel de quelques chiffres clés sur la rémunération de l’assurance vie, de l’épargne réglementée et des livrets bancaires.

L’assurance vie garde de l’avance

1,83%

En moyenne, les fonds en euros de l’assurance vie ont rapporté 1,83% l'année passée, selon le régulateur du secteur financier, l’ACPR. Un chiffre qui s’est stabilisé depuis 2016, après des années de forte baisse. Cette moyenne cache toujours des disparités entre les contrats bancaires (1,71% en moyenne, net de frais de gestion) et les autres. Les assureurs traditionnels affichent ainsi un rendement moyen de 2%. Et plusieurs fonds proposés par des courtiers spécialisés, des associations d’épargnants ou des mutuelles dépassent même ce chiffre, allant jusqu’à 2,50%. En matière de rendement, l’assurance vie en euros conserve donc un temps d’avance sur les autres produits d’épargne grand public.

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 |

| 3,64% | 3,38% | 3,02% | 2,91% | 2,80% | 2,54% | 2,27% | 1,93% | 1,83% | 1,83% |

5%

Les rendements de l’assurance vie sont généralement communiqués après déduction des frais de gestion. Mais des « frais à l’entrée et sur versements » peuvent aussi être prélevés. Rappel : la réglementation les plafonne à 5% des montants versés, ce qui peut déjà entamer durablement le rendement du contrat.

A noter que votre conseiller AVENIR & SERENITE PATRIMOINE plafonne les droits d'entrée sur tous les contrats qu'il commercialise à 0,50 %.

8 ans

L’assurance vie bénéficie d’un régime fiscal très favorable, qui devient optimal au bout de 8 années de détention, grâce notamment à un prélèvement obligatoire (ou un PFL) de 7,5% et à un système d’abattements. Ce qui ne veut pas dire que l’argent placé est bloqué avant : les retraits sont totalement libres, à tout moment.

Epargne réglementée : chute à prévoir

0,75%

Voilà plus de quatre ans que le taux du Livret A est bloqué à 0,75%, son plus bas niveau historique, dans un contexte de faible inflation. Un statu quo qui concerne également les autres produits d’épargne réglementée, la plupart indexés sur lui : 0,75% pour le Livret de développement durable et solidaire (LDDS), 1,25% pour le Livret d’épargne populaire (LEP), 0,50% pour le Compte Epargne Logement (CEL) et 1% pour le Plan Epargne Logement (PEL). Cette période de stabilité va toutefois prendre fin le 1er février 2020, date à laquelle commencera à s’appliquer la nouvelle formule de calcul mise en place en décembre 2017 par l’actuel gouvernement Philippe. Une bonne nouvelle ? C’est peu probable : avec cette nouvelle formule, et dans le contexte actuel de taux, la rémunération du Livret A a toutes les chances de tomber à 0,50%.

0 euro

Une chose ne changera pas, en revanche : Le Livret A, le LDDS et le LEP (ou encore le Livret Jeune) resteront totalement exempts de prélèvements sociaux et fiscaux. Les taux affichés seront donc toujours nets. C’est un peu plus compliqué pour le CEL, qui est soumis aux prélèvements sociaux et, pour le PEL, soumis lui aux prélèvements sociaux et à l’impôt sur le revenu.

22 950 euros

Autre invariant : le montant total des sommes pouvant être versées sur un Livret A resteront plafonnés à 22 950 euros, ce montant pouvant toutefois être dépassé par le biais des intérêts capitalisés sur le compte. Vous pouvez aussi placer 12 000 euros supplémentaires sur un LDDS et, si vous êtes éligibles, 7 700 euros sur un LEP. Avec l'épargne-logement, vous disposez encore de 15 300 euros de dépôts sur le CEL, et jusqu'à 61 200 euros sur le PEL.

Les livrets bancaires au point mort

0,11%

Les livrets bancaires, fiscalisés et à taux de marché, ne rapportent plus qu'une misère ou presque : 0,11% en moyenne, actuellement. Qui plus est, un rendement brut dont il faut soustraire les prélèvements sociaux et fiscaux. Là encore, c’est la conjoncture de taux qui maintient ces livrets à taux de marché au plus bas depuis plus de 3 ans.

3%

En matière de livrets bancaires comme en assurance vie, les meilleures affaires sont à chercher actuellement sur internet. Les « super-livrets » 100% web distribués par les banques en ligne et les spécialistes de l’épargne affichent en effet des taux, hors promo, supérieurs à ceux des banques traditionnelles : 0,32% en moyenne au 1er septembre 2019. Grâce aux offres de bienvenue réservées aux nouveaux clients, les taux boostés atteignent actuellement 3% en moyenne, mais sur une période réduite à 2 mois. A n'utiliser donc que ponctuellement en attente de réinvestissement rapide.