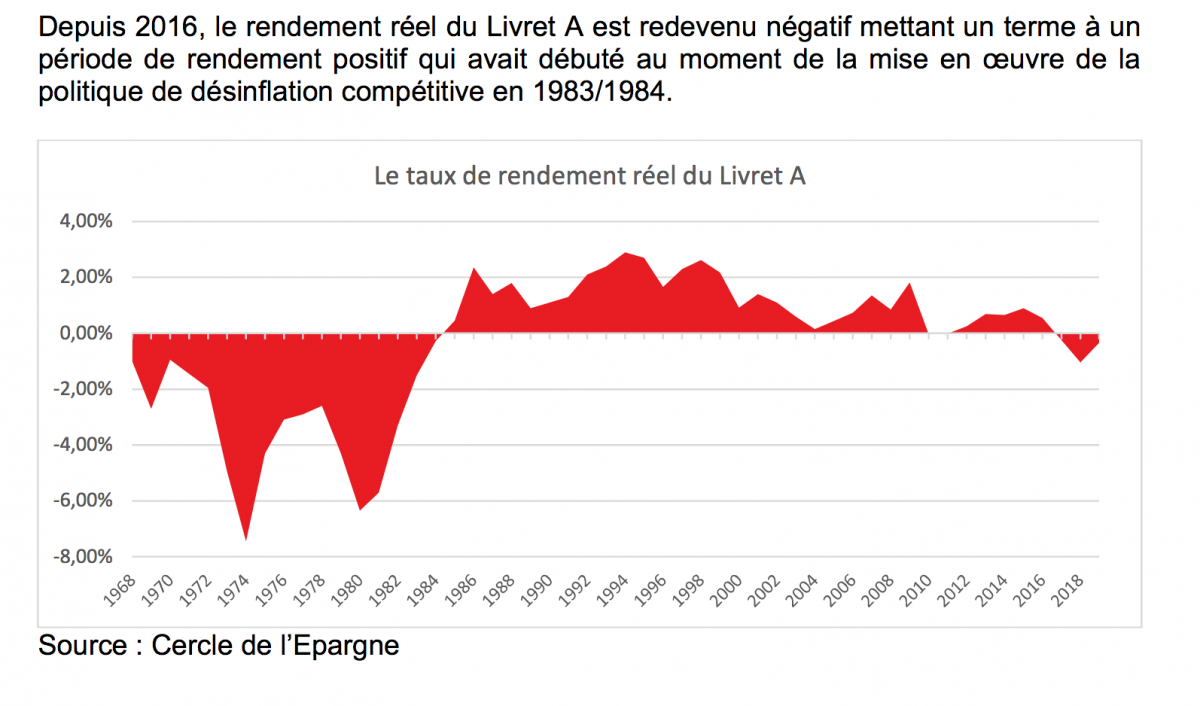

Alors que fondent les intérêts des livrets d'épargne et de l'assurance-vie en euros, les parts de sociétés civiles de placement immobilier affichent de nombreux avantages.

• Un placement rassurant et rentable

- Une bonne piste pour investir dans l’immobilier.

Les sociétés civiles de placement immobilier (SCPI) détiennent des biens pour le compte des épargnants. En achetant des parts, vous recevez une fraction des loyers procurés par des centaines de biens.

Le gestionnaire de la SCPI organise les locations, les travaux, vend ou achète des immeubles... Des loyers, il déduit sa rémunération, les travaux et les impôts fonciers pour vous verser un revenu net de frais, le dividende, souvent chaque trimestre.

- Pour compléter votre retraite, privilégiez les SCPI de "rendement".

Elles ont investi dans des bureaux, des magasins, des centres commerciaux ou des entrepôts, plus rentables que les logements.

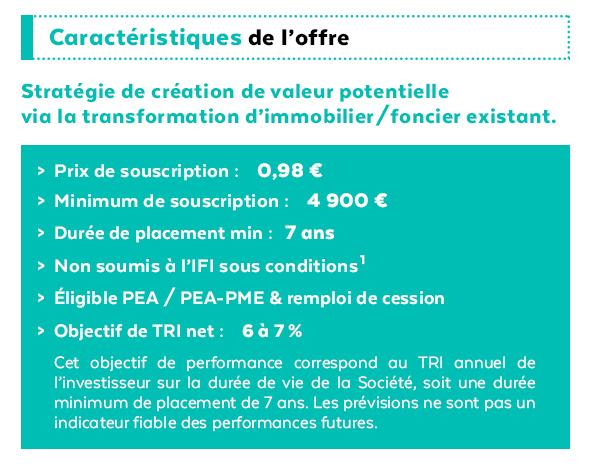

En 2018, en comparant le revenu versé au prix d’achat des parts, les SCPI ont rapporté 4,39% en moyenne avant impôt. C’est moins qu’il y a quelques années, lorsqu’elles servaient plus de 6%. Mais aujourd’hui, aucun placement ne rivalise: même la rémunération des fonds en euros d’assurance-vie est tombée autour de 1,6% en moyenne.

- Les SCPI ont profité l’an dernier de l’embellie économique.

Les locaux vacants sont de moins en moins nombreux et elles ont pu augmenter certains loyers lors des relocations, ce qui a permis d’accroître le revenu versé aux épargnants.

En 2017, les SCPI avaient tant de succès qu’elles peinaient à trouver assez d’immeubles à acquérir. 2018 a marqué un retour à la normale, la collecte est de nouveau compatible avec l’immobilier qu'il est possible d'acheter sur le marché.

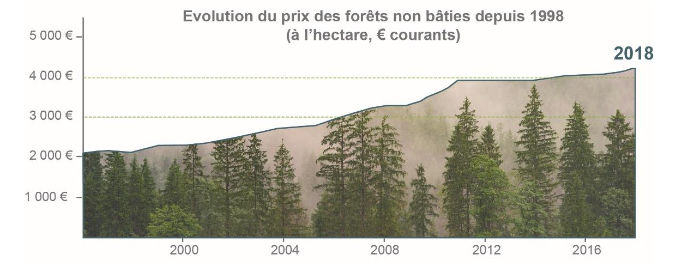

Ces dernières années, les porteurs de parts de SCPI ont été gagnants. Ils ont reçu des revenus et leur capital s’est apprécié. Selon l’Association française des sociétés de placement immobilier (Aspim), qui regroupe les gestionnaires, le prix des parts de SCPI a augmenté de près de 20% en dix ans.

Revers de la médaille, elles sont assez chères aujourd’hui. Nous entrons probablement dans un nouveau cycle, où les revenus progresseront davantage, mais où les plus-values à la revente seront moindres.

Il est possible d’acheter à crédit, à des taux autour de 1% sur dix ans, hors assurance.

Ainsi, votre placement s’autofinance, les revenus de la SCPI remboursant une partie des mensualités. Fiscalement, les intérêts du prêt déduits des loyers réduisent le revenu locatif imposable.

• Les frais et la fiscalité grèvent les rendements

- Les SCPI sont lourdement taxées.

Le revenu foncier qu’elles versent est soumis à 17,2% de prélèvements sociaux (CSG, CRDS...) et au barème de l’impôt sur le revenu. Si votre taux d’imposition est de 30%, la ponction représente donc près de la moitié des revenus (17,2% + 30% = 47,2%). Avec un rendement de 4,5%, il reste 2,37% nets d’impôt.

Les frais d’achat sont de 7% à 10%, inclus dans le prix de souscription des parts, qui est donc supérieur au prix de cession appliqué au même moment: si vous revendez vos parts juste après les avoir achetées, vous perdez une partie de votre mise, qui correspond aux frais. Pour les amortir, n’investissez en SCPI que pour quinze ans minimum.

• Comment acheter une "bonne" SCPI?

- Évaluez la qualité et le risque.

Certaines sont anciennes... Leur historique vous aide à vous faire une idée de leur gestion. Elles sont souvent dotées de beaux immeubles bien situés qui, s’ils ne sont pas les plus rentables, restent des valeurs sûres.

D’autres SCPI, plus récentes, cherchent les meilleures rentabilités immédiates en investissant sur des biens moins chers à l’achat, en général à l’étranger ou dédiés à un usage précis, comme les Ehpad ou les résidences seniors...

Elles s’endettent parfois lourdement, pour démultiplier les investissements et les loyers.

Pour choisir une SCPI, la rentabilité n’est pas le seul indicateur à prendre en compte. Il faut aussi mesurer le risque qu’elle prend. Intéressez-vous à la stratégie d’achat, lisez les documents d’information destinés aux clients, les bulletins trimestriels...

Evidemment, vous pouvez vous renseigner et acheter des SCPI auprès de votre conseiller AVENIR & SERENITE PATRIMOINE qui commercialise des SCPI de sociétés indépendantes (Sofidy, Perial, La Française, Corum...) bien plus rentables que celles des banquiers et assureurs !

• Faut-il souscrire une assurance-vie?

Certains contrats d’assurance-vie récents permettent d’investir dans des SCPI choisies par l’assureur. Les revenus sont moins taxés, car soumis à la fiscalité de l’assurance-vie. Et le prix de souscription est parfois inférieur à celui annoncé par ailleurs.

Mais l’assureur prélève en général 10% à 15% des revenus versés: il ne vous reste que 85% à 90% des loyers. De plus, vous réglez chaque année les frais de gestion du contrat, autour de 1% du montant total placé en SCPI. Il faut déduire ces frais du rendement annoncé pour savoir ce que la SCPI rapporte vraiment dans votre contrat. Par exemple, si elle affiche un rendement de 4%, et que les frais de gestion annuels du contrat sont de 1%, elle rapporte seulement 3% dans l’assurance-vie. Attention, la plupart des assurances-vie prévoient en plus des frais sur vos versements.

C’est surtout intéressant pour les contribuables aux taux d’imposition très élevés (41%) ou dans une optique de transmission.

• Acheter seulement la nue-propriété?

Si vous n’avez pas besoin de revenus immédiats, vous pouvez acheter seulement la nue-propriété des parts: vous les paierez ainsi de 70% à 80% de leur prix. Vous ne percevrez pas les loyers, mais vous ne serez pas taxé dessus... L’usufruit (le droit de percevoir les revenus) sera acheté pour sept à dix ans par une entreprise pour placer sa trésorerie. À l’échéance, vous récupérez la pleine propriété et les loyers, sans bourse délier.

• Moins rentables

Il existe également des SCPI investies dans les logements, souvent pour faire profiter leurs souscripteurs de déductions fiscales (SCPI Malraux, Pinel, Déficit foncier...) Elles sont nettement moins rentables mais permettent une défiscalisation des revenus fonciers existants.

• Prix de revente non garanti

Si les taux d’intérêt remontaient brusquement, il est probable que le prix de revente des SCPI baisserait. Il ne faut donc pas être contraint de vendre au mauvais moment. C’est un investissement de long terme.

• La revente est aujourd'hui facile…

... car les SCPI sont très recherchées. Mais si tous les souscripteurs voulaient revendre en même temps, ils devraient s’armer de patience, le temps que la SCPI cède ses immeubles pour les rembourser. Lors de la crise immobilière des années 1990, le marché s’était bloqué: peu d’acheteurs se présentaient et les épargnants étaient réticents à accepter des baisses de prix des parts pour les vendre.

Pour vérifier qu'investir dans des SCPI est la meilleure solution retraite pour vous, prenez contact avec votre conseiller AVENIR & SERENITE PATRIMOINE.