Vous cherchez à réduire le montant de votre impôt à payer en 2021 ? Pour cela, il faut investir sur des dispositifs adaptés avant la fin décembre 2020... tout en prenant en compte les différents plafonds de réduction !

En France, il existe de multiples « niches fiscales ». Pour autant de secteurs d'activité ou de placements que l’Etat cherche à favoriser afin d'y orienter les dépenses et l’épargne des Français. Il en va ainsi du reconnu dispositif Pinel, qui permet d’inciter les contribuables à investir dans l’immobilier locatif et à soutenir la construction de logements. Ou des moins connus FCPI, qui permettent de guider les épargnants vers les entreprises innovantes. Mais nombre de ces potentielles réductions d’impôt sont soumises au même plafonnement global, fixé à 10 000 euros de réductions d’impôt sur le revenu. Chaque foyer fiscal, quel que soit le nombre de personnes en son sein, est donc limité à 10 000 euros de réduction chaque année. Sauf… qu’il existe des exceptions. Le point par catégorie.

Ce qui est soumis au plafond global de 10 000 euros par an

Investissement dans les PME. Une réduction d’impôt de 25% en cette fin d'année 2020, contre 18% en temps normal. Pour l'heure, la carotte fiscale n'est majorée à 25% que temporairement, suite à la crise sanitaire. En cette fin d'année, l'argent investi au capital d'une PME (en direct ou via une plateforme de crowdfunding, par exemple) vous permettra donc de bénéficier d'une réduction équivalente à 25% du montant investi, sur votre impôt 2021, qui porte sur les revenus 2020. Ce dispositif est surnommé « Madelin » ou « IR-PME ».

FCPI et FIP. Comme pour l'IR-PME, les fonds communs de placement dans l’innovation et fonds d’investissement de proximité permettent de profiter d’une réduction de 25% des sommes investies, dans la limite d’un plafond de 12 000 euros pour un célibataire, soit 3 000 euros de réduction maximum. Cette réduction peut être doublée en investissant d’une part en FIP, d’autre part en FCPI. Accessible à l’ensemble des contribuables, l’investissement en FIP Corse et outre-mer ouvre droit à une réduction supérieure, à hauteur de 38% des sommes investies en 2020.

Investissement locatif. Le dispositif Pinel (dans le neuf) et le dispositif Denormandie (dans l'ancien avec rénovation) prennent la forme d’une réduction d’impôt conditionnée à la location du bien pendant 6 ans minimum. La réduction est de 12%, 18% ou 21% du montant de l’acquisition dans la limite de 300 000 euros, pour une location de 6, 9 ou 12 ans. La réduction s’étale donc sur plusieurs années, soit 2% par an (1% par an au-delà de 9 ans de location) : pour un investissement réalisé en 2020, la réduction maximale est ainsi de 6 000 euros sur l’impôt 2021. La réduction d'impôt Pinel est accessible pour un investissement en direct, mais aussi via les « SCPI Pinel » : des SCPI investis dans des logements éligibles à ce dispositif.

Investissement en résidence de services. La réduction d’impôt sur le revenu Censi-Bouvard concerne uniquement les résidences étudiantes et les résidences pour personnes âgées ou handicapées, à condition qu’elles soient louées un minimum de 9 ans. Le montant de la réduction est de 11% de l’investissement, dans la limite de 300 000 euros. Soit 33 000 euros sur 9 ans, ou 3 667 euros maximum par an.

Côté investissements, entrent aussi dans le cadre de ce plafonnement global de 10 000 euros les investissements forestiers ou encore les souscriptions au capital d’entreprises de presse.

Des dépenses entrant dans le plafond global de 10 000 euros

Ce plafonnement global des niches fiscales inclut aussi certains avantages fiscaux liés à des dépenses courantes : le crédit d'impôt pour frais de garde des enfants de moins de 6 ans, l’emploi d’un salarié à domicile ou encore les dépenses liées à la transition énergétique dans la résidence principale (CITE, dernière année d'existence).

| Dépense en 2020 | Réduction ou crédit d'impôt | Sommes soumises au plafonnement | |

|---|---|---|---|

| Investissement en FCPI | 4 000 € | 25% | 1 000 € |

| Location en Pinel | - | 2% de l'investissement initial (200 000 €) |

4 000 € |

| Emploi à domicile | 8 000 € | 50% | 4 000 € |

| Montant global soumis au plafonnement de 10 000 € | 9 000 € | ||

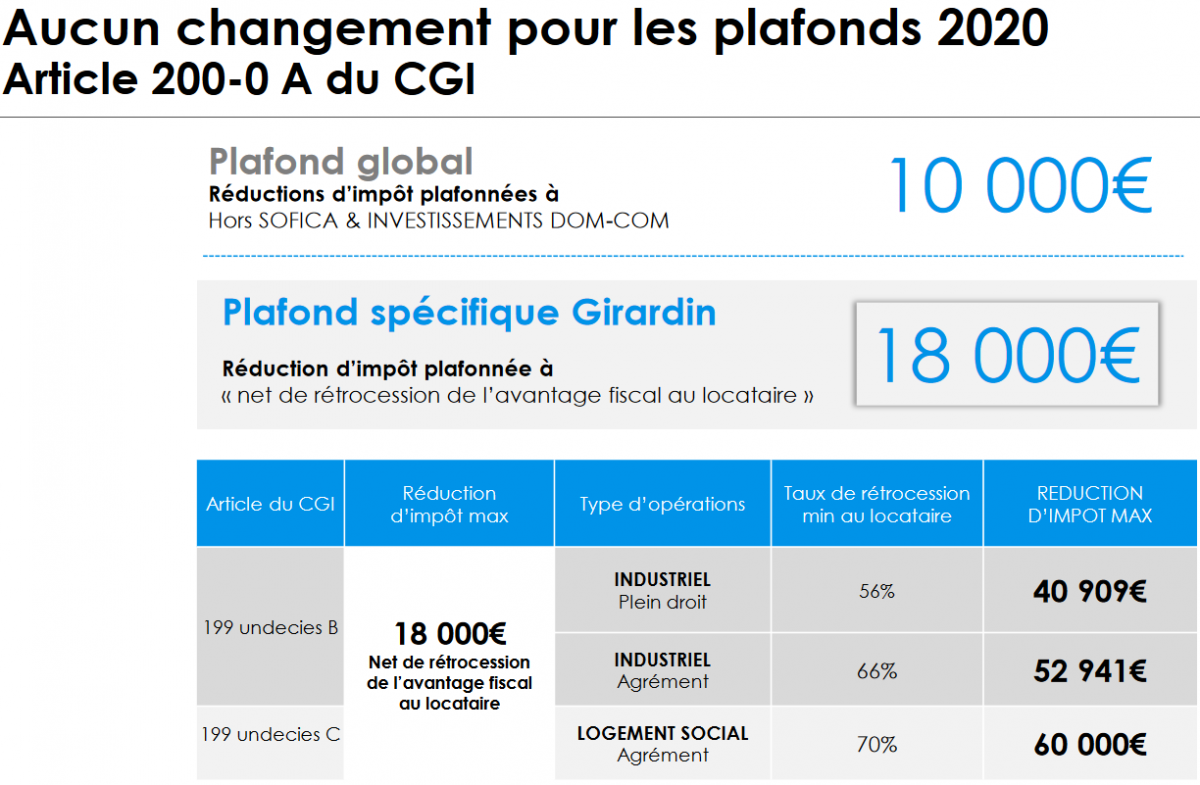

Les dispositifs qui profitent du plafond de 18 000 euros par an

L’administration fiscale prévoit un plafond supérieur pour certains investissements ciblés. Attention : il ne s’agit pas de deux plafonds cumulables ! Si un contribuable optimise ses réductions d’impôt entrant dans le cadre du plafonnement global de 10 000 euros, alors il ne lui reste que 8 000 euros de réductions potentielles au titre des investissements évoqués ci-dessous.

Dispositif Pinel outre-mer. Le principe du Pinel outre-mer est le même que pour le Pinel en métropole mais il concerne des logements neufs ou assimilés acquis en outre-mer. La réduction d’impôt atteint cette fois 23% à 32% du montant investi selon la durée de location, toujours de 6 ans minimum. Le maximum pris en compte pour le montant de l'acquisition est là encore de 300 000 euros, ce qui représente une réduction maximale de 11 500 euros par an pour un engagement de 6 ans.

Investissement outre-mer. Plus généralement, plusieurs types d’investissements en outre-mer profitent du plafond de 18 000 euros, au premier rang desquels le « Girardin social » et le « Girardin industriel ».

Investissement dans le cinéma. Les Sofica financent les productions audiovisuelles et cinématographiques. En acquérant des parts de Sofica, le souscripteur peut bénéficier d’une réduction d’impôt de 30% de son investissement, voire 36% ou même 48% dans certains cas, à condition de s'engager à maintenir l'investissement pendant un minimum de 5 ans. La réduction maximale pour l'impôt 2021 sur les revenus 2020 est donc de 8 640 euros.

Des investissements forcément risqués

Tant que les conditions sont respectées, les gains fiscaux annoncés sont assurés. En revanche, tous ces investissements (de la FCPI aux Sofica) ne vous garantissent ni une performance financière, ni parfois de récupérer l'intégralité de votre capital. Un risque qu'il faut avoir à l'esprit avant d'investir.

Quel plafond pour les investissements des années précédentes ?

Si vous avez déjà investi dans des placements défiscalisant, ces dernières années, n’oubliez pas d’en tenir compte en 2020. Exemple : un investissement locatif avec le dispositif Duflot en 2014 permet de bénéficier d’une réduction d’impôt chaque année, pendant 9 ans. Le montant annuel de la réduction Duflot doit donc être pris en compte dans le calcul du plafonnement global de 10 000 euros, de la même manière qu'un investissement en Pinel réalisé en 2018.

Les avantages qui échappent aux plafonds des niches fiscales

PER et produits d’épargne retraite. Les versements réalisés en cette fin d’année 2020 sur un Plan d’épargne retraite individuel sont directement déductibles du revenu imposable. Ils ne sont donc pas pris en compte dans le plafond global des niches fiscales. Il existe toutefois un plafond propre à ces versements, que vous retrouvez indiqué sur votre avis d’imposition : « plafond pour les cotisations versées en 2020 » à la rubrique « plafond épargne retraite ». Cette logique de déduction fiscale vaut aussi pour les versements sur les « anciens » Perp, sur les contrats retraite Madelin, ou encore sur les contrats Préfon pour les fonctionnaires.

Le déficit foncier. Un investisseur immobilier soumis au régime réel d’imposition peut générer un déficit sur son ou ses biens, le plus souvent en réalisant des travaux, afin de déduire ces frais de son revenu global. Ce dispositif est toutefois lui-même soumis à un plafond propre : 10 700 euros par an, avec une possibilité de report sur les années suivantes si le déficit engendré dépasse ce seuil.

Les dispositifs Malraux et monuments historiques. Le « dispositif Malraux » permet de profiter d’une enveloppe de travaux pouvant aller jusqu’à 100 000 euros pour des bâtiments situés dans certaines zones protégées et destinés à la location. Avec à la clé des déductions allant de 22% à 30%. Quant au dispositif « monuments historiques », il permet de profiter d’une déduction de 50% ou 100% du coût des travaux selon les cas.

Des dépenses réduisant l'impôt sur le revenu, hors plafond global

De très nombreuses réductions d’impôt sur le revenu liées à des dépenses courantes ne sont pas prises en compte dans le plafonnement global des niches fiscales : celles liées aux frais de scolarisation des enfants, aux frais de séjour en maison de retraite, les dons aux associations et partis politiques, les cotisations syndicales, ou encore la réduction d'impôt résultant des effets du quotient familial.

Contactez-nous:

Accueil téléphonique : tous les jours même le week-end de 9h00 à 20h00

Réception sur rendez-vous, y compris en soirée et le week-end.

92800 PUTEAUX

09.81.48.61.15

SAS au capital de 10 000 € - RCS NANTERRE 803 611 995 – APE 6630Z

Société immatriculée à l’Orias (www.orias.fr) sous le numéro 15000399 en qualité de :

- Conseil en Investissements Financiers adhérent de l’Anacofi-CIF association agréée par l’AMF.

- Courtier en Assurance (cat. b),

- Courtier en Opérations de banques et services de paiement

- Démarchage Bancaire & Financier.

- Carte de transactions sur Immeubles et fonds de commerce numéro CPI 9201 2018 000 026 280 délivrée par la Chambre de Commerce et d'Industrie de Paris Ile de France, sans perception de fonds, ne peut recevoir aucun fonds, effets ou valeurs