IFI

Calendrier fiscal 2025

![]() Par

agnes-hector

Le 31/03/2025

Par

agnes-hector

Le 31/03/2025

La déclaration de l’impôt sur le revenu suit un calendrier précis qu’il est essentiel de respecter pour éviter tout retard ou pénalité. En 2025, huit dates clés doivent être retenues par les contribuables. Découvrez ces dates importantes et assurez-vous de ne pas les manquer.

Groupement Forestier d'Investissement (GFI)

![]() Par

agnes-hector

Le 05/07/2021

Par

agnes-hector

Le 05/07/2021

|

|

|

|

|

Votre déclaration d'IFI

![]() Par

agnes-hector

Le 11/05/2020

Par

agnes-hector

Le 11/05/2020

Si la valeur nette de votre patrimoine immobilier (tous vos actifs immobiliers détenus directement ou indirectement) dépassait 1,3 million d’euros au 1er janvier, vous êtes redevable de l’Impôt sur la fortune immobilière. Voici comment évaluer et déclarer vos actifs immobiliers au plus juste.

Il va vous falloir remplir une déclaration 2042-IFI très détaillée.

Voici comment faire :

1. Ne déclarez que les biens taxables

Pour savoir si vous franchissez ou non le seuil d’imposition de 1,3 million d’euros, placez-vous rétroactivement au 1er janvier dernier et tenez compte de tous les biens et droits immobiliers dont vous êtes propriétaire (sauf s’ils sont exonérés) et de ceux détenus par votre conjoint, votre partenaire dans un Pacs ou votre concubin.

Les biens appartenant à vos enfants mineurs dont vous avez l’administration légale sont aussi à comptabiliser, mais pas ceux de vos enfants majeurs (même rattachés à votre foyer fiscal pour l’impôt sur le revenu).

Vous devez aussi retenir vos titres de sociétés pour la valeur représentative des actifs immobiliers qu’elles détiennent (voir ci-dessous). Par contre, vos autres actifs échappent à l’IFI (espèces, avoirs sur des comptes bancaires, meubles, voitures, bijoux etc.).

Attention, sous réserve des conventions internationales, si vous êtes fiscalement domicilié en France, tous vos actifs immobiliers situés en France ou à l’étranger sont taxables. Par contre, si vous êtes domicilié à l’étranger, seuls ceux situés en France le sont.

2. Évaluez vos biens au plus juste

Une fois vos biens taxables recensés, il vous faut les évaluer. Une tâche délicate qui mérite toute votre attention, surtout pour l’immobilier «physique».

Vos biens doivent être évalués à leur valeur vénale au 1er janvier dernier (c’est-à-dire le prix auquel vous auriez pu les vendre).

La méthode à utiliser en priorité est celle par comparaison. Pour appréhender le marché immobilier, appuyez-vous sur plusieurs sources d’information (annonces immobilières, statistiques des notaires…) et recoupez-les entre elles.

Vous pouvez aussi accéder librement et gratuitement à la base de données «Demandes de valeurs foncières», ou DVF, sur le site https://cadastre.data.gouv.fr/dvf. Si besoin, faites-vous assister d’un professionnel de l’immobilier.

Votre évaluation doit être affinée en fonction de critères extérieurs (proximité des transports, commerces ou écoles) et des caractéristiques intrinsèques du bien.

Par exemple, elle peut être corrigée à la baisse en cas de vis-à-vis, d’étage bas, de travaux importants à réaliser... Mais il faut pouvoir en justifier.

3. Faites le plein des abattements et décotes

La nature ou la situation juridique de votre bien vous autorise la pratique d’un abattement ou d’une décote sur sa valeur vénale.

Votre résidence principale bénéficie d’un abattement de 30% fixé par la loi (n’indiquez donc que 70% de sa valeur sur votre déclaration), mais uniquement si vous la détenez directement.

D’autres décotes peuvent, selon la jurisprudence, être pratiquées. Mais il faut les manier avec prudence et bien les documenter.

Par exemple, une décote de 10 à 40% pour un bien donné en location, ou de 10 à 30% s’il est détenu en indivision.

En revanche, aucun abattement n’est autorisé au titre d’un démembrement de propriété.

Si le bien est logé dans une SCI, la valeur des parts peut être décotée de 10 à 20%, car elles sont plus difficiles à négocier que l’immeuble qu’elles représentent.

4. Faites la chasse aux exceptions

Des règles spécifiques s’appliquent à certains biens, ce qui vous autorise à ne pas les déclarer.

Par exemple, lorsque la propriété d’un bien est démembrée, l’usufruitier doit en principe le déclarer à l’IFI pour sa valeur en pleine propriété.

Il existe une exception majeure lorsque le démembrement résulte de l’usufruit légal réservé au conjoint survivant.

L’usufruitier et le nu-propriétaire sont alors imposés séparément sur la valeur de leurs droits respectifs, déterminée par application du barème fiscal de l’article 669 du CGI en fonction de l’âge de l’usufruitier au 1er janvier dernier.

Conséquence : le conjoint survivant n’est plus le seul à supporter l’IFI, mais les enfants nus-propriétaires peuvent basculer dans l’IFI s’ils franchissent le seuil de 1,3 million d’euros.

Vous devez en principe déclarer la valeur des unités de compte (UC) de vos contrats d’assurance vie ou de capitalisation rachetables qui sont investies dans des actifs immobiliers (celle-ci vous est communiquée par l’établissement auprès duquel vous avez souscrit votre contrat).

Cependant, vous échappez à l’IFI si votre foyer fiscal détient moins de 10% des droits dans les fonds d’investissement ou organismes de placement collectif compris dans l’UC, dès lors que ceux-ci détiennent moins de 20% de leurs actifs en biens et droits immobiliers taxables à l’IFI.

5. Profitez des exonérations

Vos titres de sociétés sont taxables à l’IFI à hauteur de la fraction de leur valeur représentative de biens ou droits immobiliers (la société dont vous détenez des titres doit vous fournir cette information).

Toutefois, ils échappent à l’IFI si votre participation est minoritaire (moins de 10% du capital et des droits de vote d’une société dite «opérationnelle» ou moins de 5% pour une Siic).

Vos titres d’organismes de placement collectif ou de fonds d’investissement sont exclus de l’IFI si votre participation est inférieure à 10% et si l’entité détient moins de 20% de son actif en biens immobiliers taxables à l’IFI.

À signaler aussi que, à des conditions très précises, les immeubles nécessaires à votre entreprise individuelle et les titres de la société que vous dirigez sont susceptibles d’être exonérés d’IFI comme biens professionnels.

Enfin, sous réserve de prendre certains engagements, les bois, forêts et parts de groupement forestier peuvent être exonérés à 100% en tant que biens professionnels ou sinon pour 75% de leur valeur.

Pour les biens ruraux, parts de groupement foncier agricole (GFA) ou de groupement agricole foncier (GAF), l’exonération peut aussi être totale ou partielle (75% jusqu’à 101.897€, puis 50% au-delà).

6. Diminuer votre base imposable en déduisant vos dettes

Comme pour l’ISF, vous pouvez déduire vos dettes de votre actif taxable, mais pas n’importe lesquelles.

Seules sont déductibles les dettes à votre charge existantes au 1er janvier, certaines dans leur principe et leur montant et afférentes à des actifs imposables.

Il s’agit de dettes contractées pour leur acquisition ou pour le financement de travaux (emprunt par exemple) ou de certains impôts (IFI théorique, taxe foncière).

La dette relative à votre habitation principale est déductible en totalité à hauteur de la valeur imposable du bien (soit 70% de sa valeur vénale).

Le montant des dettes déductibles est plafonné si la valeur des actifs taxables dépasse 5 millions d'euros.

7. Réduisez la note à payer

Il n’est pas trop tard pour réduire le montant de votre IFI en faisant preuve de générosité. Vos dons à certains organismes d’intérêt général ouvrent droit à une réduction d’IFI de 75% de leur montant (plafond annuel de 50.000 euros).

Pour être pris en compte au titre de l’IFI 2020, votre versement doit intervenir au plus tard à la date limite de dépôt de votre déclaration.

Prenez la précaution de vérifier que l’organisme bénéficiaire est bien éligible à la réduction IFI et réclamez un justificatif.

Enfin, vous pouvez demander à faire jouer le plafonnement de l’IFI si la somme de l’IFI, de l’impôt sur le revenu et des prélèvements sociaux à payer en 2020 excède 75% de votre revenu imposable de 2019.

Le fisc déduira alors l’excédent de votre IFI 2020 (annexe 5 à remplir).

Contrôles fiscaux : une année record

![]() Par

agnes-hector

Le 04/03/2020

Par

agnes-hector

Le 04/03/2020

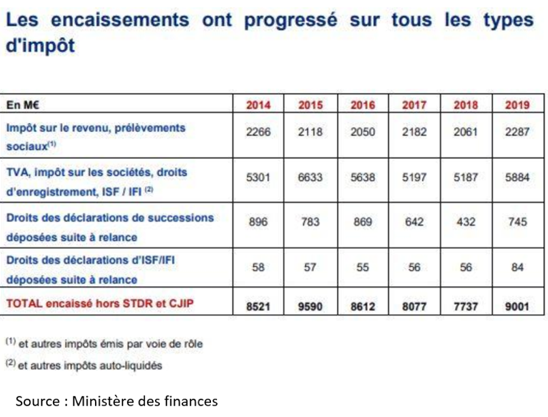

« C’est un milliard de plus qu’en 2017 et 2018, donc un milliard de moins dans la poche de ceux qui ne respectent pas la loi», a expliqué le chef du gouvernement Édouard Philippe, reçu lundi 17 février 2020 par le ministre de l'Action et des Comptes publics, soit une augmentation de 130 % par rapport à 2018.

Grâce aux opérations de contrôles fiscaux, l’État a récupéré près de 10 milliards d’euros en 2019 après des contrôles fiscaux, des redressements et des pénalités liés à des fraudes fiscales. Les services des impôts ont ainsi empêché le remboursement indu de crédits d’impôt en 2019, à hauteur de 1,8 Md€ (dont 1,7 Md€ de rejet de demande de remboursement de crédits de TVA), en hausse de 8,4 % par rapport à 2018.

Nouvelle arme à disposition de l’administration fiscale : le big data

Outre le renforcement de la police fiscale, l’administration fiscale multiplie ces sources d’information, notamment grâce au «data mining», une technique qui permet de croiser les données des contribuables, entreprises et particuliers, via l’utilisation d’un algorithme qui examine de larges bases de données et permet de repérer des irrégularités dans certains dossiers de contribuables français. Le traitement automatique de données massives a ainsi permis de transmettre 100 000 dossiers aux contrôleurs fiscaux selon le ministre de l'Action et des Comptes publics. C’est 16 % de plus qu’en 2018. Le nombre de dossiers transmis à la justice a également doublé (1 678 dossiers en 2019).

Dans le cadre de la lutte contre la fraude fiscale, l’administration fiscale avait réalisé, en octobre 2018, un investissement de 20 millions d’euros dans le dispositif de data mining mis en place initialement en 2014 sous le nom de « CFVR » (ciblage de la fraude et valorisation des requêtes).

Testé dans un premier temps auprès des contribuables professionnels (entreprises), ce fichier a été enrichi en 2017 des données de 37 millions de contribuables personnes physiques.

Qui a dit que l’administration fiscale n’évoluait pas avec les nouvelles technologies disponibles de son temps ?!

Mesures d’expérimentation pendant 3 ans : administration fiscale et réseaux sociaux

La loi de Finances pour 2020 autorise les administrations fiscales et douanières, à titre expérimental pour une durée de trois ans, à collecter et exploiter les données publiées par les internautes sur Internet (airirbnb, LeBonCoin,…) et les réseaux sociaux (Facebook, Instagram...).

Par précaution et transparence, le gouvernement souligne qu’elle n’utilisera pas de pseudonyme et ne s’infiltrera pas dans des cercles restreints de personnes pour les recueillir. Sic...

Et inutile de dire que ces données sont privées. L’utilisateur décide de lui-même de les mettre sur les réseaux sociaux, il accepte de fait que celles-ci soient publiques et accessibles à tous, y compris après leur suppression (cf Conditions générales d’utilisation).

Une personne physique déclarant à l’administration fiscale française qu’elle est non-résident fiscal pourra voir sa résidence fiscale à l’étranger remise en cause selon les données, informations qu’elle pourrait publier sur les réseaux sociaux concernant son/ses séjours en France et leur durée - ces données constituant un faisceau d’indices permettant de déclencher un contrôle plus spécifique.

Conclusion de convention judiciaire

Les amendes pénales, dans le cadre de la convention judiciaire d’intérêt public (CJIP) mise en place à compter du 9 décembre 2016 (loi Sapin 2) permet à une société de négocier une amende sans passer par un procès ou par la procédure de "plaider coupable".

Cette procédure a permis de rapporter 530 millions à l'État en 2019, Google a versé 500 millions d'euros dans ce cadre, en plus des 465 millions déjà recouvrés par le fisc, et Carmignac Gestion 30 millions d'euros. En 2020, Airbus SE a déjà versé 2 milliard d’euro, et Bank of China 3 millions d’euros dans le cadre de cette procédure.

L’année 2020 s’annonce déjà belle, sans oublier l’entrée en vigueur du mini abus de droit applicable à compter du 1er Janvier 2020.

Qui paye l'IFI ?

![]() Par

agnes-hector

Le 23/06/2019

Par

agnes-hector

Le 23/06/2019

Qui sont ces Français qui paient l'impôt sur la fortune immobilière ?

Dans une lettre envoyée à un député, le ministre de l'Action et des Comptes publics Gérald Darmanin a dévoilé des chiffres inédits sur le profil des contribuables assujettis à l'IFI.

(LaVieImmo.com) -

"Petits riches" ou membres des classes très aisées ? Qui est vraiment soumis à l'impôt sur la fortune immobilière (IFI) ? On a désormais une réponse à cette question, grâce à une lettre du ministre de l'Action et des Comptes publics Gérald Darmanin envoyée au député communiste Jean-Paul Dufrègne, dont le contenu a été dévoilé par Le Figaro ce vendredi.

Globalement, l'IFI a rapporté à l'Etat 1,291 milliard d'euros en 2018 grâce aux contributions de 132.722 foyers fiscaux. Dans cette missive, le ministre indique que le contribuable assujetti à l'IFI a en moyenne 68 ans, possède un patrimoine net taxable moyen de 2,3 millions d'euros et que son foyer dispose d'un revenu fiscal de référence médian de 118.000 euros (la moitié des contribuables gagnent davantage, l'autre moitié d'entre eux ont des revenus inférieurs). On apprend par ailleurs que ces contribuables ont versé 9.730 euros en moyenne au fisc au titre de l'IFI en 2018, soit un peu plus que ce à quoi s'attendait Bercy

Pour rappel, l'IFI, qui a remplacé l'ISF en 2018, s'applique au patrimoine immobilier lorsque ce dernier dépasse 1,3 million d'euros. Mais il existe un abattement de 30% sur la valeur de la résidence principale, des exonérations pour certains biens (par exemple les forêts) ainsi que divers déductions possibles (notamment les dettes). C'est pourquoi on parle de patrimoine net taxable. Comme avec l'ISF, les biens professionnels ne sont pas pris en compte.

Un peu plus de 1.000 foyers ont un patrimoine supérieur à 10 millions d'euros

Derrière les moyennes, il y a cependant des écarts de patrimoine (et donc de contributions) importants. Ainsi, 78% des foyers à l'IFI ont un patrimoine net taxable compris entre 1,3 et 2,57 millions d'euros. Ce ne sont donc pas majoritairement des grandes fortunes, même s'ils font indéniablement partie des Français les plus riches. A titre de comparaison, dans sa dernière enquête patrimoine, l'Insee notait que le patrimoine net moyen des ménages (c'est-à-dire ici net des dettes) était de 235.900 euros en 2015. Seulement 5% des Français les mieux dotés en termes de patrimoine affichaient la même année un patrimoine net supérieur à 883.900 euros. C'est donc parmi eux que l'on retrouve les assujettis à l'IFI.

Pour revenir aux chiffres dévoilés par Gérald Darmanin, parmi les contribuables qui paient l'IFI, 22% des foyers concernés déclarent donc un patrimoine net taxable supérieur à 2,57 millions d'euros. Ils sont seulement 0,86% (soit 1.139 foyers fiscaux sur les 132.722 concernés) à déclarer un patrimoine net taxable supérieur à 10 millions d'euros. Ces ménages "concentrent au total 20,534 milliards d’euros de patrimoine net taxable (6,6 % du total) et disposent d’un revenu fiscal de référence moyen de 1,218 million d’euros", détaille Gerald Darmanin. Il s'agit là ici clairement de ménages très riches.

Mais gros patrimoine ne rime pas toujours avec gros revenus. Gérald Darmanin note ainsi que 16% des foyers à l'IFI ont un revenu fiscal de référence inférieur à 52.000 euros. Et 1,8% des foyers bénéficient du plafonnement (le montant total de l'IR, des prélèvements sociaux et de l'IFI ne peut excéder 75% du revenu de référence du contribuable). Ceux-ci affichent en moyenne un revenu fiscal de 30.000 euros mais un patrimoine net taxable de 6,9 millions d'euros. Le manque à gagner lié à ce plafonnement pour le fisc est par ailleurs beaucoup plus faible qu'avec l'ISF : 91 millions d'euros, contre un milliard avec l'ancienne version de l'impôt sur la fortune.

Jean Louis Dell'Oro - ©2019 LaVieImmo

IFI, le nouveau paradigme de l'investissement

![]() Par

agnes-hector

Le 13/05/2019

Par

agnes-hector

Le 13/05/2019

Plus d’un an après son application, que pouvons-nous retenir de l’impôt sur la fortune immobilière (IFI) ? Quel est son impact sur le patrimoine ?

Depuis le 1er janvier 2018, l’impôt de solidarité sur la fortune (ISF) a été transformé en impôt sur la fortune immobilière (IFI). Tous les contribuables doivent désormais s’en acquitter dès que leur patrimoine immobilier excède 1,3 million d’euros. Et aucune possibilité de réduction de cet impôt n'existe, au contraire de l'impôt sur le revenu.

Conformément au but poursuivi lors de l'institution de cet impôt, nos clients se détournent de l’investissement immobilier. C’est un fait nouveau, les futurs investisseurs nous demandent désormais de calculer leur bénéfice net d’IFI. Ils comparent ensuite ce chiffre avec le rendement des produits financiers. Pour que l’immobilier continue d'être intéressant, il faudrait un rendement de 8 % à 10 % avant IFI !

Chez AVENIR & SERENITE PATRIMOINE, nous leur proposons des fonds d’investissement Immobilier réservés aux investissements Institutionnels pour des rendements espérés supérieurs à 8 %. Par exemple, en région parisienne, l’immobilier de bureau rénové et remis au goût du jour fait un carton. Ces open spaces professionnels ne restent pas vacants très longtemps. C’est leur qualité d’usage qui fait leur valeur locative sur le marché.

Mais, cela nécessite une mise de fonds importante sans possibilité de recourir à l'emprunt. Ces investissements sont généralement réalisés lors de la perception d'un gros capital (cession d'une entreprise, héritage...).

D’autres clients disposent d’un gros patrimoine immobilier, détenu en direct. Pour eux, la donne est différente. Quand la taxation d’un bien immobilier dépasse un certain seuil, le propriétaire n'a pas vraiment d'autre choix que de s’en dessaisir. Dans le cas d’une détention en direct d’un actif immobilier pour certains clients fortunés, nous parlons de taux d'imposition entre 70 % et 80 % !

Pour nos client qui ont décidé de vendre et réalisé une partie de leurs actifs immobiliers, une bonne partie de ce cash a été réinvesti en assurance vie, sur les marchés financiers et en Private Equity.

Notre travail consiste à les accompagner de A à Z pour leur apporter une réelle sérénité. Nous les aidons à se tourner vers les investissements financiers, en les redirigeant en priorité vers le Private Equity, un placement qui n’est taxé qu’à 17,2 % et qui échappe à l’IFI.

Le Private Equity représente une excellente alternative, qui permet d'investir dans l’économie réelle, dans des entreprises de qualité, avec un horizon de croissance à 10 ans. En termes de rendements, ce n’est pas très différent d’un investissement dans la pierre acheté à crédit. En outre, nous privilégions les opérations de Private Equity qui créent de l’emploi en France.