Un fonds obligataire daté est un Fonds Commun de Placement classique, investi sur différents types d’obligations qui a une durée de vie assez courte définie à l'avance (le plus souvent de quatre à sept ans).

Il investit dans des obligations d'entreprises privées dont la maturité (la date du remboursement) est proche de l'échéance du fonds. Sauf cas particuliers, toutes les lignes seront conservées jusqu'au terme.

Une fois la phase de souscription terminée, le travail du gérant consiste à encaisser les dividendes des différentes obligations en portefeuille et à suivre minutieusement la santé financière des sociétés dans lesquelles il a investi. Si la qualité de crédit d'un émetteur venait à se dégrader, il pourrait alors décider de vendre l'obligation avant son terme afin d'éviter un

défaut.

Pourquoi investir dans des fonds obligataires datés ?

Aujourd’hui si vous souhaitez sécuriser vos actifs tout en conservant un rendement satisfaisant, peu de solutions existent, eu égard au faible niveau des taux. Et ce, même dans le cadre de l’assurance-vie où les rendements des fonds euro ne font que baisser depuis quelques années. C’est dans cette situation que les fonds datés exprimés en unités de compte au sein de contrats d'assurance-vie peuvent montrer tous leurs avantages.

Des portefeuilles inaccessibles en direct.

Des portefeuilles inaccessibles en direct.

Au travers de ces fonds obligataires datés, les investisseurs accèdent à un vaste univers d’émetteurs diversifiés provenant de tous les secteurs d’activité. Achetées en direct, ces valeurs sont généralement accessibles à partir d’un minimum de plusieurs centaines de milliers d’euros par ligne. Grâce au fonds, l’investisseur diversifie son risque sur de nombreuses signatures.

Des niveaux de performance à maturité connus dès l’achat.

Des niveaux de performance à maturité connus dès l’achat.

Les niveaux de performance à l’échéance sont connus dès l’achat. Dans la mesure où les obligations sont conservées jusqu’à l’échéance, et hors cas de défaut, le gérant connaît à l’achat le rendement net qui sera servi. Ce ne sera pas le cas pour un fonds obligataire classique, à maturité constante.

Une maîtrise du risque à travers une sélection et une diversification des signatures.

Une maîtrise du risque à travers une sélection et une diversification des signatures.

Pour maîtriser le risque et le diversifier, il faut investir dans des dizaines de lignes différentes. Le risque est ainsi mutualisé et diversifié.

Pourquoi investir maintenant dans les fonds obligataires datés ?

Pourquoi investir maintenant dans les fonds obligataires datés ?

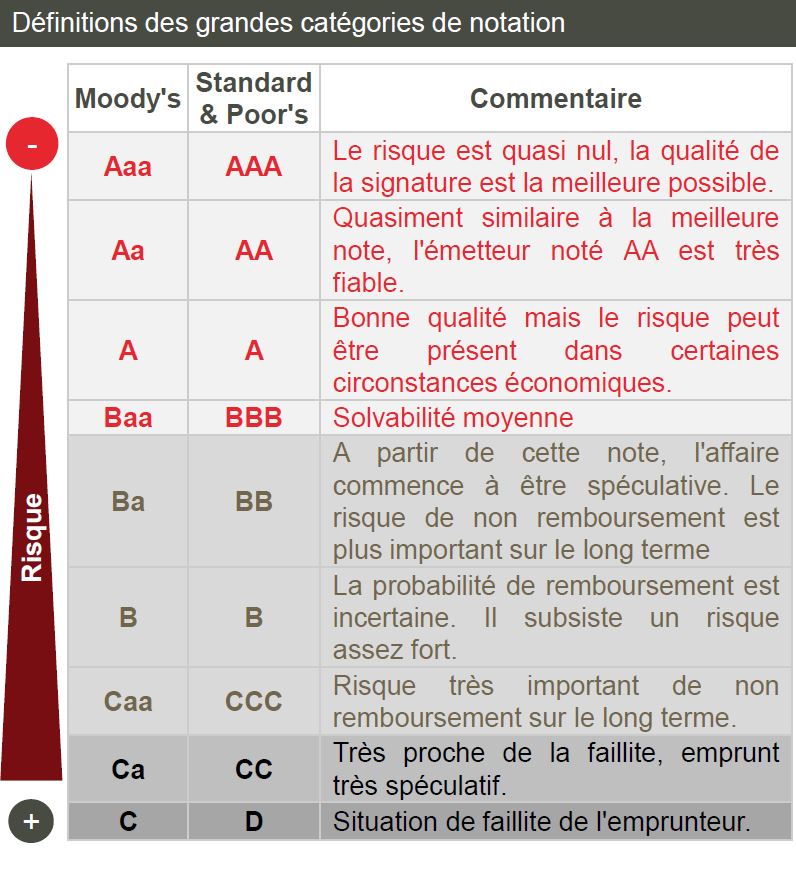

Les sociétés gérantes des fonds obligataires datés investissent en grande partie dans des obligations notées BB ou B*, afin de chercher de la performance, en prenant un risque, certes, mais maîtrisé : une sélection est opérée au niveau des entreprise, les taux de défaut des obligations restent très bas.

Notons également que dans le cas de certains fonds obligataires datés, les sociétés de gestion s’arment de couverture contre le risque de remontée des taux d’intérêts.

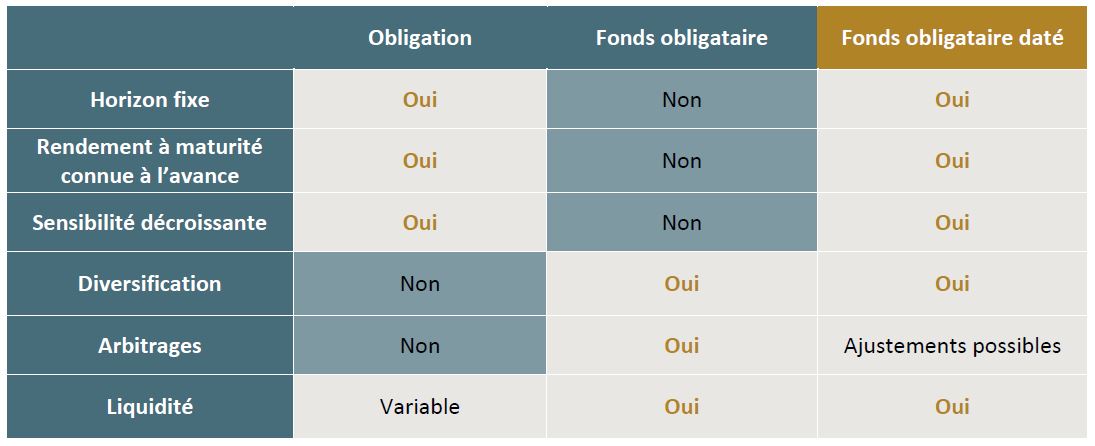

Synthèse des avantages des fonds d’obligations datés :

Quatre paramètres principaux interviennent dans le rendement d'un fonds obligataire daté :

1. Le premier consiste à savoir à quel taux vont se faire les investissements. Cet aspect concerne la période de souscription, qui varie le plus souvent de six mois à un an.

2. Le deuxième concerne les sociétés dans lesquelles le fonds est investi : y aura-t-il un ou plusieurs défauts (non-paiement des coupons ou du principal) ? Cette question, qu'il ne faut pas éluder, ne doit pas inquiéter plus qu'il ne faut car le taux de défaut est actuellement inférieur à 2 % sur cet univers d'investissement.

3. Le troisième paramètre concerne le taux auquel seront réinvestis les coupons perçus durant la vie du fonds (les revenus des obligations en portefeuille). Ces liquidités vont être réinvesties au taux d'intérêt qui prévaudra au moment de l'encaissement. Si ce taux est plus faible que le taux initial, cela pèsera quelque peu sur le rendement final.

4. Enfin, il est évident que le remboursement anticipé de plusieurs lignes obligataires à fort rendement serait de nature à diminuer la performance du fonds.

Ces fonds datés sont plutôt réservés à une clientèle avertie, et ne sont donc pas disponibles dans les contrats d'assurance-vie grand public.

Vous souhaitez en savoir plus sur les fonds obligataires datés ?