ASSURANCE

Mon Psy

![]() Par

agnes-hector

Le 04/04/2022

Par

agnes-hector

Le 04/04/2022

Le nouveau dispositif « Mon Psy » devrait entrer en vigueur dans les prochains jours.

Il vise l'accès à un accompagnement psychologique pour tous.

Nous décryptons pour vous les principales mesures.

Comprendre le dispositif « Mon Psy »

Il doit être adressé au psychologue par son médecin traitant.

De 3 à 17 ans, le consentement des 2 parents est nécessaire.

Il doit être conventionné « Mon Psy ».

Un annuaire sera disponible courant avril : monpsy.sante.gouv.fr

Jusqu'à 8 séances par année civile : 1 séance d'évaluation + 7 séances de suivi.

Chaque prise en charge annuelle est conditionnée à une nouvelle évaluation du patient (séance d'entretien d'évaluation).

Consultations possibles en présentiel ou vidéotransmission.

40 € pour la séance d'entretien d'évaluation (première séance) et 30 € pour les séances suivantes.

Pour les adultes :

- troubles anxieux d’intensité légère à modérée

- troubles dépressifs d'intensité légère à modérée

- l' « usage » de tabac, d'alcool ou de cannabis hors situation de dépendance

- troubles du comportement alimentaire sans critères de gravité

La prise en charge par l'Assurance Maladie : 60% des frais de consultations. Le reste sera à la charge du patient mais couvert dans le cadre des contrats responsables.

Nous reviendrons vers vous dans les prochaines semaines avec les modalités de mise en œuvre sur nos contrats Santé.

Nous restons à votre disposition pour tout complément d'informations.

1 mois remboursé du 02/11 au 31/12/2020

![]() Par

agnes-hector

Le 13/10/2020

Par

agnes-hector

Le 13/10/2020

Et si vous pensiez à votre Multirisque professionnelle ?

![]() Par

agnes-hector

Le 02/07/2020

Par

agnes-hector

Le 02/07/2020

|

|

1/ Pour un Fleuriste ou une Esthéticienne avec la RC pro incluse de 300 M2 dès 57.60 euros/mois |

|

2/ Pour un magasin de cigarettes électroniques avec la RC pro incluse de 50M2 dès 33.69 euros/mois |

|

|

3/ Pour un entrepôt pour un artisan de 400M2 dès 60.70 euros/mois ! |

|

|

4/ Pour une pizzeria ou un snack kébab avec la RC pro incluse de 60M2 dès 34.30 euros/mois ! |

|

|

Plus d'assurance auto pour partir en vacances ?

![]() Par

agnes-hector

Le 26/06/2020

Par

agnes-hector

Le 26/06/2020

50 € offerts pour toute souscription d'assurance AUTO risque aggravé du 29 juin au 11 juillet 2020

Offre valable(1)sur les contrats :

• malus

• non-paiement

• alcoolémie

A vos côtés dans la lutte contre la non-assurance automobile

![]() Par

agnes-hector

Le 23/01/2020

Par

agnes-hector

Le 23/01/2020

Le 15 octobre dernier, le Ministère de l’Intérieur et le FGAO nous ont annoncé le renforcement du dispositif de détection des véhicules non assurés.

En complément du Fichier des Véhicules Assurés (FVA) qui, depuis janvier 2019, permet aux forces de l’ordre de vérifier si un véhicule est assuré ou non en cas de contrôle, les radars automatiques de détection des excès de vitesse ou de franchissements de feux rouges permettent aussi de vérifier si les véhicules flashés sont assurés ou non.

1ère étape: la prévention

Dans un premier temps, un courrier de sensibilisation est envoyé par le Fonds de Garantie des Assurances Obligatoires (FGAO) et la Délégation à la Sécurité Routière (DSR) aux contrevenants pour lesquels un défaut d’assurance est constaté. Ce courrier les invite à régulariser leur situation au plus vite. La mise en place de ce dispositif concernerait jusqu’à 30 000 courriers envoyés par mois.

2ème étape: la sanction

Le défaut d’assurance constitue un délit qui peut coûter très cher. L’amende prévue par le Code de la Route est de 3 750 € et peut même atteindre 7 500 € en cas de nouvelle infraction. D’autres sanctions peuvent en outre s’ajouter aux pénalités financières (suspension ou annulation du permis de conduire, travail d’intérêt général, confiscation du véhicule...).

Nous offrons à nos clients sécurité, conformité et économie :

Le montant d’une amende forfaitaire équivaut à 3 ans d’assurance automobile(1).

Notre gamme AUTO vous permet de répondre aux besoins des conducteurs possédant un véhicule non assuré, sous certaines conditions(2).

Nouvelle assistance AUTO connectée

Un service accessible 24h/24.

En cas de panne ou d'accident, vous bénéficiez d'une prise en charge immédiate et d'un suivi personnalisé en temps réel via votre smartphone !

Découvrez nos garanties, nos atouts, nos tarifs...

(1)Pour un profil de conducteur risques aggravés masculin de 37 ans présentant un CRM de 0.96 et payant une prime moyenne annuelle TTC de 1 089 €.

(2) En fonction du profil du risque et jusqu'à 12 mois maximum de non assurance du véhicule. Nous consulter.

Vous venez de recevoir votre appel de prime d'assurance

![]() Par

agnes-hector

Le 20/12/2019

Par

agnes-hector

Le 20/12/2019

L'année 2019 ne fera pas exception. Cette année encore, beaucoup d’assureurs généralistes appliqueront – ou ont déjà appliqué - des majorations conjoncturelles sur leur portefeuille.

Ces majorations sont généralement de l'ordre de 3 à 5%. Parfois beaucoup plus, comme vous le savez…

Elles ne répondent souvent à aucune justification technique (indice FFB ou régularisation du chiffre d’affaires)

|

||

Avez-vous regardé de près votre assurance emprunteur ?

![]() Par

agnes-hector

Le 22/08/2019

Par

agnes-hector

Le 22/08/2019

Mutuelle : la réforme santé va faire grimper les prix !

![]() Par

agnes-hector

Le 08/08/2019

Par

agnes-hector

Le 08/08/2019

Mesure phare du mandat d’Emmanuel Macron, le reste à charge zéro également connue sous le nom de réforme « 100% santé » promet de meilleurs remboursements des patients sur certains types de dispositifs médicaux. Cette réforme pourrait toutefois conduire à une augmentation des cotisations des mutuelles, notamment pour les seniors.

Une augmentation des cotisations des mutuelles senior

Prévue dès le 1er janvier 2020, la réforme du reste à charge zéro prévoit un remboursement total de lunettes et prothèses dentaires, puis certaines prothèses auditives en 2021. Cette mesure devant être financée aux trois-quarts par la Sécurité Sociale, il est difficile de comprendre en quoi elle pourrait se traduire par une hausse significative des tarifs des complémentaires santé. D’après la Ministre de la Santé Agnès Buzyn, les organismes de mutuelle seraient d’ailleurs « largement capables d’assumer » leur participation sans avoir cependant à la répercuter sur leurs tarifs. Pourtant, les professionnels du secteur reconnaissent qu’une hausse des prix est à prévoir. Leur argument ? Il n’est pas possible d’offrir plus de garanties tout en proposant des cotisations minimes. Opportunisme de la part des mutuelles ou non, il y aura bien une augmentation des cotisations des mutuelles pour les seniors.

Une augmentation des tarifs d’en moyenne 2%

Selon les experts, les tarifs des complémentaires santé connaîtraient une augmentation moyenne de 2% mais pour certains assurés plus âgés, des hausses record pouvant aller jusqu’à 15% pourraient être constatées ! Quelque soit le pourcentage d’augmentation du prix des mutuelles suite au reste à charge zéro, certains organismes ne devraient pas hésiter à augmenter les cotisations des actifs pour les mettre à contribution et ainsi minimiser la hausse de celles des seniors et des retraités. A noter également que les mutuelles d’entreprise ne seraient pas épargnées.

Ce peut être le bon moment pour faire un audit de vos contrats.

Contactez votre conseiller AVENIR & SERENITE PATRIMOINE pour faire jouer la concurrence.

Promo assurance Protection des accidents de la vie (PAV)

![]() Par

agnes-hector

Le 21/03/2019

Par

agnes-hector

Le 21/03/2019

Faire face aux frais médicaux des salariés expatriés

![]() Par

agnes-hector

Le 05/03/2019

Par

agnes-hector

Le 05/03/2019

Faire face aux frais médicaux des salariés expatriés : un challenge pour les entreprises

Avec une inflation médicale mondiale actuellement de l’ordre de 8 %, le coût de la santé à l’étranger devient un enjeu de plus en plus important pour les employeurs d’expatriés. Mais peut-on maîtriser les frais de santé à l’international tout en s’assurant de la qualité des soins prodigués ? La réponse est oui : en s’appuyant sur des assureurs spécialisés, l’équation devient possible.

> Dépenses de santé à l’étranger : la nécessaire régulation

En cas de départ à l’étranger d’un salarié, un mot d’ordre : anticiper ! L’article du Code du Travail stipulant que l’employeur « doit prendre les mesures nécessaires pour assurer la sécurité et protéger la santé physique et mentale des travailleurs » reste bien entendu valable en cas d’expatriation.

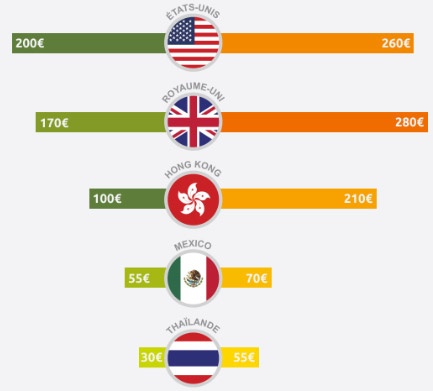

Compte tenu de la qualité et accessibilité inégale des systèmes de soins dans le monde ainsi que des coûts très variables d’un pays à l’autre, optimiser les parcours de santé à l’étranger devient de plus en plus nécessaire. À titre d’exemple, le coût d’une simple consultation médicale privée connaît des variations importantes selon le pays :

Quant aux actes chirurgicaux, les tarifs s’avèrent encore une fois particulièrement hétérogènes :

> Contenir les frais médicaux à l’international : le rôle clé de l’assureur

Accompagner la régulation des dépenses médicales des collaborateurs expatriés est clairement l’un des rôles de l'assureur spécialiste de la santé à l'international. Pour cela, plusieurs actions indissociables :

- conseiller les meilleurs établissements de soins aux expatriés en ayant dans certains cas recours à un second avis médical,

- établir des relations pérennes et de confiance avec les établissements de santé locaux, notamment pour faciliter les négociations tarifaires.

Et le bénéfice est double :

- les salariés accèdent à des soins qualitatifs et adaptés à leurs besoins, où qu’ils soient dans le monde,

- les tarifs des soins s’avèrent raisonnables, permettant une maîtrise des coûts de police d’assurance.

En s’appuyant sur l’expertise d’un assureur spécialisé, les entreprises offrent à leurs collaborateurs expatriés des parcours de soins à l’étranger pertinents, à des tarifs compétitifs.

Votre conseiller AVENIR & SERENITE PATRIMOINE, courtier, sélectionne les meilleurs assureurs et propose des solutions d’assurance santé internationale pour les particuliers et les entreprises. Nous accompagnons les salariés, étudiants, stagiaires, PVTistes ou retraités avec une gamme complète et modulable de solutions d’assurance, adaptées à chaque profil d’expatrié et à chaque budget.

Contactez-nous sans tarder au 09 81 48 61 15 ou par mail.

Dépendance : vers une loi sur la perte d’autonomie

![]() Par

agnes-hector

Le 12/12/2018

Par

agnes-hector

Le 12/12/2018

Philippe Crevel

Directeur du Cercle de l'Épargne

Tiré de "Le courrier financier" du 12 décembre 2018

Annoncée à maintes reprises au cours de ces dix dernières années, la « grande loi » sur la prise en charge de la perte d’autonomie devrait être discutée en 2019. La ministre des Solidarités et de la Santé, Agnès Buzyn, a engagé, début octobre, une consultation publique en vue de recueillir les avis et idées de citoyens sur la prise en charge des personnes âgées.À travers des formats distincts, elle a, par ailleurs, invité acteurs du secteur, experts et bénéficiaires des dispositifs existants à s’exprimer sur la gestion de nos aînés et le financement de leur prise en charge.

Dans cette perspective, la DREES a publié une série de travaux mettant en exergue l’acuité de la problématique, tout particulièrement à travers la question primordiale de l’hébergement dont le coût constitue une charge difficile à assumer pour nombre de ménages. Selon une enquête menée en 2016 par la DREES auprès de 3 300 seniors résidant en établissement d’hébergement pour personnes âgées (EPHAD), une personne placée en EPHAD sur trois se voit contrainte de puiser dans son épargne ou vendre une partie de son patrimoine pour assumer la prise en charge de sa perte d’autonomie. De fait, pour un résident sur deux en EPHAD, le coût médian mensuel de l’accueil en institution et des services et soins associés s’élève à 1 850 euros après perception des allocations et des contributions des obligés alimentaires. Le statut de l’établissement constitue par ailleurs un facteur pouvant renchérir le coût de l’hébergement. Ainsi, dans les établissements privés à but lucratif la participation financière médiane des bénéficiaires est de 2 420 euros contre, 1 790 euros dans les établissements publics hospitaliers et 1 730 euros dans les établissements publics non hospitaliers. Or, le montant moyen des pensions de droit direct s’est établi, en 2016, à 1 389 euros. De fait, nombre de ménages ne sont pas en mesure d’assumer, avec leurs seules ressources courantes, ces coûts importants. Ainsi, seuls 19 % des résidents, déclarent dans l’enquête DREES disposer de ressources personnelles suffisantes pour assumer les frais d’hébergement.

L’épargne financière au service de la perte d’autonomie

Les seniors misent prioritairement sur le recours à leur épargne pour assumer les coûts engendrés par un placement en EPHAD. 27 % des résidents de maisons de retraite déclarent, en 2016, avoir déjà dû puiser dans leur épargne pour payer les dépenses liées à la dépendance, sans avoir mobilisé d’autres ressources exceptionnelles. L’aide financière de l’entourage n’est citée que par 11 % des seniors quand seulement 5 % évoquent la vente de leur patrimoine, signe des réticences des résidents pour cette troisième solution. Pessimistes, seuls 36 % de l’ensemble des résidents estiment pouvoir, à l’avenir, financer leur dépendance avec leurs ressources courantes quand 50 % pensent qu’ils seront contraints de puiser dans leur épargne pour supporter le coût lié à leur perte d’autonomie. Par ailleurs, 16 % envisagent qu’ils seront tenus de demander une participation d’un proche et 11 % de vendre du patrimoine. Un résident en EPHAD sur quatre estime qu’il sera contraint en plus de ses ressources courantes de puiser dans son épargne ou de faire appel à des proches pour financer les dépenses de dépendance et d’hébergement.

Dépendance : les seniors mal préparés

D’ici à 2050, en raison de l’arrivée à un âge avancé des baby-boomers, la France comptera près de 5 millions de plus de 85 ans, contre 1,5 aujourd’hui. Le nombre de personnes confrontées au risque de la perte d’autonomie devrait dès lors doubler tout comme les coûts afférents. Or, comme le révèle l’enquête « Habiter le quatrième âge au XXIe siècle » réalisée par BVA dans quatre grands pays européens (France, Allemagne, Espagne, Italie) pour Primonial REIM, les Français sont moins bien préparés que leurs voisins. Seuls 28 % des Français auraient pris des dispositions relatives à la dépendance, contre 35 % des Espagnols et 41 % des Allemands. Pourtant, un peu plus d’un Français sur deux (52 %) estiment devoir assumer seuls ce risque quand en Espagne ou en Italie, les solidarités familiales sont plus fortes.

* * *

Ne tergiversez pas, il faut faire un bilan de vos besoins et mettre en place les mesures adéquates ; prenez contact dès à présent avec votre conseiller AVENIR & SERENITE PATRIMOINE, au 09 81 48 61 15 ou par mail.