- Accueil

- Votre patrimoine

- Votre immobilier

- Votre immobilier locatif

- Loueur en meublé et transmission

Loueur en meublé et transmission

Les conséquences fiscales en cas de donation en nue-propriété?

Philippe Van Steenlandt

Biographie Philippe Van Steenlandt, docteur en droit (Paris II Panthéon-Assas), notaire associé, directeur du service patrimonial de l’Etude notariale ALPHA NOTAIRES. Philippe.vansteenlandt@paris.notaires.fr

Lorsqu'une donation en nue-propriété concerne un bien loué en meublé, cela peut avoir des conséquences en matière d'imposition des plus-values et de prise en compte des amortissements. Décryptage.

L’objectif est connu. Donner la nue-propriété d’un bien permet d’anticiper la succession et ainsi de diminuer le montant des impôts qui seront dus par les héritiers. Mais lorsque le bien sur lequel porte la donation fait l’objet d’un bail en meublé, il faut conserver à l’esprit que le propriétaire est fiscalement considéré comme un commerçant à la tête d’une entreprise. Or la donation d’un bien inscrit à l’actif d’une entreprise entraîne en principe des incidences en matière de plus-value (I). En outre, si la donation porte sur la nue-propriété du bien, il faut s’interroger sur la possibilité de continuer à bénéficier des amortissements (II).

I. Donation et plus-value

La donation d’un bien immobilier donné en location meublé est susceptible d’entraîner l’imposition d’une plus-value.

A cet égard, il faut distinguer entre les loueurs en meublé professionnels et les loueurs en meublé non professionnels.

Rappelons que les premiers se distinguent des seconds en ce :

- que les recettes annuelles tirées de l’activité de location meublée par l'ensemble des membres de leur foyer fiscal sont supérieures à 23 000 € ;

- et que ces recettes excèdent les revenus professionnels du foyer fiscal soumis à l'impôt sur le revenu.

Pas d’imposition de la plus-value pour le loueur en meublé non professionnel

Le loueur en meublé non professionnel relève du régime des plus-values immobilières des particuliers. Ce régime lui est favorable car il va pouvoir donner son bien sans avoir à s’acquitter d’un impôt de plus-value. Seules les cessions à titre onéreux entraînent une imposition, à l’exclusion des donations, mais aussi du décès du propriétaire ou encore en cas de cessation d’activité.

Et puisque la donation "purge" la plus-value latente, le donataire qui vendrait ultérieurement le bien prendra comme valeur d’acquisition, pour les besoins du calcul de la plus-value, la valeur indiquée dans l’acte de donation.

Principe d’imposition de la plus-value pour le loueur en meublé professionnel

La situation est différente pour le loueur en meublé professionnel. Cette fois, c’est le régime des plus-values professionnelles qui s’applique. Et suivant les règles qui le régissent, la donation (tout comme le décès ou la cessation d’activité) a pour conséquence d’entraîner l’imposition de la plus-value.

La note fiscale pourrait être plus salée que prévue :

- éventuels droits de donation ;

- mais aussi impôt de plus-value.

De quelle plus-value s’agit-il ? La plus-value susceptible d’être imposée porte non seulement sur l’augmentation de la valeur du bien entre le jour de l’acquisition et le jour de la donation, mais également sur la partie qui a été amortie par le donateur. C’est dire si le montant de l’impôt peut être important.

Il existe toutefois un certain nombre de mécanismes d’exonération totale ou partielle de l’impôt de plus-value. La plupart demeure néanmoins inapplicable à l’hypothèse d’une donation de la nue-propriété d’un bien donné en location meublée.

On relèvera essentiellement la faculté pour le donateur d’être totalement exonéré d’impôt de plus-value lorsque le montant annuel des recettes tirées de son activité est inférieur à 90.000 €, et partiel lorsque ce montant est compris entre 90.000 € et 126.000 €.

Les gros loueurs en meublés professionnels, excédant ces plafonds de recettes, pourront se prévaloir d’un abattement pour durée de détention aboutissant à une exonération de la plus-value dite à long terme au bout de 15 ans : concrètement, cela signifie que la plus-value qui correspond à la partie amortie du bien ne pourra pas être exonérée et sera donc toujours imposée…

II. Donation en nue-propriété et amortissements

Parmi les avantages procurés par la location meublée, figure en bonne place la possibilité pour le loueur de pratiquer des amortissements dès lors qu’il a opté pour le régime réel d’imposition des bénéfices industriels et commerciaux (BIC). Le loueur sera donc en mesure d’amortir les constructions et le mobilier inscrit à l’actif de son bilan. Ces amortissements étant déductibles fiscalement, l’impôt en ressort sensiblement amoindri, lorsqu’il n’est pas totalement gommé. Sans cet insigne intérêt, la location meublée aurait beaucoup moins de sens d’un point de vue fiscal.

Alors une fois la nue-propriété du bien donnée, le loueur en meublé, resté usufruitier, peut-il encore pratiquer ces amortissements ? Rappelons que c’est l’usufruitier qui perçoit les loyers, et qui est donc imposé à ce titre. Le loueur en meublé, qui n’est plus totalement propriétaire du bien immobilier, ne peut à l’évidence pas amortir l’intégralité des constructions et des meubles. A vrai dire, il n’est plus titulaire du bien immobilier, mais d’un droit d’usufruit, venu se substituer, à l’actif de son bilan, au bien immobilier et aux meubles dont la nue-propriété a été donnée. Il devrait donc être en mesure d’amortir cet usufruit.

Pourtant, la doctrine administrative dénie cette faculté au loueur en meublé resté usufruitier, ce qu’elle a de nouveau affirmé dans une réponse ministérielle du 14 décembre 2017.

Que penser de cette position administrative ? Qu’elle est éminemment contestable dans la mesure où l’usufruit constitue une source de revenus et est donc à ce titre susceptible d’être inscrit au bilan d’une entreprise. Or cet élément d’actif se déprécie par nature avec le temps. L’amortissement devrait par conséquent pouvoir compenser cette dépréciation. C’est du reste la solution admise de longue date par le juge administratif suprême.

Pour éluder cette difficulté, une solution existe : l’acquisition des biens immobiliers destinés à être loués en meublé doit être réalisée par l’intermédiaire d’une société. La nue-propriété des parts de la société pourra ultérieurement être donnée sans aucune incidence sur les amortissements jusqu’alors pratiqués, qui continueront de porter à l’identique sur les constructions et les meubles. Il conviendra toutefois de consulter au préalable un spécialiste pour appréhender les conséquences juridiques, fiscales et sociales de la location meublée par l’intermédiaire d’une société.

Cet article a été rédigé avec Aurore Guérin, avocate au barreau de Paris, associée au sein du cabinet Fondatio.

Philippe Van Steenlandt - ©2019 LaVieImmo

Les conséquences fiscales liées au décès du loueur en meublé professionnel / non professionnel

Le décès de l’entrepreneur individuel emporte les mêmes conséquences qu’une cession ou cessation d’activité (CGI art. 201, 4).

Imposition immédiate du résultat

Le décès de l’exploitant rend immédiatement exigible l’imposition des bénéfices et plus-values relatifs à l’activité et ce, quand bien même un héritier continue à exploiter l’entreprise.

Les revenus à prendre en compte sont ceux de l'année du décès et ceux générés par le décès lorsqu’ils n'ont pas déjà été taxés (plus-values professionnelles générées par le décès du chef d’entreprise par exemple).

Ces bénéfices sont taxés au dernier taux de prélèvement à la source connu en tenant compte des versements d'acompte déjà réalisés (BOI-IR-PAS-20-30-30 § 130).

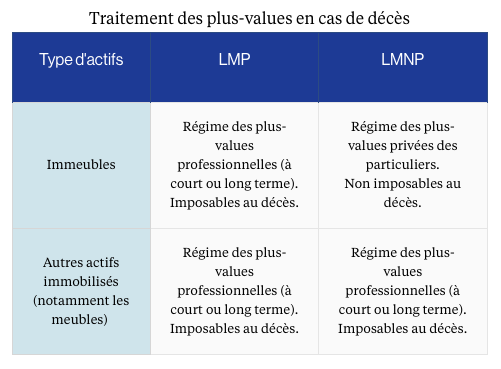

Taxation des plus-values

Le décès entraîne la taxation des plus-values latentes.

En fonction du statut du loueur en meublé (professionnel ou non professionnel), le traitement fiscal des plus-values différera.

Plus-value professionnelle : Principe de taxation

Plus-value professionnelle : Principe de taxation

Contrairement aux plus-values privées, la donation ou le décès ne purge pas la plus-value professionnelle.

Les plus-values nettes à long terme sont taxées au taux global de 12,8 % (sans possibilité d'option pour le barème) + 17,2 % de prélèvements sociaux, et les plus-values nettes à court terme (à hauteur de l'amortissement) sont soumises à l’impôt sur le revenu.

Les plus-values nettes à court terme sont taxées de la même manière que le bénéfice (en BIC) ainsi qu'aux prélèvements sociaux ou cotisations sociales selon le cas.

Cependant des régimes d'exonération existent.

Plue-value professionnelle : Transmission à titre gratuit et absence de reprise par les bénéficiaires

Dans ce cas précis, les plus-values pourront bénéficier des différents régimes d’exonération et des abattement suivants pour la plue-value à long terme :

- exonération des très petites entreprises (CGI art. 151 septies) ;

- abattements sur les plus-values à long terme réalisées sur les immeubles (CGI art. 151 septies B).

Remarque : Le dispositif prévu à l'article 151 septies peut être cumuler avec celui de l'article 151 septies B du CGI (BOI-BIC-PVMV-40-10-10-30, § 290).

Plue-value professionnelle : Transmission à titre gratuit et reprise de l'exploitation par les bénéficiaires

Dans le cas de la reprise de l’activité par le bénéficiaire (héritiers, légataires), il peut opter pour un régime de report d'imposition des plus-values d'actif constatées au jour de la transmission (CGI art. 41).

Ce report se transforme en exonération définitive des plus-values si l'activité est poursuivie pendant au moins cinq ans par l'un des bénéficiaires de la transmission.

Notez toutefois que ce dispositif ne s’applique que si l’activité est poursuivie par un seul des héritiers. Si ces derniers poursuivent l'exploitation dans le cadre d'une société de fait, les plus-values peuvent être placées sous le régime du report d'imposition prévu à l'article 151 octies du CGI.

Les amortissements différés et les déficits antérieurs ne sont pas transmis (CGI art. 41, BOI-BIC-PVMV-40-20-10, § 10)

Il n'est pas possible de cumuler ce dispositif avec les régimes d'exonération des plus-values applicables :

- en fonction des recettes article 151 septies du CGI ;

- ou de la valeur des éléments cédés article 238 quindecies du CGI.

En revanche, il sera possible de cumuler le dispositif de l’article 41 du CGI avec l’abattement pour durée de détention prévu à l’article 151 septies B du CGI (BOI-IR-CESS-10, § 10, BOI-BIC-CESS-20).

Remarque : Les droits de mutation à titre gratuit dus par les héritiers, donataires ou légataires d'une entreprise individuelle sont immédiatement déductibles de leurs revenus professionnels (CE 19-2-2003 n° 229373).

Sort des déficits

Les déficits de l'ancien exploitant ne peuvent être transmis.

Lorsque le bien est un propre du défunt les déficits sont perdus en cas de décès de l'exploitant (le décès est assimilé à une cessation d'activité, les héritiers ou le conjoint survivants ne peuvent pas reprendre le stock de déficit - BOI-IR-BASE-10-20-20 § 1 et 10).

Toutefois, lorsque le bien est commun les déficits sont attribués pour moitié au conjoint (l'autre moitié est perdue). Et si le bien est un propre du conjoint survivant la totalité des déficits lui sont attribués (BOI-BIC-CESS-20 § 20, BOI-IR-BASE-10-20-20 § 130).

Sort des amortissements

Pour ce qui est des amortissements, le nouvel exploitant peut inscrire les biens transmis à son bilan pour leur valeur réelle à la date de transmission, et les amortir sur cette base réévaluée.

La transmission constitue le point de départ de l’amortissement.

Le stock d'amortissements antérieur est perdu suite au décès de l’exploitant (BOI-BIC-AMT-10-30-30-10 §480).

Modalités déclaratives

Suite au décès de l’exploitant les ayants droit doivent :

- avertir l’administration (le centre de formalités des entreprises) de la cessation de l’activité dans un délai de 45 jours ;

- adresser à l’administration la déclaration nécessaire permettant l’imposition immédiate du bénéficie de l’exploitant et des plus-values latentes, dans les 6 mois qui suivent la date du décès (BOI-BIC-CESS-40).

Remarque : en cas de décès du contribuable avant le paiement définitif de l'impôt, l'impôt restant dû est un passif déductible de l'actif successoral pour le calcul des droits de succession.

- Si le montant n'est pas connu au jour du dépôt de la déclaration de succession, l'impôt est porté pour mémoire dans la déclaration et pourra être porté pour son montant réel par voie de réclamation.

- A l’inverse, si le montant est connu au jour de la déclaration de succession, il est directement porté au passif. Il y aura lieu de procéder à une déclaration rectificative en cas de restitution partielle ou totale (BOI-ENR-DMTG-10-40-20-10 § 170 et s.)

Références

CGI art. 39

CGI art. 41

CGI art. 151 septies

CGI art. 151 septies B

CGI art. 201

CGI art. 238 quindecie

BOI-BIC-CESS

BOI-IR-DECLA-20-10-10

BOI-BIC-PVMV-40-20-10

BOI-BIC-PVMV-40-20-30-10

BOI-IR-PAS-20-30-30 § 130

BOI-BIC-AMT-10-30-30-10 §480

BOI-BIC-AMT-10-30-30-20 §20