Vous cherchez toutes les solutions pour faire baisser votre impôt.

Avant de vous précipiter dans la souscription, parfois hasardeuse, d’un produit de défiscalisation, êtes vous bien sûr d’avoir étudié toutes les pistes pour réduire votre impôt ?

Réduire son impôt, c’est avant tout optimiser ses revenus.

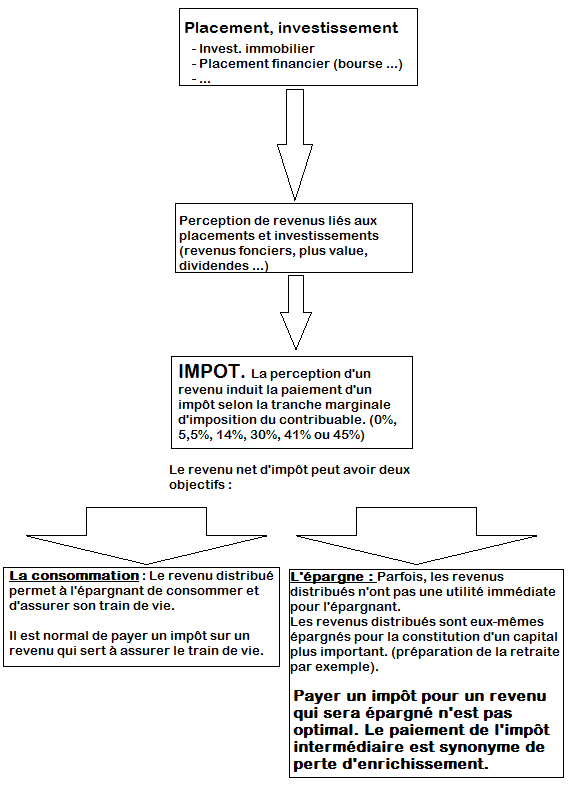

La priorité n’est pas de réaliser un investissement qui réduira votre impôt sur le revenu, la priorité est d’optimiser la fiscalité de vos revenus existants et futurs.

Lorsque nous réalisons un audit fiscal, nous avons à coeur de travailler non pas sur la réduction de l’imposition mais sur l’adéquation entre les revenus perçus et les revenus nécessaires pour assurer un cadre de vie convenable.

Le différentiel, c'est-à-dire les revenus non essentiels, doit être « fiscalement » supprimé : Payer un impôt sur un revenu dont vous n’avez pas le besoin est destructeur de richesse.

Comment « supprimer » les revenus inutiles ?

La meilleure solution pour ne pas payer d’impôt est donc de ne pas percevoir de revenu imposable ! Pour supprimer le revenu inutile, plusieurs solutions sont envisageables, en fonction de votre situation personnelle et de votre phase patrimoniale (constitution, optimisation, transmission ...) :

Abandonner temporairement la perception du revenu via une donation temporaire d’usufruit.

La première solution est aussi efficace que simple. Il suffit de réaliser une donation de l’usufruit d’un bien immobilier ou d’action pour ne plus percevoir de revenu. Faute de revenu, c’est l’impôt qui disparaît.

La donation pourra être réalisé à ses enfants en étude par exemple. Il pourrait être préférable d’abandonner la perception d’un loyer immobilier plutôt que de déduire une pension alimentaire versées dont le montant déductible est plafonné à environ 5 700€.

Cette technique a un avantage supplémentaire pour les personnes sumises à l'IFI puisque le bien sort du périmètre taxable.

Préférer l’utilisation de la capitalisation plutôt que la distribution.

La question de la distribution ou de la capitalisation des revenus patrimoniaux est la question de la nature du support dans lequel l’investissement est réalisé.

Par exemple, la priorité doit aujourd’hui être de supprimer les Comptes Titres Ordinaire (CTO) pour leur préférer le PEA, pour l’investissement action et le contrat d’assurance vie multi-support pour le reste. Le contrat d’assurance vie est aujourd’hui le placement idéal pour la capitalisation financière.

Dans le même sens, il pourrait être pertinent de réfléchir à la société civile immobilière imposée à l’impôt sur les sociétés (SCI IS) au lieu de percevoir des revenus fonciers dont la fiscalité est particulièrement défavorable à l’investisseur.

Changer la catégorie fiscale du revenu : par ex. la location meublée au lieu de la location nue.

Les revenus patrimoniaux ne sont pas tous imposés de la même manière et parfois quelques ajustements permettent de changer de catégorie d’imposition. C’est notamment le cas de l’investissement immobilier : la location nue d’un immeuble est imposée à l’impôt sur le revenu dans la catégorie des revenus fonciers alors que location meublée de ce même immeuble est imposée dans la catégorie des Bénéfices Industriels et Commerciaux (BIC).

Ainsi, passer de la location nue à la location meublée peut être à l’origine d’une baisse sensible de votre impôt sur le revenu. Contrairement aux revenus fonciers dont la liste des charges déductibles est limitée, les bénéfices industriels et commerciaux sont nettement plus avantageux. Le loueur en meublé poura notamment constater l’amortissement de l’immeuble qui permettra de constater une charge fiscale et une baisse notable du revenu imposable.

Réaliser un investissement qui ne génère pas de revenu

Enfin, si vous êtes à court d’idée et de stratégie, il pourrait être intéressant d’investir dans un actif qui ne génère aucun revenu : par exemple : une oeuvre d'art (qui se déduit de plus de votre IFI...), un viager occupé, l'acquisition de la seule « nue propriété ».

Puis enfin, investir dans l’immobilier locatif ou les petites entreprises …

Ce n'est qu'après avoir exploré ces pistes que vous pourrez envisager, en étant extrêmement sélectif et à titre de diversification sur des sommes non conséquentes au regard de l'ensemble de votre patrimoine, l’investissement immobilier (Monuments Historiques, Malraux, Pinel, SCPI fiscales ...) ou l’investissement dans les PME, via la loi Girardin ou les FIP/FCPI.

Rien de tout cela ne s'improvise, sinon, gare aux mauvaises surprises ! Un patrimoine ne se constitue pas en fonction de la fiscalité ! Et pourtant combien d'investisseurs se font régulièrement arnaquer par de beaux parleurs qui "vendent de la défiscalisation" sans se préoccuper du réel intérêt économique du placement ?

Pour éviter les dérives et déconvenues, vous avez besoin d'un professionnel compétent : contactez votre conseiller AVENIR & SERENITE PATRIMOINE.