Impôt

Calendrier fiscal 2025

![]() Par

agnes-hector

Le 31/03/2025

Par

agnes-hector

Le 31/03/2025

La déclaration de l’impôt sur le revenu suit un calendrier précis qu’il est essentiel de respecter pour éviter tout retard ou pénalité. En 2025, huit dates clés doivent être retenues par les contribuables. Découvrez ces dates importantes et assurez-vous de ne pas les manquer.

Contrôles fiscaux : une année record

![]() Par

agnes-hector

Le 04/03/2020

Par

agnes-hector

Le 04/03/2020

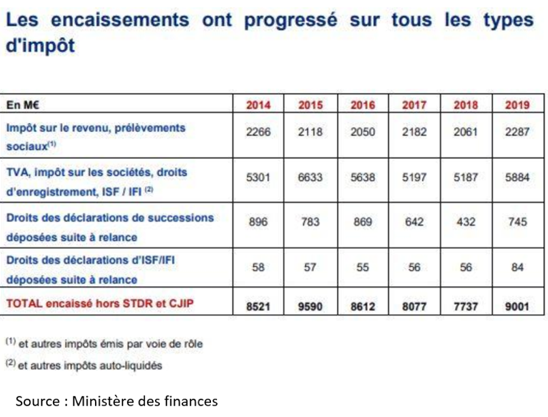

« C’est un milliard de plus qu’en 2017 et 2018, donc un milliard de moins dans la poche de ceux qui ne respectent pas la loi», a expliqué le chef du gouvernement Édouard Philippe, reçu lundi 17 février 2020 par le ministre de l'Action et des Comptes publics, soit une augmentation de 130 % par rapport à 2018.

Grâce aux opérations de contrôles fiscaux, l’État a récupéré près de 10 milliards d’euros en 2019 après des contrôles fiscaux, des redressements et des pénalités liés à des fraudes fiscales. Les services des impôts ont ainsi empêché le remboursement indu de crédits d’impôt en 2019, à hauteur de 1,8 Md€ (dont 1,7 Md€ de rejet de demande de remboursement de crédits de TVA), en hausse de 8,4 % par rapport à 2018.

Nouvelle arme à disposition de l’administration fiscale : le big data

Outre le renforcement de la police fiscale, l’administration fiscale multiplie ces sources d’information, notamment grâce au «data mining», une technique qui permet de croiser les données des contribuables, entreprises et particuliers, via l’utilisation d’un algorithme qui examine de larges bases de données et permet de repérer des irrégularités dans certains dossiers de contribuables français. Le traitement automatique de données massives a ainsi permis de transmettre 100 000 dossiers aux contrôleurs fiscaux selon le ministre de l'Action et des Comptes publics. C’est 16 % de plus qu’en 2018. Le nombre de dossiers transmis à la justice a également doublé (1 678 dossiers en 2019).

Dans le cadre de la lutte contre la fraude fiscale, l’administration fiscale avait réalisé, en octobre 2018, un investissement de 20 millions d’euros dans le dispositif de data mining mis en place initialement en 2014 sous le nom de « CFVR » (ciblage de la fraude et valorisation des requêtes).

Testé dans un premier temps auprès des contribuables professionnels (entreprises), ce fichier a été enrichi en 2017 des données de 37 millions de contribuables personnes physiques.

Qui a dit que l’administration fiscale n’évoluait pas avec les nouvelles technologies disponibles de son temps ?!

Mesures d’expérimentation pendant 3 ans : administration fiscale et réseaux sociaux

La loi de Finances pour 2020 autorise les administrations fiscales et douanières, à titre expérimental pour une durée de trois ans, à collecter et exploiter les données publiées par les internautes sur Internet (airirbnb, LeBonCoin,…) et les réseaux sociaux (Facebook, Instagram...).

Par précaution et transparence, le gouvernement souligne qu’elle n’utilisera pas de pseudonyme et ne s’infiltrera pas dans des cercles restreints de personnes pour les recueillir. Sic...

Et inutile de dire que ces données sont privées. L’utilisateur décide de lui-même de les mettre sur les réseaux sociaux, il accepte de fait que celles-ci soient publiques et accessibles à tous, y compris après leur suppression (cf Conditions générales d’utilisation).

Une personne physique déclarant à l’administration fiscale française qu’elle est non-résident fiscal pourra voir sa résidence fiscale à l’étranger remise en cause selon les données, informations qu’elle pourrait publier sur les réseaux sociaux concernant son/ses séjours en France et leur durée - ces données constituant un faisceau d’indices permettant de déclencher un contrôle plus spécifique.

Conclusion de convention judiciaire

Les amendes pénales, dans le cadre de la convention judiciaire d’intérêt public (CJIP) mise en place à compter du 9 décembre 2016 (loi Sapin 2) permet à une société de négocier une amende sans passer par un procès ou par la procédure de "plaider coupable".

Cette procédure a permis de rapporter 530 millions à l'État en 2019, Google a versé 500 millions d'euros dans ce cadre, en plus des 465 millions déjà recouvrés par le fisc, et Carmignac Gestion 30 millions d'euros. En 2020, Airbus SE a déjà versé 2 milliard d’euro, et Bank of China 3 millions d’euros dans le cadre de cette procédure.

L’année 2020 s’annonce déjà belle, sans oublier l’entrée en vigueur du mini abus de droit applicable à compter du 1er Janvier 2020.

Vous faites partie des contribuables qui ont payé de l'impôt cette année ?

![]() Par

agnes-hector

Le 26/09/2019

Par

agnes-hector

Le 26/09/2019

Vous pensiez n'avoir aucun impôt à payer sur vos revenus de 2018 car l'année dernière vous n'avez perçu que des revenus entrant dans le champ d'application du CIMR, le crédit d'impôt pour la modernisation du recouvrement. Ce dispositif a permis d'effacer l'impôt dû au titre des revenus courants de 2018 (salaires, retraites, revenus de remplacement…) et d'éviter une double imposition en 2019, année de la mise en place de l'impôt à la source. Et pourtant vous voilà avec un avis d'imposition salé.

Comment est-ce possible ? Pour éviter que des contribuables profitent de l'année blanche pour gonfler leurs revenus de 2018 et payer moins d'impôts, l'Administration fiscale a mis en place un dispositif anti-optimisation… Or, certains revenus, malgré leur caractère récurrent, peuvent vous valoir aujourd'hui une imposition inattendue.

Si le montant des revenus injustement considérés comme exceptionnels de 2019 est supérieur ou égal au montant déclaré cette année au titre de 2018, le fisc régularisera automatiquement

C'est le cas, notamment, des revenus tirés de la location meublée et imposés dans la catégorie des bénéfices industriels et commerciaux. Ceux-ci sont considérés comme courants dans la limite du bénéfice le plus élevé des 2015, 2016 et 2017. Si vous n'avez mis en place cette activité de location meublée qu'en 2017, les revenus issus de la location meublée que vous avez perçus en 2018 sont considérés comme courants, et donc non imposables, dans la limite de ce que vous avez gagné en 2017. Alors si vous n'avez commencé votre carrière de bailleur que fin 2017, le montant de l'impôt qui vous a été réclamé dans votre avis d'imposition 2019 a pu être conséquent.

Reste que les revenus sur lesquels il porte ne sont pas exceptionnels, ni par leur nature, ni par leur montant, comme le prouvera le montant des recettes issues de la location meublée que vous déclarerez au printemps 2020. Si celui-ci est supérieur ou égal au montant déclaré en 2019 au titre de 2018, l'administration fiscale fera automatiquement le rapprochement. Les contribuables percevront en septembre 2020 la restitution du trop versé. Les revenus imposés dans la catégorie des bénéfices non commerciaux (BNC) et celle des bénéfices agricoles (BA) sont eux aussi concernés par ce mécanisme.

Volet fiscal du site « oups.gouv.fr »

![]() Par

agnes-hector

Le 13/06/2019

Par

agnes-hector

Le 13/06/2019

Le ministère de l'Action et des Comptes publics a ouvert le site web « oups.gouv.fr » qui recense les erreurs fréquemment commises par les usagers dans leurs démarches administratives et leur donne des conseils pour les éviter.

La loi ESSOC « pour un État au service d’une société de confiance » a créé un « droit à l’erreur » au profit des usagers de l’administration. Ainsi, les administrations ne peuvent pas sanctionner une personne qui a commis une erreur, mais qui a régularisé sa situation de sa propre initiative ou après y avoir été invitée à le faire par l’administration.

Pour bénéficier de ce droit, la personne doit être de bonne foi. Par ailleurs, certaines sanctions n’entrent pas dans le champ d’application de ce dispositif, soit parce qu’elles sont expressément exclues – sanctions prévues par un contrat, par exemple –, soit parce qu’elles font déjà l’objet d’une procédure spéciale de régularisation des erreurs (CGI, LPF art. L. 62, par exemple).

Le site « Oups » est structuré autour deux entrées : « Particulier » et « Professionnel ».

À titre d’illustration, en matière fiscale, pour les professionnels, le site note les erreurs suivantes :

-le professionnel ne renseigne pas ses coordonnées bancaires au moment de la création de son espace professionnel ou en cas de changement de compte bancaire ;

-la déclaration en ligne de TVA a été validée plusieurs fois mais un seul paiement a été fait (plusieurs déclarations sans paiement ont été générées) ou l’étape de paiement a été omise (alors que la validation de la déclaration de TVA ne vaut pas paiement) ;

-le professionnel a cessé son activité mais ne l'a pas déclaré auprès du centre de formalité des entreprises. Tant que cette formalité n’est pas accomplie, il est toujours considéré comme actif par l'administration fiscale et fait l’objet de relances de la part des services des impôts des entreprises (il est considéré comme défaillant au regard de ses obligations déclaratives ou de paiement) ;

- en matière de CFE, la déclaration initiale 1447-C de cotisation foncière des entreprises (CFE) n’est pas déposée ou est déposée tardivement et, en cours d’activité, le professionnel oublie de déposer une déclaration 1447-M pour la mise à jour les éléments pris en compte pour le calcul de la CFE.

Calendrier fiscal 2019

![]() Par

agnes-hector

Le 26/03/2019

Par

agnes-hector

Le 26/03/2019

L'année fiscale 2019 est marquée par la mise en place depuis le 1er janvier du prélèvement à la source.Voici le calendrier fiscal de l'année.

L'année 2019 n'est pas une année fiscale comme les autres. Depuis le 1er janvier, le prélèvement à la source est entré en vigueur. La réforme, portée par le ministre de l'Action et des Comptes publics Gérald Darmanin, modifie en profondeur le mode de recouvrement de l'impôt sur le revenu. Le décalage d'une année entre la perception des revenus et le règlement des impôts est supprimé. L'impôt devient contemporain (en partie) à la perception du revenu. Le prélèvement à la source s'applique à tous les revenus d'activité (salaires) et de remplacement (pensions de retraites, allocations chômages, rente viagère à titre gratuit…). Certains revenus ne sont pas prélevés à la source mais font l'objet d'un acompte. C'est le cas des revenus fonciers, des rémunérations de gérants de société ou encore des pensions alimentaires ou prestations compensatoires. En cas de problème sur son taux de prélèvement à la source, d'erreur de son entreprise, il est possible à tout moment de faire des modifications sur le site impots.gouv.fr.

Les principales dates du calendrier fiscal 2019

Impôt sur le revenu

- 10 avril : début des déclarations de revenus 2018 sur Internet

- 16 mai : date limite des déclarations sur papier pour les revenus 2018

- 21 mai : date limite des déclarations par Internet (départements 01 à 19)

- 28 mai : date limite des déclarations par Internet (départements 20 à 49)

- 4 juin : date limite des déclarations par Internet (départements 50 à 974/976)

- 15 juillet : crédits et réductions d'impôts sur les dépenses 2018. Cela correspond au solde (40%) des crédits d'impôts versés par l'administration fiscale au 15 janvier 2019.

Impôts locaux

- 15 octobre : date limite pour payer la taxe foncière (21 octobre sur Internet)

- 15 novembre : date limite pour payer la taxe d'habitation (20 novembre sur Internet)

- 16 décembre : date limite pour payer la taxe d'habitation sur les logements vacants (20 décembre sur Internet)