- Accueil

- Votre vie professionnelle

- L'épargne salariale

- Déclarer son épargne salariale

Déclarer son épargne salariale

Le plafond épargne retraite (PER) est le montant qu’un contribuable peut investir sur un PERP et qui sera déductible l’année suivante de son revenu imposable. Légitimement, on pourrait supposer que le montant communiqué par Bercy sur les avis d’imposition a force de loi et pourtant…

Comme votre imposition qui ne vaut que dans la mesure où votre déclaration est exacte, le niveau de votre plafond ne sera valide que si votre déclaration est exhaustive.

Ce plafond dépend de nombreux éléments de calcul.

Parmi eux, nous en citerons trois bien souvent omis ou mal déclarés.

- Abondement PERCO

L’abondement PERCO doit être déclaré en case 6QS de votre déclaration d’IR, il vient en déduction du PER.

Attention : c’est bien l’abondement qui est à déclarer et il convient de ne pas tenir compte des versements volontaires ou de la part d’Intéressement ou de Participation affectée à cette enveloppe.

- Cotisations obligatoires article 83

Un article 83 est un contrat de retraite complémentaire qui peut avoir été souscrit par votre entreprise et dont vous êtes bénéficiaire.

Les cotisations obligatoires (part employeur et salarié) 2015 sont également à déclarer en case 6QS.

Par contre si vous avez réalisé en 2015 un versement individuel facultatif sur ce contrat alors celui-ci sera à déclarer au même endroit que les versements PERP en case 6RS.

- Cotisations Madelin

Egalement à déclarer en 6QS, pour les Travailleurs Non Salariés leurs cotisations Madelin 2015 mais en partie seulement…

… « Compte non tenu de leur fraction correspondant à 15% de la quote-part du bénéfice imposable comprise entre une fois et 8 fois le plafond de la sécurité sociale »

Quelles conséquences en cas de dépassement ?

Exemple :

M. X recevra en septembre un avis d’IR avec un PER de 10 000€.

Il décide de verser cette somme en 2016.

Dans le cadre d’un recoupement entre sa DADS et sa déclaration d’IR ou d’une transmission automatique de son assureur à l’administration fiscale son plafond se trouve recalculé et n’était en réalité que de 6 000€.

Sur les 10 000€ versés par le contribuable, 6 000 € uniquement seront déductibles de son revenu imposable 2016.

Il sera donc requalifié à hauteur de 4 000€.

Demande de correctif

Il est possible de régulariser le PER communiqué par l’administration fiscale.

Pour ce faire, vous pouvez communiquer sur les 4 années passées les éléments omis et ainsi repartir sur des bases saines.

NB : Cette régularisation ne donnera pas lieu à redressement si les versements que vous avez réalisés par le passé sur des contrats d’épargne retraite ont été inférieurs aux plafonds.

Ligne à ligne, nous reprenons ici les différents éléments à déclarer en alertant sur les pièges ou erreurs habituelles :

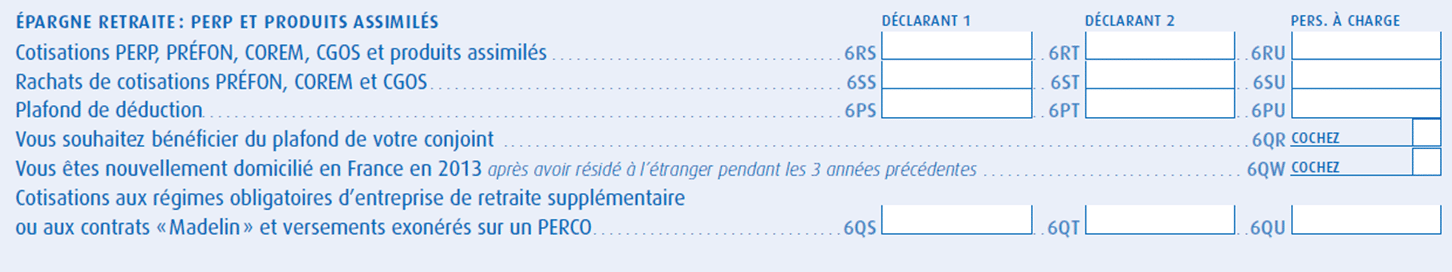

Ligne 6RS / 6RT / 6RU

Somme des cotisations PERP, Prefon, Corem, CGOS et versement volontaire sur un article 83 versée en 2015.

Ligne 6PS / 6PT / 6PU

Si le plafond épargne retraite mentionné dans votre dernier avis d’imposition est manquant ou erroné, le corriger à cet emplacement.

Cas fréquents : retraités, personnes à charges, non-salariés disposant d’un contrat retraite Madelin.

Ligne 6QR

Cocher pour bénéficier de la mutualisation entre conjoint et partenaire de PACS.

Ne pas omettre de cocher cette case si vous souhaitez en profiter, le risque est une réintégration fiscale du trop versé dans le cas contraire.

Ligne 6QW

Vous êtes nouvellement domicilié en France (retour d’expatriation, installation) depuis 2015.

Pensez à cocher cette case qui vous permettra de majorer vos droits à versements retraite déductibles.

Ligne 6QS / 6QT / 6QU

ATTENTION : C’est à ce niveau que les erreurs les plus fréquentes sont observées !

Pour chacun des déclarants, il convient d’indiquer la somme des 4 éléments suivants :

- Cotisations Madelin

Une partie seulement des cotisations Retraite Madelin sont à déclarer. La partie excédant le plafond Mad15, 15% du bénéfice imposable excédant le PASS.

Bien souvent, il est constaté soit une non déclaration de cette quote-part soit une déclaration de la totalité des cotisations.

- Abondement PERCO

Il s’agit ici uniquement de l’abondement de l’employeur sur le PERCO hors versements volontaires, affectation de l’intéressement ou de la participation.

- Cotisations obligatoires article 83

Il s’agit des cotisations obligatoires (salariales et patronales) hors versements volontaires.

Attention, si ces cotisations ne font pas l’objet d’une télédéclaration par l’assureur, rapprochez-vous de votre DRH pour en connaître le montant.

- Jours de congés monétisés sur un article 83 et un PERCO

Il existe une possibilité pour les salariés de monétiser leurs jours de congés dans un contrat Art. 83 ou dans le PERCO. Dans un tel cas, il convient de déclarer les sommes ainsi affectées.

N’hésitez pas à faire appel à votre conseiller AVENIR & SERENITE PATRIMOINE, il saura vous aider dans ces calculs !