- Accueil

- Blog

Blog

Le 16/08/2023

LA COUR DE CASSATION VIENT DE RENDRE, EN MATIÈRE DE DROITS DE MUTATION À TITRE GRATUIT, UN ARRÊT QUI PEUT FAIRE SAUTER UN DES DERNIERS VERROUS À L’APPLICATION DU DISPOSITIF « DUTREIL ».

L’article 787 B du code général des impôts organise une exonération partielle de droits de mutation au profit des transmissions à titre gratuit de parts de sociétés, connu sous le nom de « dispositif Dutreil », et qui s’élève à 75 % de la valeur des parts ainsi transmises. Cet allègement fiscal bénéficie aux transmissions, en pleine propriété, en usufruit ou en nue-propriété, de parts ou d’actions d’une société ayant une activité industrielle, commerciale, artisanale, agricole ou libérale.

Seules sont éligibles au dispositif les parts sociales ou actions représentatives de la fraction du capital social d’une société détenues par les associés ou actionnaires (BOI-ENR-DMTG-10-20-40-10, n° 10, 21 déc. 2021), pourvu, cependant, que cette entité exerce une activité industrielle, commerciale, artisanale, agricole ou libérale, à l’exclusion des activités de nature civile, le régime d’imposition de la société participant par ailleurs d’un élément sans incidence pour l’application du dispositif (BOI-ENR-DMTG-10-20-40-10, n° 25, 21 déc. 2021). Sont ainsi considérées comme activités commerciales les activités mentionnées aux articles 34 et 35 du code général des impôts, à l’exclusion des activités de gestion par une société de son propre patrimoine immobilier (BOI-ENR-DMTG-10-20-40-10, n° 15, 21 déc. 2021 ; notons toutefois que la doctrine administrative en vigueur entre le 19 mai 2014 et le 11 octobre 2018 admettait ces activités au bénéfice de la qualité d’activités commerciales…).

Cette condition d’exercice d’une activité industrielle ou commerciale entraîne ainsi, corrélativement, l’exclusion du champ d’application de ce dispositif de toutes les sociétés exerçant des activités de location de locaux nus, quelle que soit l’affectation des locaux, de location de locaux meublés à usage d’habitation, de loueurs d’établissements commerciaux ou industriels munis du mobilier ou du matériel nécessaire à leur exploitation ou de promotion en restauration de son patrimoine immobilier, consistant à faire effectuer des travaux sur ses immeubles (BOI-ENR-DMTG-10-20-40-10, n° 15, 21 déc. 2021). C’est précisément à cette dernière condition que l’arrêt rendu le 1er juin dernier par la chambre commercialle de la Cour de cassation vient d’apporter un éclairage nouveau.

Les faits de l’espèce sont les suivants. Deux époux ont procédé, en faveur de leurs enfants, à une donation-partage de la propriété de plusieurs parts sociales en demandant à bénéficier du régime de faveur prévu par l’article 787 B du code général des impôts, et se prévalant ainsi de l’exonération de droits de donation à concurrence de 75 % de la valeur des parts transmises. L’administration fiscale a remis en cause le bénéfice de cette exonération partielle, position que les donataires ont contestée devant les juridictions du fond, lesquelles ont rejeté leurs prétentions, et notamment la Cour d’appel de Paris aux termes d’un arrêt en date du 21 février 2022 contre lequel ils ont formé pourvoi en cassation.

Le moyen développé par les demandeurs au pourvoi précisait qu’« exerce une activité commerciale la société qui donne en location un établissement commercial ou industriel muni du mobilier ou du matériel nécessaire à son exploitation ; qu’en se bornant à relever que l’activité principale de marchand de biens des sociétés (…) n’était pas démontrée pour en déduire que les consorts [C] ne pouvaient bénéficier de l’exonération partielle en cause, sans rechercher, comme elle y était invitée si la société CFI n’exerçait pas une activité de location équipée, constituant une activité commerciale à part entière au sens de l’article 35, I, 5°, du code général des impôts, la rendant éligible au régime de faveur de l’article 787 B du code, la cour d’appel a privé sa décision de base légale au regard des deux textes susvisés ». Les hauts magistrats y trouvèrent argument pour casser l’arrêt rendu par la Cour d’appel de Paris au motif que « constitue une activité commerciale l’activité de loueur d’établissements commerciaux ou industriels munis d’équipements nécessaires à leur exploitation, que la location comprenne, ou non, tout ou partie des éléments incorporels du fonds de commerce ou d’industrie » et que « en se déterminant ainsi, sans rechercher, comme elle y était invitée, si, à la date des donations-partage, la société CFI n’exerçait pas l’activité commerciale de loueur d’établissements commerciaux ou industriels munis d’équipements nécessaires à leur exploitation, susceptible de rendre la transmission des parts de cette société éligible au régime de faveur de l’article 787 B du même code, la cour d’appel n’a pas donné de base légale à sa décision », reprenant ainsi textuellement le moyen soulevé par les requérants.

Il ressort donc de cet arrêt que l’activité de location de locaux commerciaux ou industriels équipés des équipements nécessaires à leur exploitation participe d’une activité commerciale au sens de l’article 787 B du code général des impôts (et, par voie de conséquence, au sens de l’art. 787 C du même code qui ouvre ce même dispositif aux transmissions d’entreprises individuelles), et peut ainsi bénéficier de l’allègement de droits de mutation organisé par ce texte.

Après avoir opportunément ouvert l’accès de cet allégement fiscal aux holdings animatrices (Com. 21 juin 2011, n° 10-19.770 F-P+B, Dalloz actualité, 4 juill. 2011, obs. X. Delpech ; Rev. sociétés 2011. 581, note J.-P. Dom et N. Goulard ![]() ; RJF 11/11? n° 1241 ; 14 oct. 2020 n° 18-17.955 FS-P+B, Rev. sociétés 2021. 260, note R. Vabres

; RJF 11/11? n° 1241 ; 14 oct. 2020 n° 18-17.955 FS-P+B, Rev. sociétés 2021. 260, note R. Vabres ![]() ; RJF 1/21 n° 92), la Haute juridiction judiciaire vient apporter une nouvelle pierre, encore plus décisive, au champ d’application de ce dispositif.

; RJF 1/21 n° 92), la Haute juridiction judiciaire vient apporter une nouvelle pierre, encore plus décisive, au champ d’application de ce dispositif.

Une solution incontestable qui maintient une logique parfaite au sein de la notion fiscale d’activité commerciale

Cette solution, au demeurant, ne nous étonne pas et tire les conséquences logiques de l’article 35 du code général des impôts, qui qualifie de bénéfices industriels et commerciaux les profits retirés par les « Personnes qui donnent en location un établissement commercial ou industriel muni du mobilier ou du matériel nécessaire à son exploitation, que la location comprenne, ou non, tout ou partie des éléments incorporels du fonds de commerce ou d’industrie ». À la différence de l’administration fiscale, la Cour de cassation n’établit aucune distinction entre la notion d’activité industrielle et commerciale au sens de l’article 787 B, d’une part et celle d’activité industrielle et commerciale au sens de l’article 35, d’autre part, de telle sorte que cette notion doit être désormais parfaitement envisagée à l’aune de ce dernier texte.

Il serait en effet difficilement concevable qu’il en fût autrement. Certes, il est acquis de longue date que la location d’immeubles ou de logements meublés revêt un caractère civil (Civ. 15 févr. 1921, Gaz. Pal. 1921. 1. 337), position qui trouve son fondement dans l’idée selon laquelle la location d’un immeuble ne constitue pas une entreprise commerciale, quelles que soient les conditions de location. Il en va ainsi que l’immeuble soit loué nu ou qu’il soit loué meublé (Civ. 30 avr. 1862, DP 1862. 1. 351), et la location meublée n’est regardée, en droit privé, comme participant d’une activité commerciale que dans l’hypothèse où les conditions de l’exploitation en font une véritable entreprise commerciale (T. civ. Seine, 29 oct. 1935, Gaz. Pal. 1935 2. 620). Mais le droit fiscal, suivant en cela l’autonomie qui lui est consubstantielle, considère la location meublée comme une activité commerciale, et cette position trouve son fondement dans le fait que cette opération combine une activité civile (location d’immeuble) et une activité commerciale (location de meubles), cette dernière revêtant un caractère attractif qui l’emporte sur l’activité civile. Si les spécificités des diverses branches du droit fiscal peuvent conduire à des traitements différents en fonction des impositions (et c’est ainsi que la TVA peut adopter des conceptions originales par rapport aux droits de mutation ou aux impôts sur les bénéfices…), on ne saurait, au risque de complexifier davantage le maquis déjà fort épais de la fiscalité, développer à l’égard des notions juridiques une conception autonome pour chaque catégorie d’imposition !

Dès lors que l’activité de location d’immeubles équipés participe d’une activité commerciale au sens de l’article 35 du code général des impôts, il serait aussi naturel que nécessaire qu’elle revêtît les mêmes caractéristiques pour l’application des autres dispositions de la loi fiscale. Il serait donc inconcevable que la location d’immeubles équipés participât d’une activité commerciale au sens de l’article 35 du code général des impôts, qu’il en allât de même en matière de TVA, pour l’application de l’article 256 du même code (v. BOI-TVA-CHAMP-10-10-50-30, nos 40 et 50, 12 sept. 2012), mais qu’il en fût différemment en matière de droits d’enregistrement, au regard des articles 787 B et 787 C du même code !

Il ne faut donc pas s’étonner que, devant les égarements du législateur fiscal, la Cour de cassation ait fait le choix de la rationalité et du cartésianisme en adoptant de la notion de location d’immeuble équipé une vision en tous points conforme avec le principe général posé par le législateur fiscal : la specialia ne s’est pas détachée du giron de la generalia !

Une portée qui doit nécessairement transcender le domaine des locations immobilières commerciales et industrielles pour s’étendre aux locations meublées à usage d’habitation

La portée de cet arrêt est d’autant moins négligeable qu’à l’énumération des activités commerciales portée par l’article 35 du code général des impôts sont venues s’adjoindre, depuis le 1er janvier 2017 (v. Loi n° 2016-1918 du 29 déc. 2016, art. 114, JO 30 déc. ; Dr. fisc. 2017, n° 1, comm. 37, obs. P. Fernoux) les « Personnes qui donnent en location directe ou indirecte des locaux d’habitation meublés ». Et si nous nous permettons cette mention qui pourrait paraître hors de propos par rapport à l’arrêt commenté, c’est bien parce que la portée de la décision des juges de cassation transcende les seuls rivages de l’article 35, 5 du code général des impôts pour s’étendre à l’article 35, 5 bis du même code, ouvrant ainsi la porte à l’admission des locations de locaux équipés (à usage commercial ou professionnel) ou meublés (à usage d’habitation) au bénéfice du dispositif « Dutreil ». Les termes par lesquels la Cour de cassation fait, en effet, entrer les locations immobilières équipées dans le domaine d’application de l’article 787 B ne peuvent, mutatis mutandis, que largement profiter aux locations immobilières meublées, et nous comprendrions mal qu’il en allât différemment…

En rendant enfin à ces activités la qualité commerciale que le législateur fiscal leur a assignée par le biais de l’article 35 du code général des impôts, la Cour de cassation ouvre aux sociétés de locations immobilières l’accès à l’exonération partielle de droits de donation ou de succession prévue par le dispositif « Dutreil », et quand on considère l’importance que revêt le « phénomène » de la location équipée ou meublée, qu’elle soit exercée à titre individuel ou sous une forme sociale, cet arrêt se révèle d’autant plus essentiel, révélant une portée nécessairement considérable. L’affaire ayant été renvoyée devant la Cour d’appel de Paris, la question se pose cependant de savoir si cette solution, rendue par la seule chambre commerciale, résistera aux aléas de la procédure. Cette solution, que nous saluons, est d’autant plus appréciable que les droits de mutation à titre gratuit constituent, par leur tarif étouffant, une charge particulièrement lourde sur les transmissions d’entreprise. Aussi le législateur aurait-il la sagesse de ne pas la contrecarrer en accordant à l’administration fiscale sans doute désemparée le privilège effarant d’une validation législative, dont tant d’exemples émaillent les pages du code général des impôts…

© Lefebvre Dalloz

Le 09/05/2023

Impôt : la liste des travaux ouvrant droit à un déficit foncier maximal de 21 400 €

Par Stéphanie Alexandre

Pour Le particulier

Quels sont les travaux ouvrant droit au doublement temporaire du plafond d'imputation des déficits fonciers ?

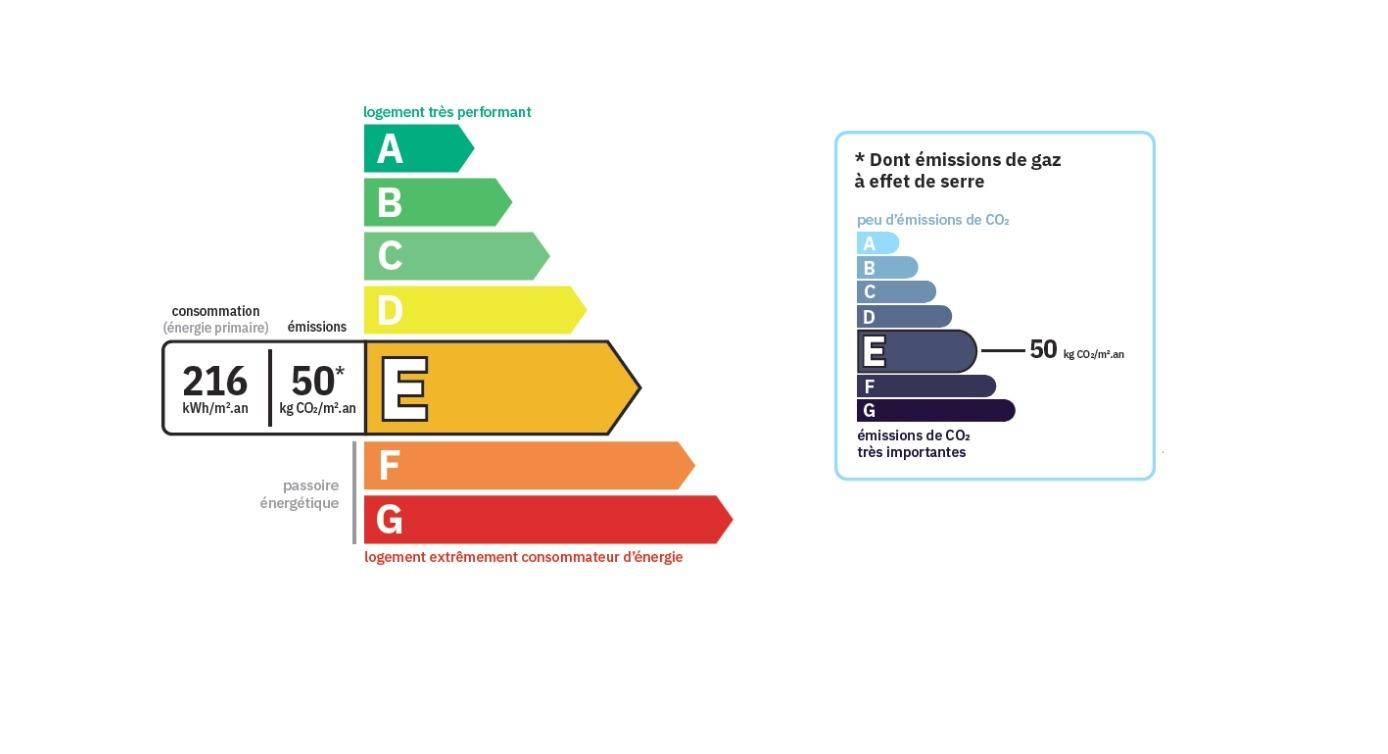

Seuls certains travaux de rénovation énergétique permettent aux contribuables de bénéficier du plafond d'imputation des déficits fonciers, doublé à 21 400 €. Les contribuables doivent s'assurer que les opérations envisagées sur leur bien sont éligibles à ce bonus fiscal.

Pour encourager les propriétaires à rénover leurs biens les plus énergivores, le législateur a doublé le plafond d'imputation des déficits fonciers, dans la limite d'un plafond de 21 400 €, pour les bailleurs qui rénovent les biens qu'ils louent.

Ce bonus fiscal est uniquement ouvert aux bailleurs qui effectuent des travaux de rénovation énergétique permettant au logement de passer d'une classe énergétique E, F ou G, à A, B, C, ou D, au plus tard le 31 décembre 2025.

Dans les autres cas où un "déficit foncier" (charges déductibles du logement loué supérieures aux loyers perçus), le montant maximal déductible du revenu global imposable est plafonné à 10 700 €.

Seuls certains travaux sont éligibles au dispositif

Les dépenses éligibles au doublement du plafond d'imputation des déficits fonciers sont celles qui, au jour de l'acceptation du devis accompagné du versement d'un acompte ou, à défaut, à celui de leur paiement, sont afférentes aux travaux de rénovation énergétique et audits énergétiques préalables, qui ouvrent droit à l'éco-PTZ(CCH, article D. 319-16), y compris celles liées à des travaux, ainsi que les dépenses relevant de la prime de transition énergétique (MaPrimeRénov'). En revanche, exclus du dispositif les dépenses liées à la pose d'une chaudière à très haute performance énergétique ainsi que les travaux de réhabilitation de systèmes d'assainissement non collectif par des dispositifs ne consommant pas d'énergie.

Le déficit foncier à raison duquel le contribuable demande le rehaussement de la limite d'imputation sur son revenu global doit être mentionné sur la déclaration de revenus de l'année au titre de laquelle ce déficit est constaté.

Deux DPE sont à fournir

Outre les devis et factures, les contribuables doivent fournir deux Diagnostic de performance énergétique (DPE) :

- Un 1er DPE établissant que le bien est classé E, F ou G, en cours de validité à une date comprise entre le 1er janvier 2023 et la veille de la réalisation des travaux et audits;

- Un 2nd indiquant que le logement est passé en classe A, B, C ou D, en cours de validité à l'issue des travaux et audits réalisés au plus tard le 31 décembre 2025.

Ces nouvelles dispositions s'appliquent au titre des dépenses de rénovation énergétique pour lesquelles le contribuable justifie de l'acceptation d'un devis à compter du 5 novembre 2022 et qui sont payées entre le 1er janvier 2023 et le 31 décembre 2025.

Investir dans la forêt - 25 % de crédit d'impôt

Le 23/03/2023

La loi de finances pour 2023 a transformé, renforcé et simplifié le dispositif d’encouragement fiscal à l’investissement forestier, dit « DEFI Forêt ».*

Il s'agit désormais d’un crédit d’impôt et non plus d'une réduction. La différence : une réduction d’impôt ne trouve son plein effet que si l’impôt sur le revenu dû par le contribuable dépasse la réduction, alors qu’avec un crédit d’impôt le contribuable touche l’excédent.

Toutes les opérations forestières éligibles réalisées entre le 1er janvier 2023 et le 31 décembre 2025 ouvrent droit à ce crédit d’impôt, quelle que soit leur nature – achat de terrains boisés ou de parts de certains groupements forestiers (DEFI Acquisition), travaux forestiers (DEFI Travaux) ou cotisations d’assurance pour la tempête ou l’incendie (DEFI Assurance).

Un avantage fiscal de 25%

Les plafonds applicables aux dépenses ouvrant droit à ce crédit sont relevés respectivement de 5700 à 6 250 € pour un célibataire et de 11 400 à 12 500 € pour un couple.

Enfin, le crédit d'impôt est maintenant de 25% des dépenses engagées pour les acquisitions, au lieu de 18% pour la réduction d'impôt précédemment accordée.

Pour les cotisations d’assurance, le taux de 76 % est maintenu, mais le plafond de dépense est relevé à 15 euros par hectare.

Les achats de terrains boisés sont éligibles au crédit d’impôt s’ils permettent d’obtenir une surface de 4 à 25 hectares (ces limites ne concernent pas les GFF).

*Textes : L'article 10 de la loi de finances pour 2023 modifie les conditions d'application des dispositifs DEFI pour les investissements en forêt réalisés à compter du 1er janvier 2023, en abrogeant l'article 199 decies H du CGI, et en modifiant la rédaction de l'article 200 quindecies du CGI.

Le 18/03/2023

édition 2023

L'envoi des déclarations pré remplies s'étendra du 6 au 25 avril 2023.

L'ouverture du service de déclaration en ligne, lui, ouvrira ses portes le 13 avril 2023. Aussi, nous vous conseillons de faire bien attention aux dates limites après lesquelles il ne sera plus possible de déclarer vos revenus. Un oubli qui pourrait vous coûter cher avec une pénalité financière à la clé. Voici le calendrier des dates limites :

22 mai 2023 : déclaration papier

25 mai 2023 : départements n° 01 à 19

1er juin 2023 : départements n° 20 à 54

8 juin 2023 : départements n° 55 à 974/976

Les contribuables qui utilisent le formulaire papier devraient avoir jusqu'au 22 mai 2023 minuit pour faire parvenir leur déclaration de revenus, le cachet de la Poste faisant foi, et ce, quel que soit leur lieu de résidence. La date butoir est donc la même pour tous. Pour rappel, seuls les contribuables qui n'ont pas d'accès à Internet ou qui n'ont pas les capacités pour utiliser les outils numériques peuvent encore recourir au formulaire papier. La déclaration de revenus sur Internet est désormais obligatoire.

LE CARNET D’INFORMATION DU LOGEMENT

Le 03/01/2023

Issu de l’article 167 de la loi n° 2021-1104 du 22 août 2021 portant lutte contre le dérèglement climatique et renforcement de la résilience face à ses effets, le carnet d’information du logement a intégré les articles L. 126-35-2 à L. 126-35-11 du CCH. Il est destiné à faciliter et à accompagner les travaux d’amélioration de la performance énergétique du logement ainsi que l’installation d’équipements de contrôle et de gestion active de l’énergie. Ce carnet doit être établi, lors de la construction d’un logement ou à l’occasion de la réalisation de travaux de rénovation d’un logement existant ayant une incidence significative sur sa performance énergétique.

Un décret n° 2022-1674 et un arrêté, tous deux datés du 27 décembre 2022 (JORF du 28) viennent compléter le régime légal applicable à ce nouveau document donc permettre son effectivité. Le décret définit les critères susceptibles de déterminer les travaux ayant une incidence significative sur la performance énergétique d’un logement, ainsi que les critères permettant de déterminer les catégories de matériaux et d’équipements ayant une incidence directe sur la performance énergétique du logement lors de sa construction ou à l’occasion de travaux de rénovation d’un logement existant. Ces éléments sont complétés par l’arrêté, lequel précise les travaux de rénovation d’un logement existant ayant une incidence significative sur sa performance énergétique. En outre, les documents permettant d’attester la performance énergétique du logement sont listés dans le décret.

Le carnet d’information est établi pour chaque logement dont la construction ou les travaux de rénovation font l’objet d’une demande de permis de construire ou d’une déclaration préalable déposée à compter du 1er janvier 2023. Lorsque les travaux de rénovation du logement ne sont pas subordonnés à l’obtention d’un permis de construire ou au dépôt d’une déclaration préalable, le carnet d’information est établi pour le logement dans lequel sont réalisés les travaux lorsque ceux-ci font l’objet d’un devis qui est accepté à compter du 1er janvier 2023 ou, à défaut de devis, lorsque ces travaux débutent à compter du 1er janvier 2023. Le carnet d’information du logement est établi et mis à jour par le propriétaire du logement. Il obtient les informations requises du constructeur ou du maître de l’ouvrage lorsqu’il n’a pas cette qualité.

Dès lors qu’il aura dû être établi, le carnet d’information sera transmis à l’acquéreur lors de toute mutation du logement tel qu’il est au moment de la mutation. Cette transmission a lieu au plus tard à la date de la signature de l’acte authentique. L’acquéreur en atteste dans l’acte authentique.

Réforme de la retraite dès la génération 1961

Le 05/12/2022

Si les rythmes d'évolution sont encore en discussion, ils pourraient être de quatre mois supplémentaires par année. Une personne née en 1962 pourrait ainsi travailler 8 mois de plus. Un an pour l'année 1963 etc. jusqu'à arriver à 65 ans de façon automatique.

Ce qui pourrait donner le barème suivant :

1961 : + 4 mois, départ possible à 62 ans et quatre mois

1962 : + 8 mois, départ possible à 62 ans et huit mois

1963 : + 12 mois, départ possible à 63 ans

1964 : + 16 mois, départ possible à 63 ans et quatre mois

1965 : + 20 mois, départ possible à 63 ans et huit mois

1966 : + 24 mois, départ possible à 64 ans

1967 : + 28 mois, départ possible à 64 ans et quatre mois

1968 : + 32 mois, départ possible à 64 ans et huit mois

1969 : + 36 mois, départ à 65 ans

Les générations nées en 1970 et après seront quant à elles pleinement intégrées dans la nouvelle réforme. La question du barème progressif ne devrait alors plus être d'actualité. L'âge de départ sera automatiquement fixé à 65 ans. Reste à savoir dans quelles mesures les questions liées aux longues carrières et à la pénibilité du travail seront calculées.

Le 10/11/2022

Attirés par les rendements attractifs mais risqués que peuvent générer le bitcoin et autres cryptomonnaies, les investisseurs particuliers, mais aussi institutionnels et entreprises, s’y intéressent de plus en plus.

Il va de notre devoir de conseiller en gestion de patrimoine de vous éclairer et répondre à vos questions :

L'acquisition de crypto-actifs ne peut se faire qu’en direct, le CGP n’ayant pas la capacité d’intermédiation. Rappelons également qu’à l’heure actuelle, les cryptomonnaies ne se logent dans aucune enveloppe ni produit d’épargne.

Vous devez bien prendre conscience qu’il s’agit d’un produit très risqué, avec une forte volatilité. Les crytomonnaies étant peu liquides, la conversion n’est pas facile. On peut perdre autant que l’on peut gagner car la concentration des détentions est très forte. Les mouvements de hausse et de baisse dépendent donc des mouvements de ces détenteurs.

Les plate-formes sont récentes et nous n'avons pas le recul nécessaire pour évaluer leur sérieux.

Ce type d’actifs ne convient donc qu'à des clients parfaitement informés, acceptant de prendre un risque fort et capables financièrement d'assumer la perte.

En conséquence, notre cabinet n'accepte pas de prendre la responsabilité de ce type de conseil.

Attirés par l’effet de mode autour des cryptomonnaies, les arnaques se sont elles aussi multipliées. En cas de doute sur un interlocuteur, il ne faut pas hésiter à consulter la liste des acteurs proposant d’investir sur le marché des dérivés sur crypto-actifs publiée par l’AMF et l’ACPR.

(Rédigé en février 2021)

*********

Actualité : Jeudi 10 novembre 2022

L'effondrement, en quelques jours, de FTX, l'un des principaux acteurs du marché des cryptos et du refus de son sauvetagee par Binance ont semé le trouble parmi les investisseurs et les régulateurs. Absence de régulation, concentration de l'activité sur quelques plateformes, consanguinité… les défauts de l'univers crypto apparaissent au grand jour.

Après le dégonflement de la bulle et les difficultés d'intermédiaires plus modestes, ce sont les acteurs les plus emblématiques de la cryptosphère qui apparaissent à leur tour vulnérables à la moindre attaque.

Actualité : Mercredi 19 mai 2021 :

Mercredi noir pour les marchés decryptomonnaies : le prix du Bitcoin a fortement baissé entrainant dans sa chute l’ensemble des cryptomonnaies. En l’espace de 30 minutes seulement, le Bitcoin a perdu près de 22% de sa valeur, passant de 38000 à 29500 dollars.

Comment expliquer un tel mouvement ?

Tout a commencé par un simple tweet d’Elon Musk le jeudi 13 mai, indiquant que sa société Tesla n’acceptera plus de transaction en cryptomonnaies en raison de son coût écologique. Le fait est qu’aujourd’hui, il faut 149 térawatt-heure pour créer les Bitcoins, ce qui correspond à la consommation énergétique totale d’un pays comme l’Egypte. Cette annonce souligne ainsi la prise de conscience environnementale des investisseurs.

De l’autre côté du Pacifique, le Bitcoin subit un nouveau front. Plusieurs fédérations bancaires chinoises sont intervenues pour souligner le caractère spéculatif de ces« monnaies ». En conséquence, la Chine abanni, ce mardi 18 mai, certaines institutions financières et entreprises de services de paiements utilisant le Bitcoin.

Jamais deux sans trois: Nvidia, constructeur de semi-conducteurs, annonce la réduction des capacités de minage des cryptomonnaies via leurs nouvelles cartes graphiques.

Face à ce flux d’annonces, en une semaine, la perte totale s’élève à 1000 milliards de dollars de capitalisation sur l’ensemble du marché des cryptos, dont 400 milliards pour le Bitcoin. Néanmoins, le marché reprend son souffle, une nouvelle fois grâce à un énième tweet du porte-parole des crypto-monnaies : «Tesla has diamonds hands», publié mercredi 19 mai, signifiant que Tesla n’envisage pas de vendre ces1,5milliards de Bitcoin achetés en février dernier. Une question peut se poser àpropos d’Elon Musk et de son influence sur le cours descryptomonnaies via les réseaux sociaux. Ces dernières années, le nombre d’investisseurs a cru de façon exponentielle obligeant le Trésor américain à réagir. Ainsi, l’institution demande le doublement de son effectif au sein du département fiscal pour cibler de manière efficace les évasions fiscales et le blanchiment via lescryptomonnaies.

Les questions demeurent nombreuses : Comment les institutions financières et gouvernementales vont-elles règlementer ce marché ? La Chine semble vouloir durcir lourdement son arsenal pour lutter contre l’opacité de la crypto-planète. Ira-t-elle jusqu’aux mesures adoptées en Inde, c’est-à-dire l’interdiction pure et simple de détenir ou de transmettre des cryptomonnaies ? Lesbanques centrales réagiront-elles en développant leur propre monnaie digitale ? La suite au prochain épisode...

Déficit foncier doublé (projet de loi)

Le 10/11/2022

Doublement du déficit foncier jusqu’en 2025 (de 10.700€ à 21.400€)

A l’occasion du vote du budget rectificatif pour 2022, l’Assemblée a adopté un dispositif de doublement du déficit foncier jusqu’en 2025, pour les travaux qui permettront de sortir un logement dont le DPE classe le bien en E, F ou G.